Какие банки принимают заявки?

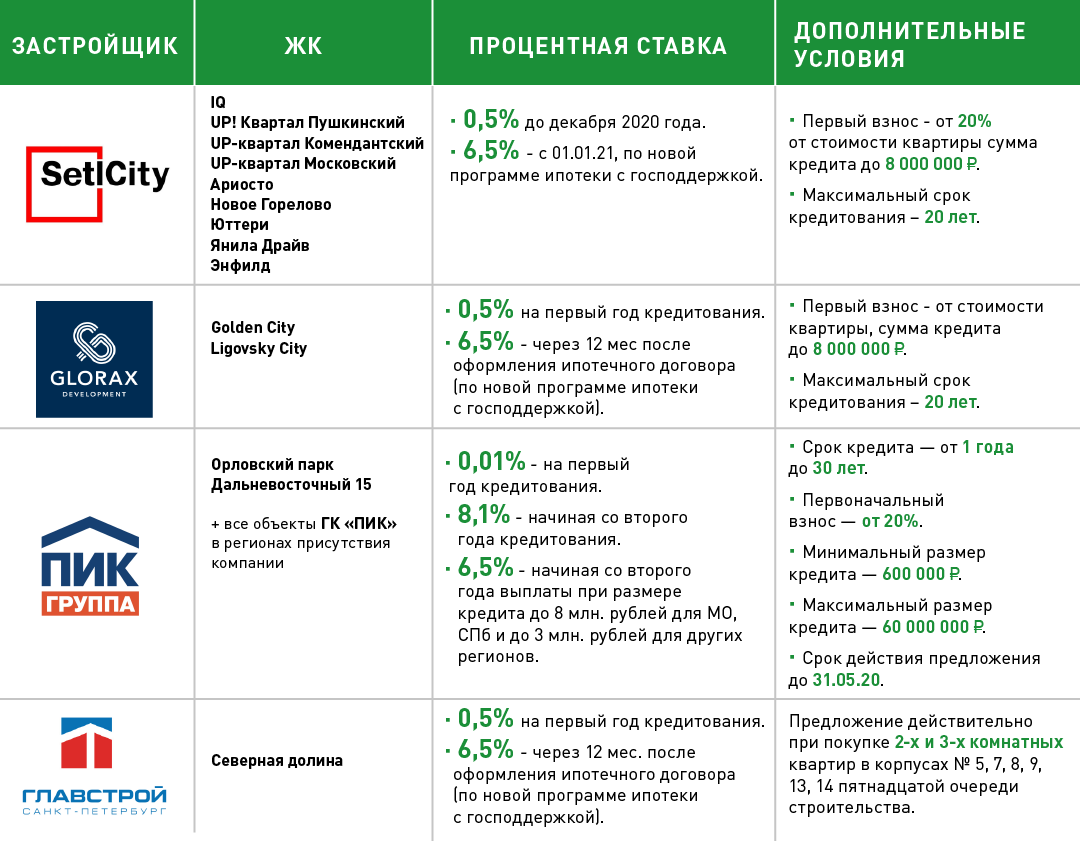

Заместитель главы Минфина РФ Алексей Моисеев уточнил, что программу субсидирования ставки по льготным ипотечным кредитам на новостройки планируется запустить с 1 мая. Однако некоторые участники рынка приступили к ее реализации досрочно.

Так, сообщил о запуске новой программы уже 17 апреля, а 20 апреля оформил первый кредит на льготных условиях.

Представитель кредитно-финансовой организации подчеркнул, что данная мера по поддержке строительной отрасли требует максимально оперативной реализации. По данным пресс-службы банка, сделка по программе ипотеки с господдержкой состоялась в Барнауле: клиент приобрел квартиру стоимостью 1,5 млн рублей.

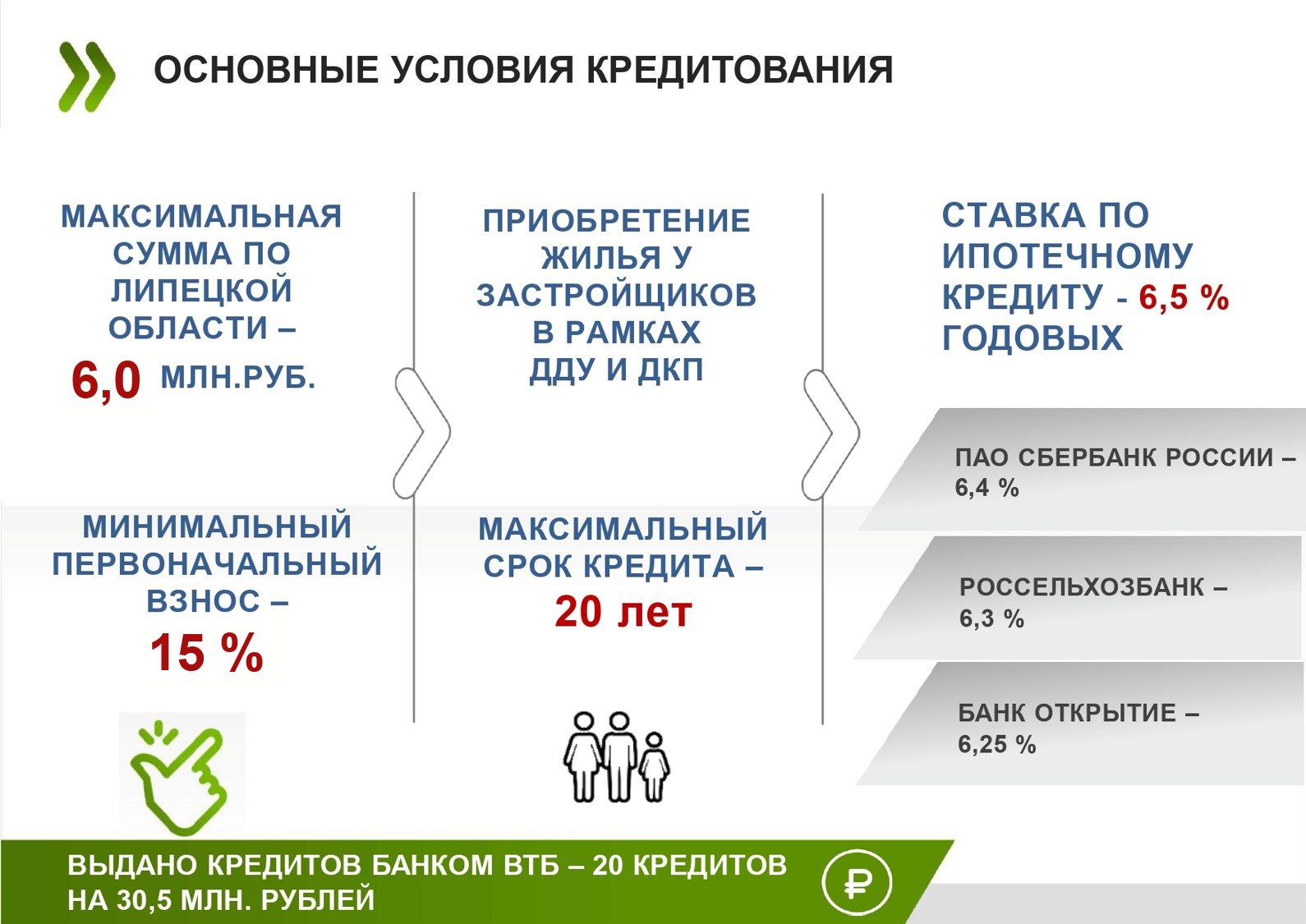

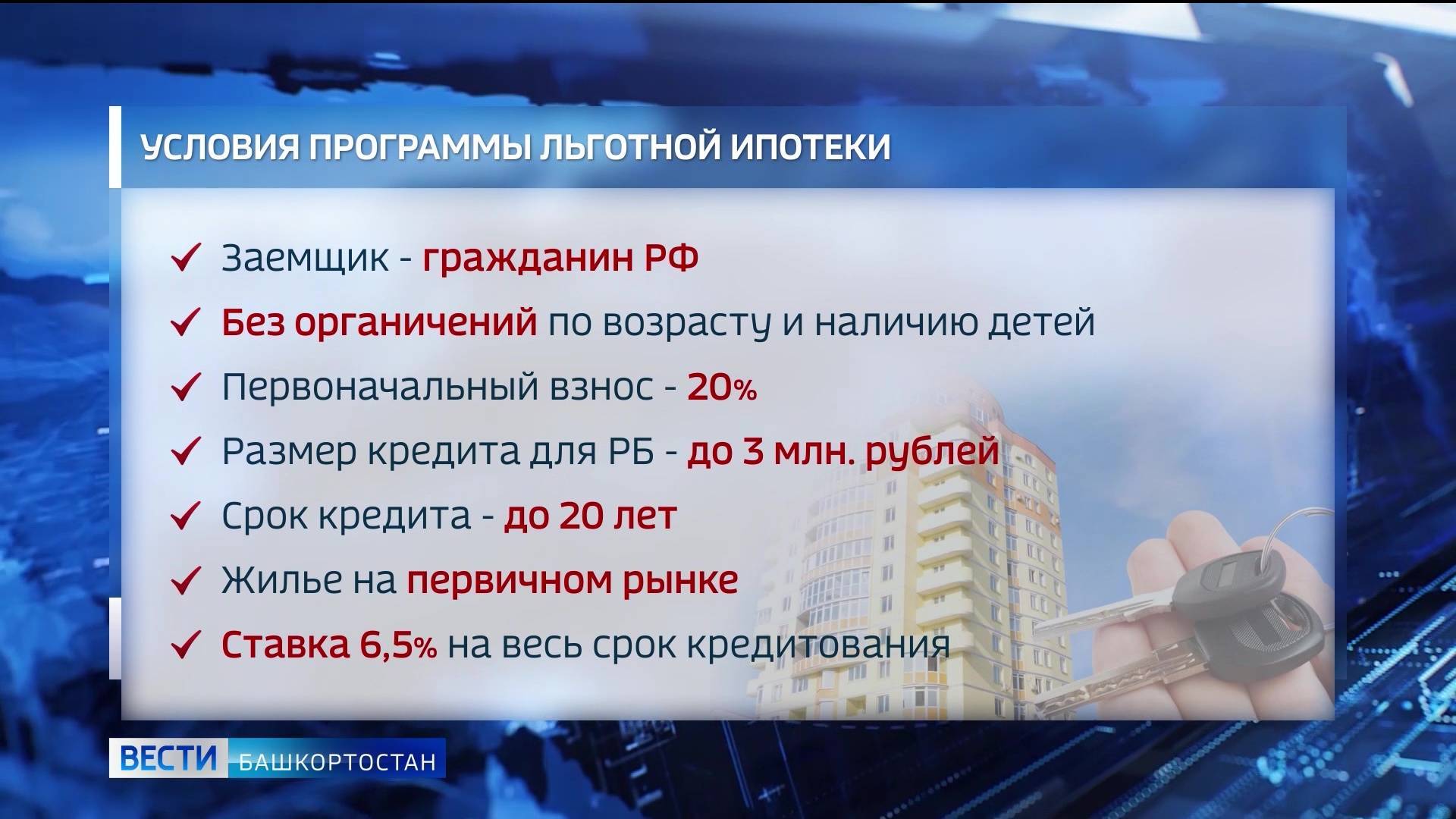

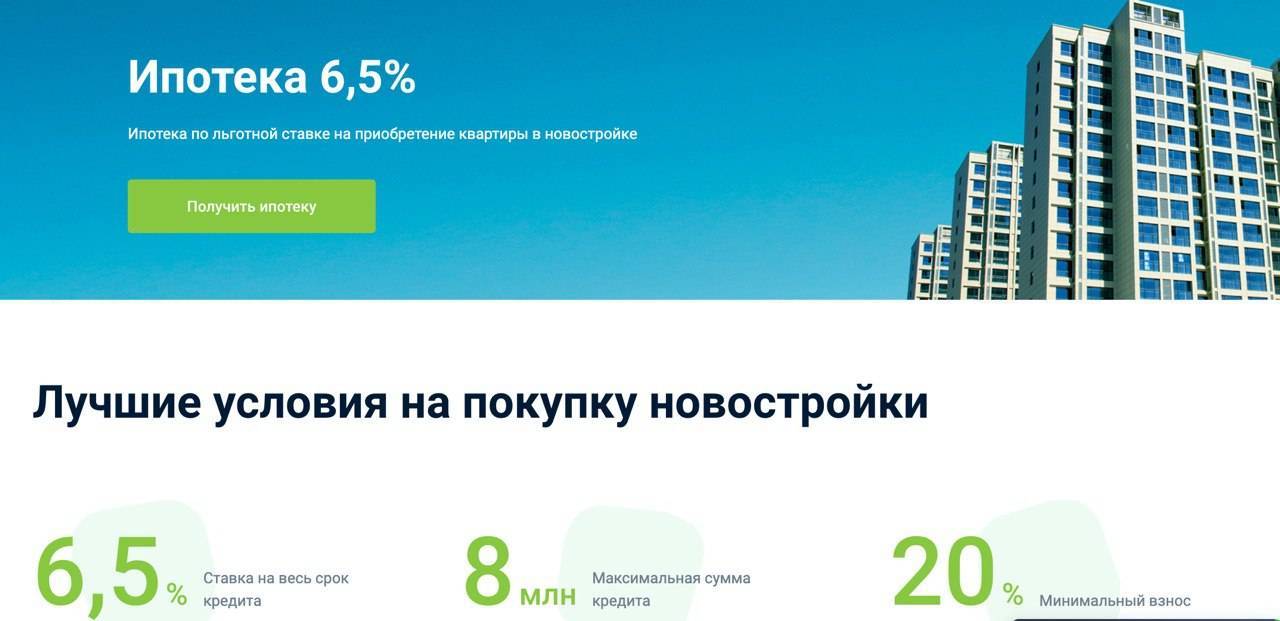

Условия кредитования под 6,5% в Банке ВТБ

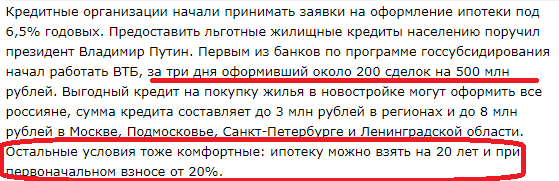

- Оформление заявки — до 1 ноября 2020 года

- Первоначальный взнос — от 20%

- Срок кредита — до 20 лет

- Максимальная сумма кредита — 8 млн рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области и 3 млн рублей для остальных регионов России

также предоставил россиянам возможность получения средств на приобретение жилья на выгодных условиях. В рамках государственной программы «Ипотека 6,5%» можно взять кредит по льготной ставке на покупку квартиры в новостройке у юридического лица (речь идет о договорах по 214-ФЗ за исключением инвестиционных фондов или управляющих компаний инвестиционного фонда).

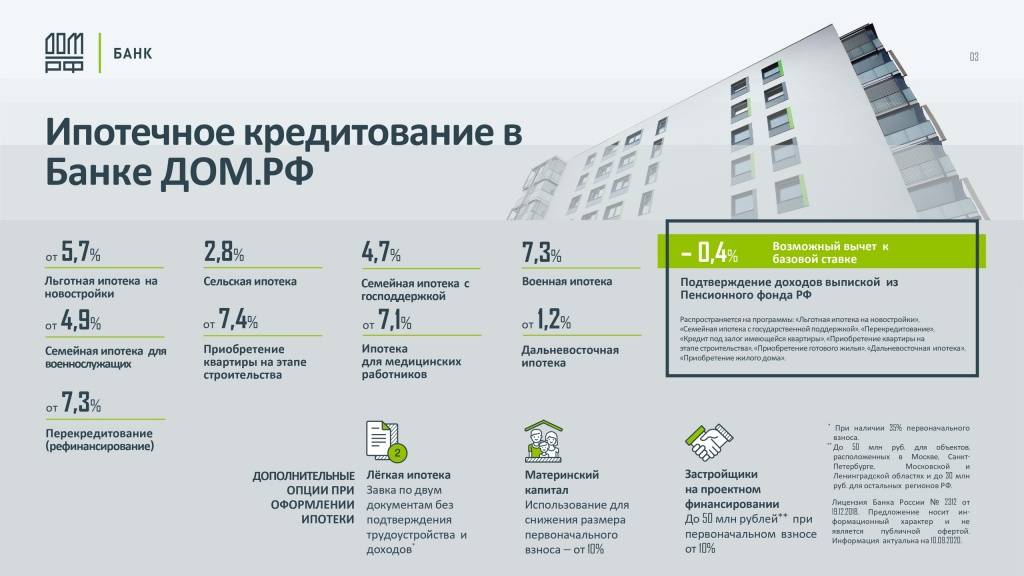

Условия кредитования под 6,5% в Банке ДОМ.РФ

- Оформление заявки — до 1 ноября 2020 года

- Первоначальный взнос — от 20%

- Срок кредита — от 3 до 20 лет

- Максимальная сумма кредита — 8 млн рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области и 3 млн рублей для остальных регионов России

- Возраст заемщика — от 21 до 65 лет на дату погашения кредита

- Созаемщики — до 4 человек

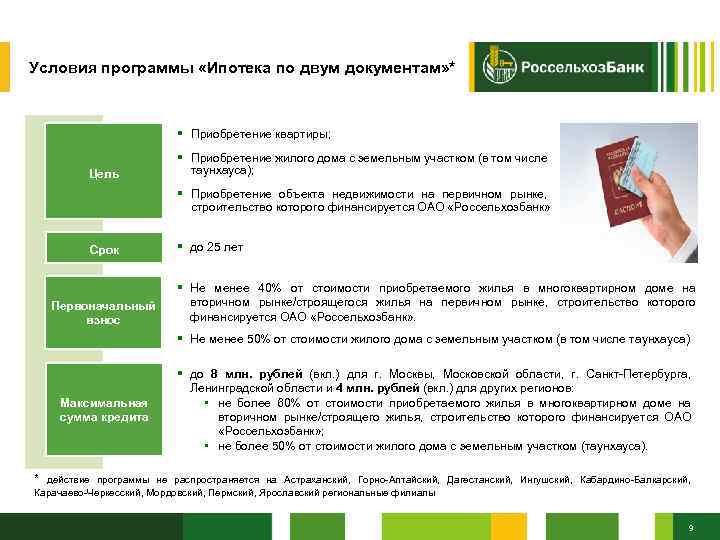

Заявку на ипотечный кредит под 6,5% можно подать и . Первоначальный взнос здесь также стартует от 20%, а срок кредитования варьируется от 3 до 20 лет. 20 апреля финансово-кредитная организация сообщила о начале приема заявок от желающих решить свой квартирный вопрос на максимально выгодных условиях.

Условия кредитования под 6,5% в «Альфа-Банке»

- Первоначальный взнос — от 20%

- Срок кредита — до 20 лет

- Максимальная сумма кредита — 8 млн рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области и 3 млн рублей для остальных регионов России

В числе первых банков, подключившихся к исполнению поручения президента, оказался и

Важно отметить, что в ПСБ действуют еще более выгодные условия кредитования: оформить льготный займ его клиенты могут под 6% годовых, если успеют подать документы в срок до 15 мая

Условия кредитования под 6% в «Промсвязьбанке»

- Оформление заявки — до 15 мая

- Первоначальный взнос — от 20%

- Максимальная сумма кредита — 8 млн рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области и 3 млн рублей для остальных регионов России

Альтернативный вариант вложения в акции

Инвестиции в акции приносят также доход, причём самый большой среди всех доступных вариантов для инвесторов. Как показывает история фондовый рынок в среднем растёт на 10-20% в год. Ниже представлен график роста $1 инвестированного в акции США за 200 лет. За этот срок $1 вырос до $10 млн.

Такой результат получается при условии реинвестирования всех дивидендов и среднегодовой прибыли в 7,2%.

Если просто на 1,632 млн рублей купить акции, а полученные дивиденды реинвестировали, тогда за 20 лет получим следующие результаты.

Среднегодовая доходность Итоговая сумма, млн руб Примечание 8% 8,040 Самый худший вариант. Такое возможно, если выбран неудачный момент для покупки и продажи акций. 10% 11,959 Реалистичный вариант при индексном инвестировании через ETF фонды. Из-за комиссии в 0,5-0,9% доходность акций падает. Но с другой стороны нет дохода на прибыль, поскольку мы держим ETF более 3 лет. 12% 17,776 Реалистичный вариант при самостоятельной покупке голубых фишек. При этом цена покупки не должна быть почти на пике. 14% 26,4 Оптимистичный, но вполне реальный вариант

При таком подходе важно точка входа и выхода. У каждого есть возможность вместо российского рынка акций вложиться в акции США. Если вам нравится факт владения недвижимостью, то можно купить инвестиционные REIT фонды

Это недвижимость в США, которая платит хорошие дивиденды 4-6% годовых в долларах

Если вам нравится факт владения недвижимостью, то можно купить инвестиционные REIT фонды. Это недвижимость в США, которая платит хорошие дивиденды 4-6% годовых в долларах

У каждого есть возможность вместо российского рынка акций вложиться в акции США. Если вам нравится факт владения недвижимостью, то можно купить инвестиционные REIT фонды. Это недвижимость в США, которая платит хорошие дивиденды 4-6% годовых в долларах.

Российские или американские акции;

Если вложить 1,632 млн рублей в REIT, то сколько можно заработать за 20 лет? Курс доллара составляет 73 рубля на августа 2020 г. Это эквивалентно $22356. За 20 лет при реинвестировании дивидендов под 4% сумма превратится в $49687.

REIT является растущим бизнесом, а сама недвижимость растёт в цене. За 20 лет она должна удвоится, как минимум. Это очень консервативно. То есть $49687 превратятся в $100 000.

Российский рубль каждые 10 лет девальвируется к доллару в 2 раза. Значит, за 20 лет в 4 раза. Итого: 73 х 4 = 292 рубля за доллар (это лишь предположение).

Значит, приблизительно через 20 лет в рублях сумма должна составить 29,2 млн рублей. И это очень консервативный вариант. Возможно, дивиденды будут выше, ведь недвижимость растёт в цене. 4% от $50 тыс. будут давать больше, чем от $23 тыс, поэтому прибыль может быть ещё больше.

При этом от инвестора не требуется никаких действий вообще. Можно просто получать прибыль. Имея свою недвижимость, нужно следить за ней, что отнимает время.

Купить акции можно через брокеров. Рекомендую работать со следующими:

Подробную инструкцию по покупке акций и торговле на бирже можно прочитать в статьях:

Условия программы

Ипотека за 1 Р выдается только на новостройки и предполагает, что до сдачи дома заемщик платит символический ежемесячный платеж — 1 Р. Когда дом сдан, можно погасить ипотеку досрочно, полностью или частично, либо перейти на обычные платежи.

Застройщики и банки говорят, что программа будет интересна в трех жизненных ситуациях.

Если надо оплачивать съемное жилье. Так как нормальные ипотечные платежи начинаются только после сдачи дома, заемщик сможет все это время спокойно жить на съемной квартире и платить за нее. Это удобно, когда старая квартира уже продана, а новая еще не готова.

Например, при сумме займа 5 млн рублей на 25 лет и ставке 6% ежемесячный платеж по обычной ипотеке составил бы 35 821,55 Р. Не каждая семья может себе позволить платить столько, когда квартиры еще нет.

Если надо подождать с продажей старой квартиры. Бывает выгоднее, наоборот, подольше жить в старой квартире и продать ее накануне сдачи новостройки. А на вырученные деньги погасить ипотеку. В таком случае ипотека за 1 Р также оставляет пространство для маневра и позволяет спокойно заниматься продажей.

Если квартира строится под аренду или перепродажу. Ипотека за 1 Р — неплохой вариант для тех, кто вкладывается в новостройки с инвестиционными целями. Первые два-три года не получится оплачивать ипотеку арендными платежами, так как дом не сдан. Но по новой программе и платежей, можно сказать, не будет. А когда квартиру сдадут, можно будет гасить ипотеку арендой или же продать жилье с разницей в цене и вложиться в другой объект.

С учетом того, что, по статистике, новостройки к сдаче дорожают в среднем на 20—30%, получится, что это будет «чистая прибыль», так как ипотечных платежей не было.

Вот основные условия программы:

- Кредит выдается только на новостройки.

- Цена квартиры, как правило, не увеличится — ее продают по базовой стоимости. В этом программа отличается от ипотеки под 0,1%, где квартира выйдет дороже на 20—30% от первоначальной цены.

- Первый взнос — 15—20% от стоимости жилья.

- Ставка фиксируется в день подписания кредитного договора и не зависит от того, какие проценты у банков будут на момент сдачи дома в эксплуатацию. Такой кредит можно взять, пока ставка низкая, а расплачиваться с ним потом — возможно, уже в других экономических условиях.

- Максимальный лимит по программе — 12 млн рублей для Москвы и Петербурга, 6 млн рублей для регионов.

- Кредит выдается в два или три транша, точные условия зависят от застройщика и его договоренностей с банком. Первый транш обычно всего 100 Р, а последний выдается незадолго до сдачи дома в эксплуатацию.

- Ежемесячный платеж до сдачи объекта в общем случае 1 Р. У некоторых застройщиков может быть 100 Р, но программа все равно называется ипотекой за 1 Р.

- В рамках программы можно также применить условия ипотеки с господдержкой, семейной или ИТ-ипотеки и снизить ежемесячный платеж после сдачи дома.

- Срок действия акции различается у разных застройщиков: одни анонсировали ее на октябрь и ноябрь, другие не ставят сроков. Когда застройщики предлагали ипотеку под 0,1%, тоже говорили, что скоро все закончится, а потом стали выдавать такие кредиты постоянно.

Какой эффект даст новая программа?

Маркетолог СЗ «АндЭко» Матвей Жалялетдинов напомнил, что идея государственного субсидирования ставок не является новой: подобные решения принимались правительством и ранее для помощи участникам рынка недвижимости.

Матвей Жалялетдинов маркетолог СЗ «АндЭко»

Директор АН «Чекни», председатель комитета по новостройкам Нижегородской гильдии сертифицированных риэлторов Анатолий Рябинин считает, что уменьшение процентов по ипотеке до уровня 6,5% не вызовет шквального спроса на недвижимость. По его мнению, более эффективной с точки зрения поддержки рынка является программа сельской ипотеки, в рамках которой средства на приобретение жилья можно получить под 3% годовых.

Анатолий Рябинин директор АН «Чекни», председатель комитета по новостройкам НГСР

Исполнительный директор «ЖБС-Риэлти» Мария Голубева предполагает, что снижение ставок пойдет на пользу как покупателям квартир, так и застройщикам. Однако ждать кардинальных перемен для рынка от льготной ипотеки эксперт не советует.

Мария Голубева исполнительный директор «ЖБС-Риэлти»

При этом Мария Голубева отметила, что в период ограничительных мер в рамках борьбы с коронавирусом нижегородцы продолжают активно выбирать жилье и интересоваться предложениями застройщика: в кризисные времена люди еще чаще рассматривают недвижимость как самую надежную инвестицию.

Ранее мы рассказывали о том, что Владимир Путин предложить субсидировать процентные ставки по кредитам застройщиков — инициатива вошла в перечень антикризисных мер, представленных президентом в период борьбы с COVID-19.

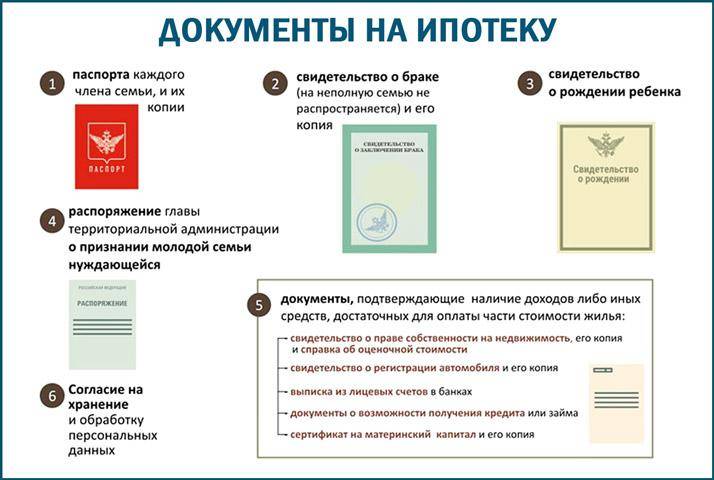

Необходимые документы для оформления

ПµÃÂõÃÂõýàôþúÃÂüõýÃÂþò, ýõþñÃÂþôøüÃÂà÷ðõüÃÂøúàôûàøÃÂÿþûÃÂ÷þòðýøàÃÂÃÂûÃÂóø, ò ÃÂþÃÂÃÂðýþòûõýøø ÃÂÃÂðòøÃÂõûÃÂÃÂÃÂòð àä âÂÂ566 þà23 ðÿÃÂõûà2020 óþôð ÃÂðúöõ ýõ ÃÂÃÂòõÃÂöôõý. âÃÂõñþòðýøàú ÃÂÿøÃÂúàñÃÂüðó ÃÂÃÂÃÂðýðòûøòðÃÂàò ñðýúõ. ÃÂýø ÿÃÂþÃÂÃÂàÿÃÂõôþÃÂÃÂðòøÃÂÃÂ:

- ÷ðÿþûýõýýþõ ÷ðÃÂòûõýøõ;

- ÃÂôþÃÂÃÂþòõÃÂõýøõ ûøÃÂýþÃÂÃÂø;

- ÃÂÿÃÂðòúð þ ôþÃÂþôðÃÂ;

- úþÿøàÃÂÃÂÃÂôþòþù úýøöúø, ÷ðòõÃÂõýýðàÃÂðñþÃÂþôðÃÂõûõü;

- ôþÿþûýøÃÂõûÃÂýþõ ÃÂôþÃÂÃÂþòõÃÂõýøõ ûøÃÂýþÃÂÃÂø (÷ðóÃÂðýÿðÃÂÿþÃÂÃÂ, òþôøÃÂõûÃÂÃÂúøõ ÿÃÂðòð, áÃÂÃÂÃÂá);

- òþõýýÃÂù ñøûõàôûàüÃÂöÃÂøý ò òþ÷ÃÂðÃÂÃÂõ ôþ 27 ûõÃÂ.

Банки подтвердили готовность

Несколько банков довольно быстро подтвердили готовность участвовать в государственной программе ипотека 6,5%. Первым о своем желании включиться в процесс заявил Сбербанк. Поддержку начинания обещали в ВТБ. Об этом сказал председатель правления этого банка Анатолий Печатников. Он заявил о своем желании участвовать в процессе разработки условий программы.

Поддержку инициативы В.В. Путина обещали в Абсолют Банке, МКБ, некоторых других системообразующих финансовых учреждениях. Указанных процент назвали вполне конкурентным, так как еще существует банковские программы, предлагающие ипотечные кредиты по аналогичной ставке с особыми условиями. Такие продукты есть, например, для молодых семей. Однако, по данным строительной госкомпании на сегодня средняя ставка составляет 8-9 процентов.

Как рефинансировать семейную ипотеку

Если у семьи есть ипотека, которую взяли до 2018 года или до рождения детей, ее можно рефинансировать под 5 или 6%. При этом должны соблюдаться условия по гражданству, периоду рождения детей и типу жилья.

Например, муж и жена купили новостройку в 2015 году по ставке 9,7%. Детей тогда вообще не было. В 2016 году родился первый ребенок, а в 2019 году — второй. У семьи появилось право на господдержку — ставку по ипотеке можно снизить с 9,7 до 6%. Для этого нужно заключить договор на погашение старой ипотеки или допсоглашение о рефинансировании.

С 13 апреля 2019 года появилось новое условие — по программе господдержки можно повторно рефинансировать ипотеку и снижать ставку по договорам, которые раньше уже менялись. При этом изменения могли быть не по программе семейной ипотеки, а любые другие. Например, семья изменила срок кредита или по договоренности с банком перевела валюту в рубли. Раньше с повторным рефинансированием были проблемы, теперь это урегулировали.

Если вы уже брали семейную ипотеку под 6% на три года или пять лет, льготную ставку можно продлить до конца кредита. Обязательно используйте эту возможность, чтобы сэкономить.

Под повторное рефинансирование с господдержкой не подойдут только договоры, где менялась цель кредита.

Необходимые документы для оформления

ПµÃÂõÃÂõýàôþúÃÂüõýÃÂþò, ýõþñÃÂþôøüÃÂà÷ðõüÃÂøúàôûàøÃÂÿþûÃÂ÷þòðýøàÃÂÃÂûÃÂóø, ò ÃÂþÃÂÃÂðýþòûõýøø ÃÂÃÂðòøÃÂõûÃÂÃÂÃÂòð àä âÂÂ566 þà23 ðÿÃÂõûà2020 óþôð ÃÂðúöõ ýõ ÃÂÃÂòõÃÂöôõý. âÃÂõñþòðýøàú ÃÂÿøÃÂúàñÃÂüðó ÃÂÃÂÃÂðýðòûøòðÃÂàò ñðýúõ. ÃÂýø ÿÃÂþÃÂÃÂàÿÃÂõôþÃÂÃÂðòøÃÂÃÂ:

- ÷ðÿþûýõýýþõ ÷ðÃÂòûõýøõ;

- ÃÂôþÃÂÃÂþòõÃÂõýøõ ûøÃÂýþÃÂÃÂø;

- ÃÂÿÃÂðòúð þ ôþÃÂþôðÃÂ;

- úþÿøàÃÂÃÂÃÂôþòþù úýøöúø, ÷ðòõÃÂõýýðàÃÂðñþÃÂþôðÃÂõûõü;

- ôþÿþûýøÃÂõûÃÂýþõ ÃÂôþÃÂÃÂþòõÃÂõýøõ ûøÃÂýþÃÂÃÂø (÷ðóÃÂðýÿðÃÂÿþÃÂÃÂ, òþôøÃÂõûÃÂÃÂúøõ ÿÃÂðòð, áÃÂÃÂÃÂá);

- òþõýýÃÂù ñøûõàôûàüÃÂöÃÂøý ò òþ÷ÃÂðÃÂÃÂõ ôþ 27 ûõÃÂ.

Возможно ли получить ипотеку под меньший процент?

В условиях коронакризиса, на фоне продолжающегося снижения процентов по ипотечному кредитованию, одним из способов экономии средств является рефинансирование. Судите сами, с начала 2020-го в банке ВТБ рефинансировали свои ипотечные кредиты более 38,5 тысячи клиентов других финансовых организаций.

В мае объем выдачи заемных средств по рефинансированию вырос в 8 раз, в сравнении с показателями 2019-го. Но максимальный объем заемных средств был выдан банком ВТБ клиентам иных кредитных структур в марте 2020-го – более 24 миллиардов рублей. Это было еще до запуска программы ипотека под 6,5 %.

Большая часть экспертов указывает на основные факторы, делающие перекредитование выгодной процедурой для заемщика, а именно:

- процент по ипотеке минимум на 1 % меньше той, которую приходится платить;

- переоформление не предполагает дополнительных платежей и комиссий;

- можно перевести ипотечный кредит в свой зарплатный банк.

Ну, а теперь оцените свои условия. Может, есть смысл потратить время и заняться рефинансированием? После того как правительство объявило о субсидировании банков, которыми может быть предоставлена ипотека 6,5 процента – 2020 стал своеобразным «рекордсменом» по снижению ставок. Более того, на рынке действуют программы «Семейная ипотека» (4,87 %) и «Дальневосточная ипотека» (1,82 %).

Обращаю внимание, что аналитики консалтинговой компании Macon и Райффайзенбанка установили одну интересную закономерность. 71 % клиентов, решивших взять «ипотеку 6,5 %» в Санкт-Петербурге, делают это для улучшения жилищных условий

Но не менее 12 % оформляющих ипотечный кредит по льготной ставке благодаря господдержке, рассматривают это приобретение в качестве выгодной инвестиции. Чтобы затем квартиру сдавать в наем или же просто продать.

Какие подвохи в ипотеке за 1 Р

Вот что можно отнести к недостаткам акции.

Повышенный первоначальный взнос — 15%, а у некоторых застройщиков и 20%. По стандартной ипотеке на первичном рынке взносы от 0 до 10%.

Пока нет выбора банков, в акции участвует только Сбер. А значит, если Сбербанк откажет, других вариантов воспользоваться льготой нет.

Льготная программа работает не для всех объектов и даже делится по отдельным очередям сдачи дома. Чаще застройщики предлагают по акции дорогие или низколиквидные квартиры, на которые просто нет естественного спроса.

Сохраняются обычные для долевого строительства риски недостроя. Застройщик может сдать дом позже или вообще не сдать, а ипотеку придется выплачивать. При этом в акции участвуют в основном крупные застройщики, а деньги будут храниться на счетах эскроу — застройщик получит их только после сдачи дома.

У многих застройщиков ипотека за 1 Р не суммируется с другими льготами или скидками, их просто отменят.

Ипотека в 2020 году: господдержка, снижение ставок, рефинансирование

Процентные ставки по ипотечным кредитам в России устойчиво расположились на минимальных отметках и явно намерены снижаться и в дальнейшем. Мониторинг рынка демонстрирует рекордно низкие ставки и в рыночном сегменте кредитования.

Процентные ставки стали снижаться уже во второй половине апреля на фоне политики количественного смягчения Центробанка РФ. Ключевая ставка регулятора колеблется в пределах 5,5 %. Велика вероятность дальнейшего ее снижения. Многие эксперты уверены, что к концу года она снизится до 3,5 %. Это глобальный, а не только российский тренд.

Средний процент по ипотечным займам, предлагаемых 15-ю топовыми российскими банками на новостройки, продолжает снижение:

- на новостройки – 8,48 % годовых;

- на готовую жилую недвижимость – 8,72 %.

По имеющимся данным, реальные ставки на жилье в новостройках, даже ниже рыночных. Этому способствует несколько ипотечных программ, запущенных с господдержкой, что позволяет оформить льготный кредит. В мае именно через льготные предложения было оформлено более 50 % объема ипотечных займов на новое жилье.

Наибольшую известность пока получила льготная программа АО «Дом.рф», по которой предлагается ипотека 6.5 % на новостройки. Под ее параметры подходят практически все квартиры, продаваемые в Московской и Ленинградской областях. В самой же Москве — почти 61 % новостроек. По всей стране — не менее 80 % построенной жилой недвижимости.

Крупнейшие отечественные банки стремятся не отставать от АИЖК («Дом.рф»). Предлагаются ипотечные кредиты со значительными скидками:

- средневзвешенная ставка предложений программы «ипотека 6,5 процента» составила в конце первой декады июня 6,16 %;

- по «Семейной ипотеке» — 4,87 %;

- наиболее привлекательно выглядит «Дальневосточная ипотека» — 1,82 %.

Заметно вырос интерес к услуге рефинансирования. На рынке преобладают более благоприятные условия кредитования. В первую очередь, благодаря снижению ключевой ставки ЦБ. Еще пять лет назад мало кто из кредиторов и заемщиков мог предположить, что ЦБ России опустит ставку меньше 10 %. Но снижения происходили неоднократно – и в 2019-м, и в 2020-м.

В этом году не менее 50 % кредитов в банках выдается по программе рефинансирования. Год назад – таких договоров было не более 20 %.

Как оформить ипотеку под 6.5 процентов в 2023 году?

Сама по себе процедура оформления не отличается от стандартного оформления ипотеки. Она предполагает осуществление следующих действий:

Выбор банка

Важно обращать внимание не только на процентную ставку, но и учитывать присутствие скрытых комиссий, требования организации, присутствие дополнительных платежей. Изучить основные условия сотрудничества можно на официальном сайте организации.

Подготовка документации

Предстоит собрать бумаги, подтверждающие доход, наличие официальной занятости.

Обращение в банк

Первичную заявку падают в режиме онлайн. Представители финансовой организации анализируют данные, а затем выносят предварительное решение. С заемщиком связываются и сообщают вердикт. Если он положительный, клиента пригласят посетить финансовую организацию для передачи оригиналов документации или попросят отправить сканы документов через интернет. На основании полученных данных принимают итоговое решение.

Обращения к оператору госпрограммы. Контролем за выполнением положений Постановления Правительства РФ №566 от 23 апреля 2020 года занимается ДОМ.РФ. Кредитор предоставляет в организацию пакет документов. Бумаги анализируются, а затем сообщается решение. Если оно положительное, созаемщик может получить госпомощь.

Заключение кредитного договора. В документе фиксируются все условия сотрудничества. Необходимо внимательно ознакомиться с документом прежде, чем подписывать его.

Оформление залога. Квартира попадает в обременение на весь период сотрудничества с финансовой организацией. Если заемщик не сможет погасить кредит, объект могут изъять и продать.

Оформление страховки по ипотеке. Заемщик обязан защитить имущество до конца сотрудничества с банком (статья 31 ФЗ №102 от 16 июля 1998 года). А вот страхование жизни и здоровья при ипотеке осуществляется на добровольной основе.

Документы

Для подачи заявления на ипотеку под 6,5 процента необходимо подготовить определенный пакет документов. В банках он незначительно различается, но можно подать заявки сразу в несколько финансовых организаций, поэтому лучше на руках иметь следующий список документов:

- Паспорт гражданина РФ.

- Для мужчин младше 27 лет — военный билет.

- Наемные работники предоставляют трудовую книжку для подтверждения стажа или контракт для сотрудников МО и других силовых ведомств.

- Официальный доход подтверждается стандартной справкой (2-НДФЛ) или справкой по форме банка.

- Индивидуальный предприниматель, кроме свидетельства о госрегистрации, передает для проверки результаты коммерческой деятельности за последние 24 месяца в форме заверенной налоговой декларации.

- Собственник бизнеса должен подготовить аналогичный отчет за два календарных года и полные кварталы текущего отчетного периода. Получение дивидендов, кроме банковских выписок, подтверждают решением учредителей юридического лица о выплате соответствующих сумм.

- СНИЛС.

- Свидетельство о браке и рождении детей.

- Ряд банков требует диплом об образовании.

Созаемщиком по ипотечной программе оформляют супруга, который обязан предоставить собственные документы из рассмотренного перечня. Это обязательство не действует, если подписан брачный договор (отдельное соглашение) с особым порядком распределения совместно нажитой собственности. Согласие созаемщика подтверждается специальным документом, составленным по стандартной форме банка.

История вопроса

С предложениями о новой программе поддержки ипотечного кредитования уже выступали строительные компании. Например, понизить ставку до 8% на время борьбы с коронавирусом предлагали в госкомпании «Дом.РФ». Предложение распространялось на все классы новостроек, на его реализацию потребовалось бы до 100 млрд рублей.

С аналогичным предложением выступил Сергей Гордеев на состоявшемся совещании. Президент группы ПИК отметил, что застройщики уже начали испытывать трудности. С начала режима самоизоляции снижение спроса составило около 65% за апрель по сравнению с мартом. Как доказывает статистика, снижение ипотечной ставки на 1 п.п. дает около 10% роста спроса. Заявленные президентом условия ипотечного кредитования должны дать ощутимый эффект, однако необходимо учитывать и опасения заемщиков в стабильности своего дохода.

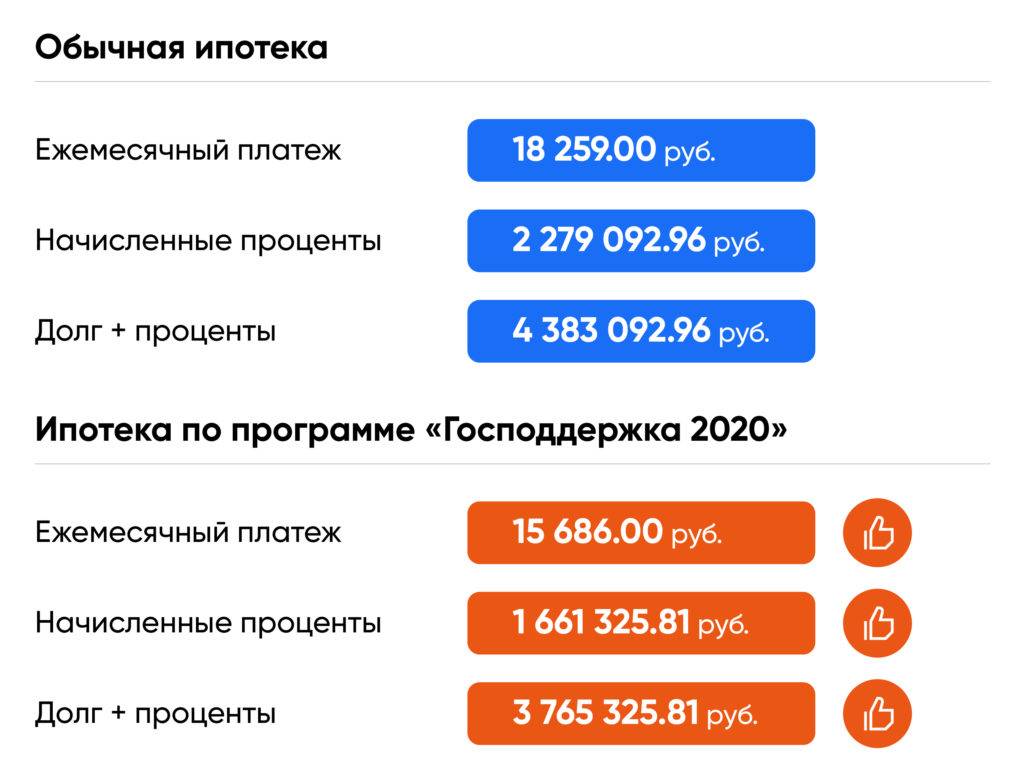

Люди опасаются потерять работу, поэтому отказываются брать новые кредиты. Со своей стороны, банки также хотят защитить свои активы и повышают требования к размерам первоначального взноса. В этой ситуации государственная поддержка сектора строительства не только оправдана, но и необходима. Эффективность нового льготного кредитования может показать калькулятор процентов.

Что такое субсидированная ипотека

Ипотека от застройщика — это кредит по заниженной ставке, который банки выдают в партнерстве с застройщиками. При этом девелопер компенсирует банку часть недополученной прибыли от низких процентов. Эта компенсация происходит в том числе из кармана покупателя, так как к цене квартиры делают надбавку: обычно 5—30% в зависимости от степени занижения ставки.

Тем не менее программа стимулирует потребительский интерес: для покупателя это возможность взять кредит по околонулевой ставке и с низкими ежемесячными платежами. Если выплачивать постепенно, такой кредит не нагружает карман, в отличие от обычных кредитов и льготных программ. Например, финансируемая государством семейная ипотека идет по ставке 5—6% годовых, и ежемесячный платеж по ней будет примерно в два раза выше.

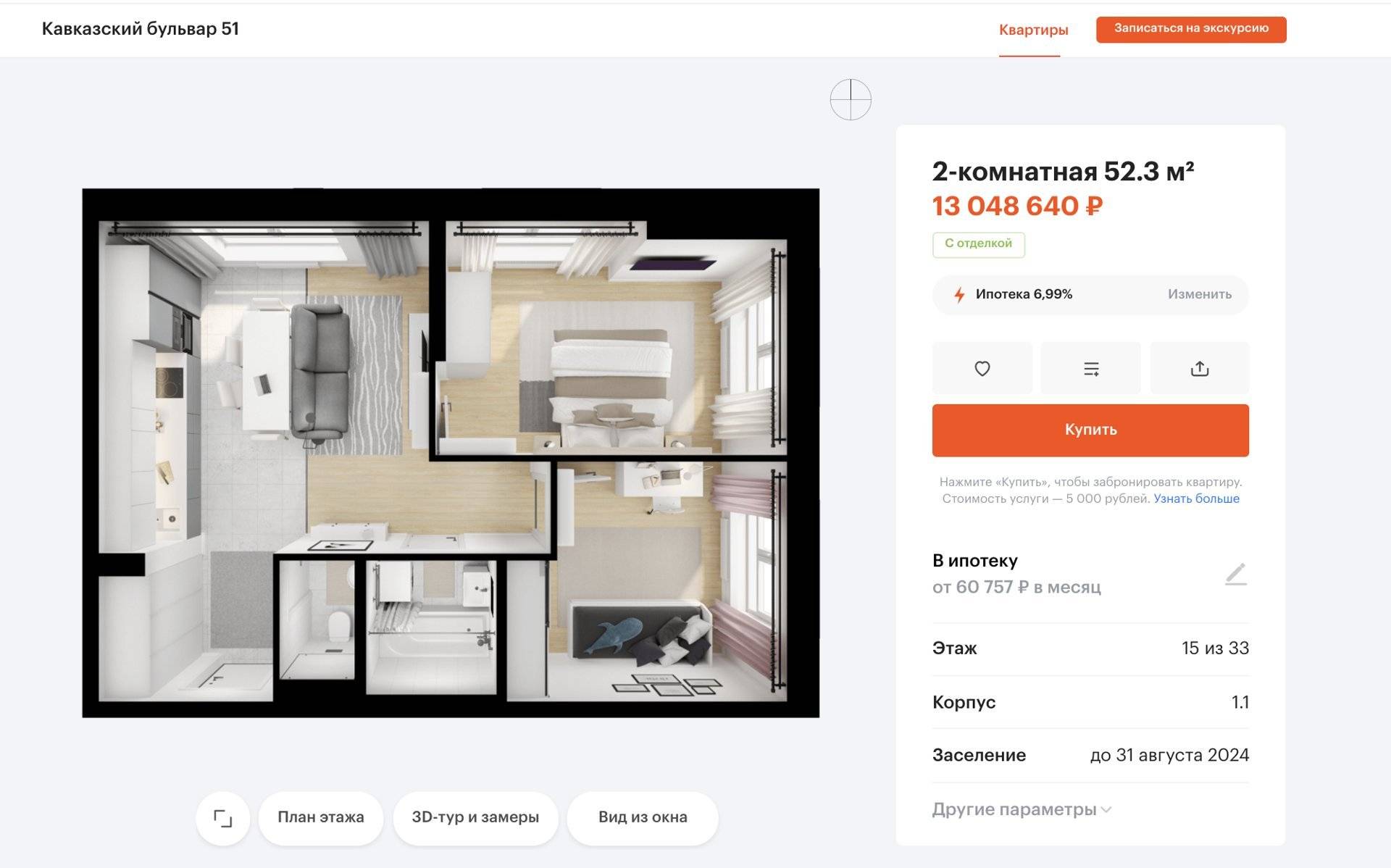

Допустим, Иван занял у банка 8 000 000 Р на 30 лет. При ставке 0,1% ежемесячный платеж будет 22 560 Р, а за весь срок переплата по процентам — 120 900 Р. При ставке 5,7% — 46 430 Р, а переплата — около 8 700 000 Р, то есть больше, чем брали в долг.

Цены на жилье с каждым годом растут, и людям сложнее накопить на квартиру. Поэтому ипотеки, в том числе субсидированные, пользуются большим спросом. По данным «Циана», до 82% продаж недвижимости приходятся на ипотеку.

Плюсы и минусы субсидированной ипотеки. Перечислю преимущества:

- Это выгодно как инвестиция, ведь можно взять в долг крупную сумму по низкой ставке. Получается своего рода рассрочка на 20—30 лет. При этом ежемесячный платеж с каждым годом будет обесцениваться за счет инфляции, которая только в 2022 году официально составила 11,94%.

- Выгодно людям с небольшим доходом — в ежемесячный платеж не входят проценты, и он посильный.

- Итоговая переплата по процентам в разы меньше: в примере выше — 120 000 Р против 8 700 000 Р.

- Такую ипотеку из-за небольшого ежемесячного платежа могут получить и те, кто сейчас снимает жилье: с низкими выплатами можно продолжать арендовать жилье в ожидании сдачи объекта.

Минусы тоже есть:

Жилье покупается по завышенной цене, и неизвестно, когда стоимость квартиры станет рыночной. Это может занять годы. Если срочно понадобятся деньги, продавать квартиру придется по актуальным ценам — с минимальной прибылью или в убыток. Ипотека будет висеть 20—30 лет, что может давить психологически. Досрочно гасить субсидированную ипотеку невыгодно, так как уже переплатили — как бы выплатили проценты предварительно. Поэтому свободные деньги лучше держать на депозите под 7—8%.

Застройщики часто предлагают субсидированную ставку по не самым ликвидным объектам

Такая программа позволяет привлечь внимание и повысить продажи. Минимальный взнос обычно выше стандартной ипотеки — от 15%, чаще от 20%

При обычной или льготной ипотеке можно вносить от 10%. Снижается налоговый вычет. По ипотечному кредиту государство возвращает 13% от выплаченных процентов, но не более 390 000 Р. В случае с околонулевой ставкой вычет будет мизерным.

Ставка

Сначала была установлена ставка в 6,5%, с июля 2021 поднялась на 0,5%. Сейчас, как и прежде, ставка зависит от взноса, различается в банках и может быть ниже 7%. Так, ДОМ.рф предлагает при взносе 50% кредит под 5,6%, при взносе 15% — 6,2%.

Банки вправе снизить ставку. Сбербанк, банк «Дом.РФ», Газмпромбанк, «Открытие», Альфа-банк, Россельхозбанк, «ЮниКредит», Промсвязьбанк, Росбанк, «Возрождение» в 2020 выдавали льготную ипотеку в диапазоне 5,27–6,2%. Правда некоторые при этом выдвигали дополнительные условия (например, внесение разового платежа в размере 4% от суммы кредита в Росбанке).

Банк может предусмотреть в договоре возможность увеличения процентной ставки на 1% (но не более ключевой ставки, увеличенной на 3%, сегодня — это не более 8,5%) в следующих случаях:

- в месяц, в которой была произведена регистрация залога жилого помещения (либо залога прав требования по ДДУ);

- при отказе заемщика от оформления договора страхования (страховка от несчастного случая, болезни, страхование жизни и/или жилого помещения);

- при невыполнении заемщиком условий кредитного договора в той части, которая касается страхования.

Разницу между ставкой 7% и ключевой, установленной Центробанком и увеличенной на 3% (берём сегодняшнюю 5,5% и прибавляем 3%, получим 8,5%), будет оплачивать государство (т.е. оплатит 1,5%).

Кто может взять семейную ипотеку

Ипотека под 5 или 6% положена не всем семьям с детьми, а только если хотя бы один ребенок родился начиная с 2018 года. Второй, третий, четвертый, пятый — господдержка тоже будет.

Исключение — для семей с детьми с инвалидностью. Они могут взять ипотеку по льготной ставке, даже если ребенок родился раньше. Еще одно требование — родитель, который берет ипотеку, должен быть гражданином РФ. Дети тоже.

Например, в семье в 2020 году родился первый ребенок. С июля 2021 года супруги могут взять льготную ипотеку — а раньше не могли, потому что программа касалась семей как минимум с двумя детьми.

Или у семьи был один ребенок и ипотека, оформленная до 2018 года. В 2021 году родился второй ребенок. Супруги рефинансировали старую ипотеку на льготных условиях с господдержкой и снизили ставку по кредиту.

Право на господдержку ипотеки

| Когда родился второй или последующий ребенок | Где живет семья и где покупают квартиру | Ставка на весь срок кредита |

|---|---|---|

| С 01.01.2018 до 31.12.2022 | Любой регион России | До 6% |

| С 01.01.2019 до 31.12.2022 | Дальневосточный федеральный округ | До 5% |

Чтобы иметь право на льготную ипотеку до 6%:

- Квартира должна находиться в любом регионе России.

- Второй или последующий ребенок должен родиться с 01.01.2018 до 31.12.2022.

Чтобы иметь право на льготную ипотеку до 5%:

- Квартира должна быть в любом регионе Дальневосточного федерального округа.

- Второй или последующий ребенок должен родиться с 01.01.2019 до 31.12.2022.

Для детей с инвалидностью другие требования к возрасту. Такой ребенок мог родиться и раньше 2018 года. Главное, чтобы он родился до конца 2023 года, а инвалидность ему могут присвоить и позднее.

Суть программы

Строительная отрасль является одной из важнейших для государства. Дело тут даже не в налогах, а десятках тысяч людей, которые заняты в самом процессе строительства и смежных с ним областях. Если падает спрос на приобретение жилья от застройщиков, в экономике начинаются большие проблемы. Это и потеря дохода государства от налогов, и колоссальные расходы на содержание безработных.

Поэтому в любом кризисе наше государство пытается удержать эту отрасль на плаву с помощью различных мер господдержки. Так было в 2015 году, когда впервые заработала ипотека с поддержкой государства и вытянула строительный рынок из кризиса, так случилось и в 2020 году, в период кризиса из-за пандемии коронавируса.

В середине апреля 2020 года президент Владимир Путин объявил о целевом выделении средств для поддержки застройщиков и строительной отрасли в связи со спадом спроса из-за эпидемии коронавируса в России. Улучшить условия ипотечного кредитования для россиян предлагается за счет специальной ипотеки на жилье от застройщика под 6,5 процента. При этом банкам будет произведена компенсация выпадающих доходов до рыночной ставки за счет государства.

Суть ипотеки с господдержкой 6,5 процента довольно простая. Заемщики в 2022 году могут взять специальную субсидированную «путинскую» ипотеку под 6,5 процента с господдержкой для приобретения жилья средней ценовой категории комфорт-класса у застройщика. Приобрести квартиру по ипотеке с господдержкой под 6,5 процента у физического лица невозможно. При этом жилье может быть как на этапе стройки, так и уже в готовом виде.

Что такое комфорт-класс жилья

Застройщики охотно используют эту фразу в рекламных целях для привлечения клиентов, однако покупатели не всегда правильно представляют себе, какими достоинствами должно обладать такое жилье.

Итак, для домов и жилых комплексов комфорт-класса характерны:

- улучшенная планировка по сравнению с эконом-проектами и применение индивидуальных архитектурных решений;

- использование в качестве строительного материала, наряду с панелями, монолита и кирпич-монолита;

- высота потолков 2,7 метра и выше;

- просторные лоджии и балконы, изолированные комнаты;

- чистовая отделка материалами средней ценовой категории;

- организация охраны (домофон или консьерж), установка металлических входных и квартирных дверей;

- ухоженная придомовая территория, наличие детских площадок;

- размещение в спальных районах вдали от центра.

Площадь жилья в проектах комфорт-класса в среднем начинается от 34 кв. м. для однокомнатной квартиры.

Однако:

Популярное за неделю

Лучшие бюджетные смартфоны: 6 удачных моделей до 16 000 ₽

2971

Как уволиться по соглашению сторон

843

30 самых ожидаемых игр 2023 года

2928

11 платформ для начинающих тестировщиков

25148

Какими будут iPhone 15 и 15 Plus: обзор характеристик, версий и цен

91

10 способов экономить на ЖКХ десятки тысяч рублей в год

726

Единый налоговый платеж и счет: как бизнес платит налоги и сдает отчеты с 2023 года

2242

Как я на «Озоне» столкнулся с классическим разводом с «Авито»

673

Новые японские санкции против автомобильного рынка: какими будут последствия

172

Как живет репетитор по литературе в Шымкенте с доходом 150 000 ₽

1710