Формат и содержание заявления

Если клиент подает письменное обращение через банковское отделение, его специалисты выдадут специальный бланк, в котором заполняются основные поля.

Если обращение направляется через Личный кабинет заемщика, допускается произвольный формат заявления с соблюдением рекомендуемых параметров содержания. В документе должны быть указаны:

- наименование организации – получателя заявления;

- реквизиты отправителя (ФИО, паспортные данные, сведения о прописке, номер телефона и e-mail-адрес);

- реквизиты договора о кредитовании;

- в тексте заявления прописывается непосредственный запрос снижения процентной ставки, а также основание для данного решения;

- желаемый способ получения оповещения о решении банка (личное вручение, e-mail-сообщение, почтой);

- дата и подпись заявителя.

После принятия обращения в обработку, специалисты банка могут дополнительно запросить такие документы, как:

- оригинал кредитного договора;

- справку о доходах (2-НДФЛ);

- справку из ЕГРН;

- документ о состоянии долга на момент подачи запроса.

Период рассмотрения клиентской заявки и принятия решения по ней составляет 1 месяц со дня ее подачи.

Если заявка одобрена, и ставка снижена — в дальнейшем пересмотр заявки может состояться лишь через 12 месяцев после первого обращения.

Порядок процедуры

Благодаря большому количеству действующих программ в Сбербанке, каждый клиент может подобрать наиболее подходящую после консультации со специалистом. Независимо от того, какой способ был выбран пациентом, процедура проходит в несколько этапов:

- подача заявления;

- сбор необходимых документов;

- подписание нового договора.

Перечень бумаг тоже может разниться в зависимости от способа снижения процентов по ипотеке в Сбербанке. Если клиент решил рефинансировать кредит, то он должен предъявить менеджеру банка справку об отсутствии задолженности в другой организации.

Изучение общих требований и подготовка необходимых документов

Изучить общие требования банка можно на официальном сайте. Получить консультацию по телефону может любой желающий. Общие требования:

- наличие гражданства и постоянной прописки;

- отсутствие возрастных ограничений;

- наличие документов, подтверждающих официальное трудоустройство;

- отсутствие просрочек и задолженностей по ипотеке.

Перечень документов:

- удостоверение личности или паспорт гражданина РФ;

- график погашения ипотеки и действующий договор;

- выписка с личного счета;

- копия трудовой книжки или договора;

- письменно оформленная заявка (на специальном бланке).

Кредитный менеджер оставляет за собой право потребовать у заявителя ряд дополнительных бумаг. Это могут быть справки об остатке задолженности или о составе семьи. Все случаи рассматриваются в индивидуальном порядке.

Подача онлайн заявки

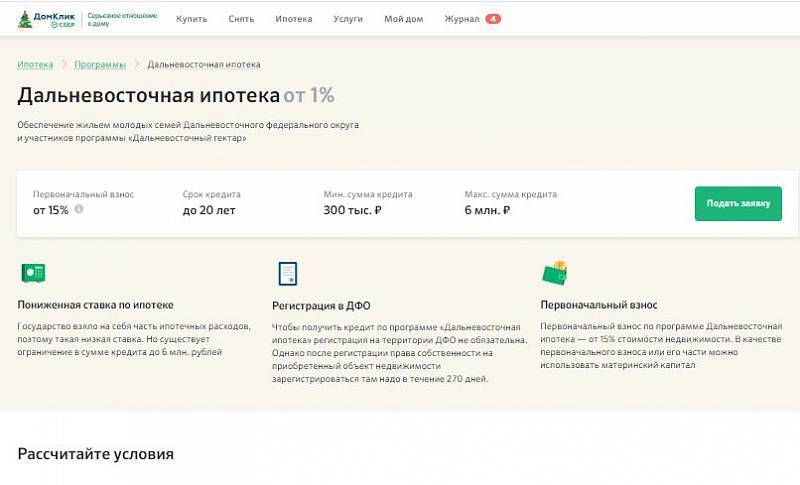

Подать заявление на уменьшение ставок по действующей ипотеке можно на официальном сайте Домклик после регистрации личного кабинета. После подачи заявки на приобретение собственного жилья посредством ипотеки клиент получает доступ к собственной странице. Основные преимущества сервиса – возможность отслеживать передвижение денежных средств, график погашения ипотечного займа в режиме реального времени.

Домклик помогает не только оформить ипотеку в Сбербанке, но и выбрать наиболее подходящий вариант жилья. Список аккредитованных застройщиков регулярно пополняется, пользователи оставляют на сайте правдивые отзывы. Там же можно получить консультацию кредитного менеджера.

Перед тем, как клиент получит доступ ко всем функциям личного кабинета, специалисты рекомендуют ознакомиться с общими требованиями Сбербанка к потенциальным пользователям:

- Возрастные ограничения. В случае одобрения ипотеки пользоваться личным кабинетом Домклик можно в течение 54 лет. На момент подачи заявки клиенту должен исполниться 21 год.

- Трудовой стаж. Одно из важных условий – наличие трудового стажа. Человек, за последние 60 месяцев, должен отработать на одном месте год непрерывно.

- Кредитные обязательства. Несмотря на то, что заявку подает один человек, кредитные обязательства с ним должен разделить супруг или супруга. Регистрируется кабинет на заявителя.

Логин и пароль отправляют на номер телефона, указанный в анкете. Помимо сопутствующих документов на ипотеку (паспорт, трудовая книжка, справка о платежеспособности), банк может затребовать дополнительные бумаги (свидетельства о рождении детей, о заключении брака). Можно подать заявку на снижение действующей процентной ставки посредством мобильного приложения Домклик. Его можно установить на смартфоны на базе IOS и Android.

Образец заявления в Сбербанк на снижение ставки по ипотеке

Скачать официальный бланк можно на сайте Сбербанка. Его можно заполнить от руки и отнести в ближайшее отделение. Консультант должен его принять и завизировать. Заявление также можно подать в электронном виде. Для этого нужно заполнить и отправить специальную форму. Срок рассмотрения анкет в этом случае может затянуться до 30 дней.

При личном посещении офиса Сбербанка нужно уделить пристальное внимание способу заполнения бланка. Официальный документ заполняют печатными буквами, все данные лучше перепроверить несколько раз. Чтобы избежать спорных ситуаций, можно попросить консультанта снять копию с уже заполненного заявления

Чтобы избежать спорных ситуаций, можно попросить консультанта снять копию с уже заполненного заявления.

В графе «Контактный телефон» лучше указать номер мобильного и стационарного телефона. Это повысит шансы на более быстрое оповещение клиента относительно принятого руководством Сбербанка решения.

В каких банках можно рефинансировать ипотеку СберБанка?

Если снизить процентные ставки по действующему кредиту в Сбербанке не удалось, можно рассмотреть предложения в других финансовых организациях:

- ВТБ банк. Ипотека «Рефинансирование» предоставляется в размере до 30 млн. руб., на срок до 30 лет. Процентные ставки – от 7,4% годовых. Обязательное условие – оформление комплексного страхования (в противном случае ставка увеличивается на 1%). Допускается досрочное погашение долга без штрафных санкций.

- Банк «Открытие». Предлагает рефинансирование в размере от 500 тыс. до 30 млн. руб., на период от 3-х до 30 лет, под 7,8%. Можно получить онлайн-решение по сниженной ставке, которое поступит в SMS-сообщении. При заполнении заявки на сайте с прикрепленными к ней документами, ставка понижается на 0,5%. Если действующая ипотека оформлена в другом банке, дополнительно понадобится страхование. Остаток кредита при этом не должен превысить 60% от цены квартиры.

- «РНКБ». Предоставляет рефинансирование ипотечных займов, взятых в любой валюте. Допустимые суммы – от 600 тыс. до 15 млн. руб. Сроки – от 3-х до 25 лет. Ставка – от 6% годовых. Есть возможность использования дополнительных финансовых средств, уменьшения ставки, ежемесячных платежей и переплаты, а также увеличение размера кредита или срока выплаты. Можно оформить займ без постоянной регистрации в регионе присутствия банка.

- ТКБ банк. Предлагает рефинансирование ипотеки и готового жилья. Сумма – от 300 тыс. до 15 млн. руб., на период до 25 лет. Ставка – от 6,99% годовых. Решение принимается в режиме онлайн. Есть возможность рассмотрения заявки по упрощенному пакету документов. Допускается досрочное погашение займа без выплаты комиссии на любом этапе кредитования.

- Газпромбанк. Рефинансирование ипотеки осуществляется под 8,8% годовых. Допустимая сумма – от 100 тысяч до 60 млн.рублей, на период от 12 месяцев до 30 лет. Главное, чтобы у клиента до момента обращения в банк было не больше 2-х просроченных платежей, сроком до 29 дней за фактический период обслуживания рефинансируемого займа (но не более, чем за 1 год).

- Альфа-банк. Позволяет рефинансировать ипотеку любого другого учреждения, уменьшить ежемесячный платеж или срок кредита. Возможная сумма – от 600 тыс. до 50 млн. руб., под 7,99%. Сроки – от 3 до 30 лет. Программа не требует залога, поэтому владельцем ипотечного жилья становится заемщик. Во время выплат он имеет право параллельно сдавать квартиру в аренду.

- «РосБанк». Предлагает рефинансирование ипотеки на сумму от 100 тыс. до 3 млн. руб., на срок от 13 месяцев до 7 лет. Процентные ставки – от 6,19%. В связи с уменьшением ставки, требуется единоразовый платеж в размере от 1% до 4% от суммы займа (зависит от условий ипотечного договора). Дополнительно понадобится страхование здоровья, жизни, имущества и риска ограничения либо утраты прав собственности, иначе ставка повысится на 4%. Потребуется подтверждение целевого использования средств и предоставление закладной.

- «Райффайзенбанк». Предоставляет рефинансирование ипотеки и других видов кредитов по уменьшенной ставке – от 7,99%. Сроки кредитования: 1-30 лет. Максимальная сумма – 26 млн. руб. Банк кредитует основной займ с начисленными процентами. Оформление производится только по паспорту. Есть возможность получить дополнительные денежные средства по ставке ипотечного кредита. Через Райффайзен-Онлайн клиенту доступно дистанционное управление, информация о платежах, сроках и ставках.

Комиссии за оформление и выдачу, как правило, отсутствуют. Досрочное погашение осуществляется без штрафов. Согласие текущего кредитора при рефинансировании ипотечного кредита обычно не требуется.

Как подать заявление на снижение ставки онлайн

На текущий момент все взаимодействие со Сбербанком по имеющейся ипотеке происходит через сайт domclick.ru. Там в личном кабинете можно не только подать онлайн-заявку на снижение процентной ставки, но и решить другие вопросы: оформить или предоставить полис страхования, запросить необходимую справку, сделать налоговый вычет, а также задать любой другой вопрос, например, про 450 тысяч от государства на гашение текущего займа при рождении третьего ребенка.

Чтобы снизить процент необходимо:

- Написать менеджеру в чат о своем желании уменьшить процент с помощью перехода на семейную ипотеку.

- Подгрузить в чат документы, подтверждающие ваше право на участие в программе.

- Подойти в ближайшее отделение Сбербанка, где есть специалист по ипотеке, чтобы подписать дополнительное соглашение о снижении ставки по договору и предоставить оригиналы документов.

После подписания дополнительного соглашения к договору ставка по действующей ипотеке будет снижена до 5 процентов.

Как в Сбербанке снизить ставку в 2022 по ипотеке

Есть два способа снизить ставки по уже взятым кредитам на жилье. Это помогает гражданам, попавшим в сложную финансовую ситуацию, сохранить квартиру и продолжать вовремя исполнять долговые обязательства. В связи со сложившейся ситуацией оформление сделок может проходить дистанционно.

Рефинансирование ипотеки в Сбере

Эта процедура позволяет оформить новый кредит в Сбере, условия которого более выгодны для заемщика. Полученными средствами гасится ранее заключенный в другом банке ипотечный договор, облегчая положение должника. Но выгода может быть достигнута, только если разница по ставкам составляет более 2 %. То есть первый кредит должен быть дороже второго.

Реструктуризация ипотеки в Сбере

Этот вариант снижения долгового бремени подразумевает изменение условий расчетов по действующему кредиту в пользу их улучшения. Но провести реструктуризацию можно не всегда. Для этого нужно, чтобы обстоятельства клиента совпадали со следующим условиями:

- Сократились доходы по уважительным причинам (потеря работы, официальное снижение оплаты труда болезнь).

- Наличие отпуска по родам или уходу за ребенком.

- Потеря трудоспособности полностью или частично.

В таких случаях банк может предложить добросовестному клиенту следующие варианты выхода их трудной ситуации:

- отсрочка выплат основного долга и процентов;

- изменение срока кредитования в пользу его увеличения и сокращение ежемесячного платежа;

- если займ валютный можно использовать смену используемой валюты, которая на данный момент нестабильна;

В самых сложных ситуациях клиенты могут воспользоваться:

- оформлением кредитных каникул;

- отсрочкой выплаты ежемесячного платежа на конкретный период;

- пролонгацией выплат по ипотеке;

- изменением графика платежей;

- выплатой процентов поквартально и внесением платежей реже, но общей суммой за весь предыдущий период.

Возможны иные комбинации из перечисленных вариантов и персональные предложения, разработанные специально для конкретных лиц.

Даже когда обстоятельства поменяются в лучшую сторону, человек может надеяться на уменьшение выплат по ипотеке, увеличив размер платежей и сроки выплат. Это позволит в конечном итоге снизить общую сумму переплаты.

Какие документы потребуются?

Для регистрации ипотечного кредита клиент обязан предоставить:

- Заявление, заполненное согласно предоставленному образцу;

- Паспорт гражданина РФ;

- Кредитное соглашение (с приложениями);

- Закладная (если она имеется);

- Доверенность (бумага потребуется в том случае, когда интересы одной из сторон представляет третье лицо);

- Отчёт оценочной компании (оценка недвижимости должна производиться фирмой, имеющей аккредитацию банка);

- Согласие совладельцев квартиры на совершение операции с жилплощадью.

Если все действия выполняются юридическим лицом, то его представитель обязан предъявить в подразделение Росреестра учредительную документацию (устав, протоколы собраний руководящих структур и др.).

Условия снижения процентов

Чтобы банк одобрил заявку на снижение ставки по ипотеке, надо соответствовать определённым требованиям:

- срок займа от 12 месяцев с момента выдачи;

- хорошая кредитная история (отсутствие просроченных платежей и долгов в любых банках);

- общая сумма к погашению не менее 300 тыс. р.

Взамен программа предлагает:

- до 9,0% – если по условиям договора рассчитано страхование жизни и здоровья в Сбербанке>;

- до 10,0% – если страховка жизни заемщика в соглашении отсутствует;

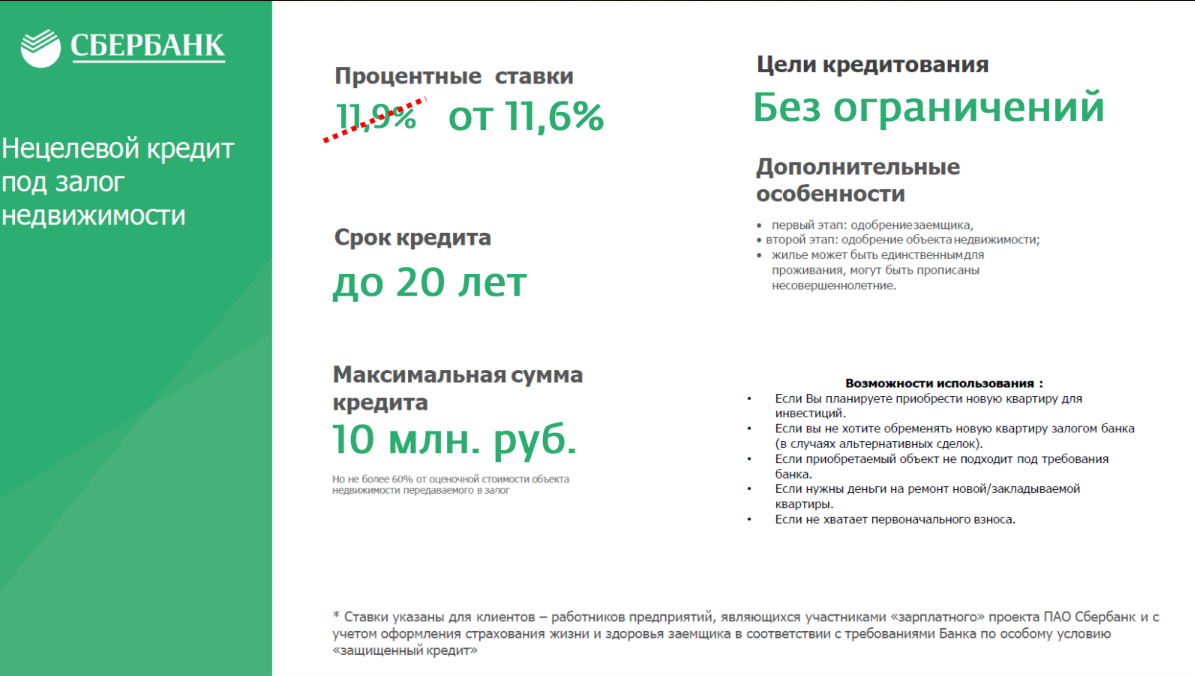

- до 9,5% – по продукту «Нецелевой кредит под залог недвижимости» после подтверждения погашения всех рефинансируемых кредитов и регистрации ипотеки.

Справка. Существуют дополнительные факторы, которые влияют на снижение процента ипотеки в ДомКлик. Например, оформление сделки дистанционно – до 0,3%, покупка квартиры у застройщика (партнёра банка) – до 2%.

Способы понижения процентов через портал DomClick

При обращении в банк по вопросу пересмотра условий ипотечного займа, часто сами сотрудники не обладают всей информацией, и на официальном сайте на эту тему тоже нет комментариев. Но законные способы заявить о своей проблеме и получить результат всё же есть:

- можно рефинансировать ссуду;

- провести реструктуризацию кредита;

- подать в суд иск, в связи с ухудшением материального положения;

- стать участником социальных программ (материнский капитал, жилье для военнослужащих, молодая семья и других).

Начинать стоит с подачи заявления на рефинансирование ипотеки на портале domclick.ru. Сбербанк обязан дать официальный ответ на запрос и указать аргументированные причины отказа. Поэтому есть резон использовать все доступные методы, чтобы добиться результата.

На какую недвижимость можно понизить ставку?

Часто в снижении процентной ставки заинтересованы не только люди, которые собираются купить, но и те, кто уже приобрел квартиру. Поэтому в сервисе от Сбербанка есть возможность снизить процент по действующей ипотеке.

С помощью ДомКлик заемщики приобретают как вторичное жилье, так и квартиры на стадии строительства дома. Они могут воспользоваться услугами риэлтора или самостоятельно согласовать условия сделки с продавцом. Застройщики, благодаря этому ресурсу, повышают продажи и существенно сокращают маркетинговые издержки.

Какие документы нужно предоставить?

Для подачи заявки на уменьшение финансовой нагрузки по ипотеке, нужно собрать небольшой пакет бумаг:

- договор, заключённый с банком;

- справки, подтверждающие официальный доход;

- выписку по форме банка об остатке займа;

- выписку из Росреестра.

После одобрения вы получите новый пакет документов, где будет дополнительное соглашение или новый договор (при расторжении старого), а также обновленный график ежемесячных платежей.

Снижение ставки по действующей ипотеке СберБанка в 2022 году

В 2020 году, в июле СберБанк принял решение уменьшить процентные ставки по действующей ипотеке до 0,5 п.п. Клиенты теперь могут оформлять кредит на жилье в новостройках по ставке от 2,6%, а на готовую недвижимость – от 7,3% годовых. Отметим, что ранее банк уже снижал ставки – в мае по самым востребованным ипотечным программам они уменьшились до 0,8 п.п.

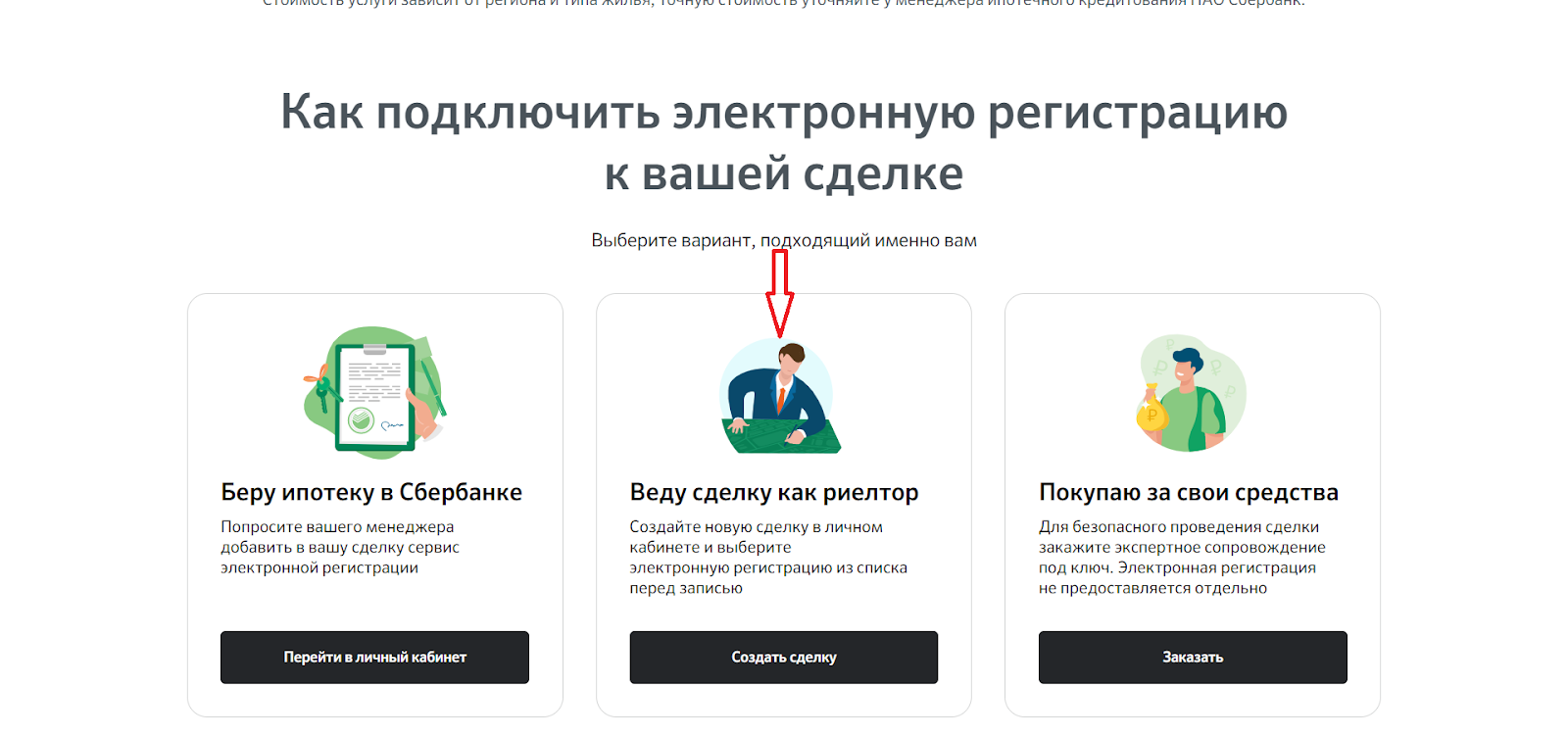

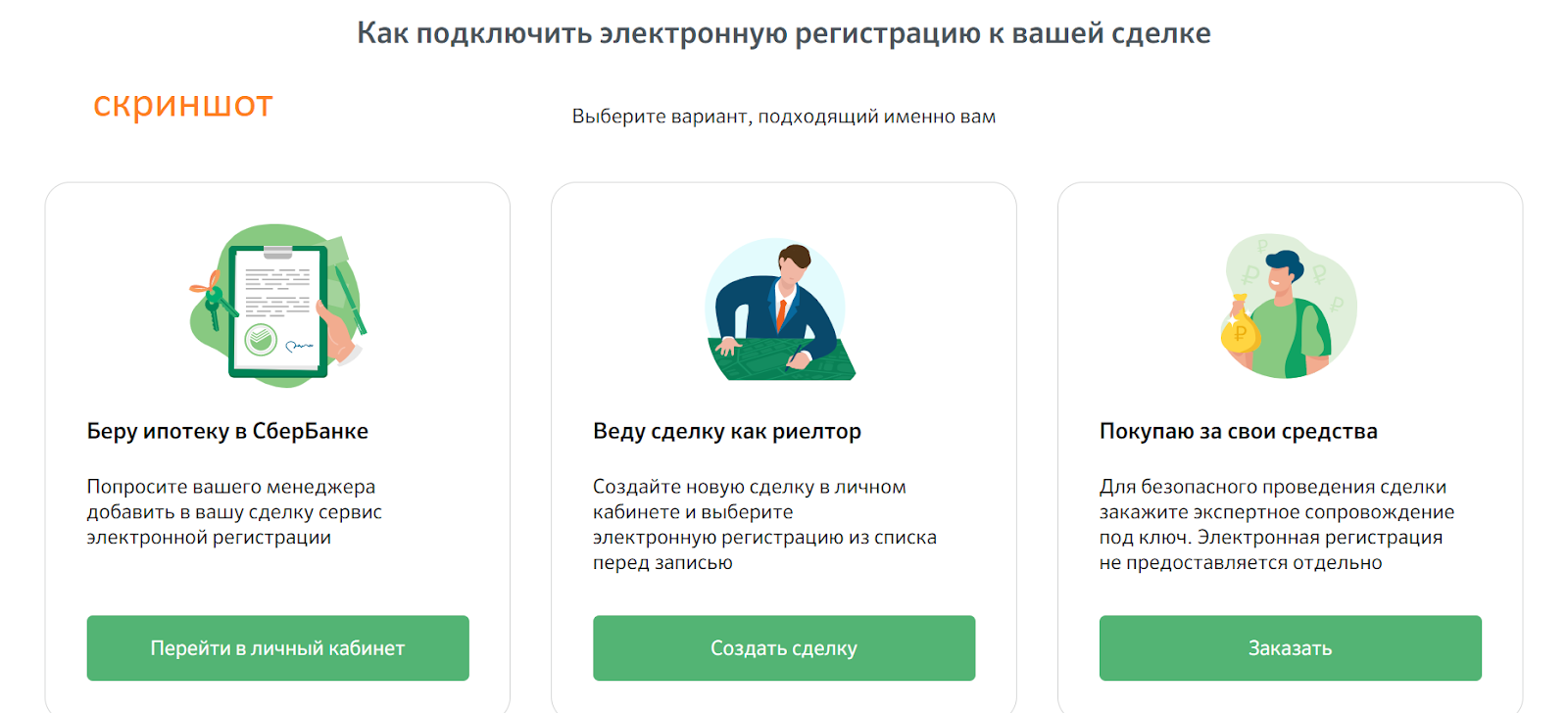

После уменьшения ставок будет наблюдаться увеличение спроса на приобретение недвижимости в ипотеку. И для повышения удобства клиентов банк предоставил возможность безопасного дистанционного оформления сделок по всей стране.

Как снизить процент по ипотечному кредиту в СберБанке?

На сегодняшний день существует достаточно способов уменьшения ставок по жилищным кредитам. Рассмотрим каждый из них.

Рефинансирование

Это оформление нового кредита на лучших, более выгодных для должника условиях. Полученные деньги сразу направляются на погашение текущего займа. Процедура будет иметь смысл только тогда, когда разница между ставками (по предыдущему и новому договору) превышает 2%.

Реструктуризация

Подразумевает улучшение условий по действующему договору.

СберБанк проводит реструктуризацию в случаях:

- Сокращение доходов клиента. При ухудшении финансового состояния по уважительным причинам, их необходимо подтвердить официально (снижение зарплаты, заболевание).

- Уход в декрет или в отпуск по уходу за ребенком.

- Травма или утрата трудоспособности.

Банк предлагает заемщику несколько вариантов выхода из затруднительной ситуации:

- отсрочка выплаты процентов и основного долга;

- увеличение общего срока кредитования для снижения суммы ежемесячного взноса;

- смена валюты, чтобы не зависеть от колебаний курса.

В некоторых случаях клиенту предоставляются:

- кредитные каникулы;

- отсрочка ежемесячного взноса на заданный период;

- пролонгация ипотеки;

- изменение графика погашения долга;

- поквартальная выплата процентов с внесением всех платежей общей суммой, только реже;

- разные комбинации перечисленных методов;

- уникальные предложения для некоторых категорий клиентов.

При улучшении материального положения должника также можно добиться уменьшения жилищного кредита. Лучшее финансовое состояние позволит заемщику увеличить размер регулярных платежей, сократив за счет этого сроки ипотечного кредитования. В итоге общая сумма долга значительно снизится.

Рефинансирование в другом банке

Если Сбербанк отказал заемщику, то он имеет право обратиться в любое другое финансовое учреждение. Для переоформления не обязательно уведомлять банк о своем решении. Однако сделать это полезно – очень часто, чтобы не потерять клиента, руководство соглашается на рефинансирование. Список организаций, которые предлагают снижение ставки по ранее выданной ипотеке СберБанком, приведем ниже.

Уменьшение ставки через Агентство ИЖК

Один из возможных способов уменьшить процентные ставки по ипотеке – обратиться в АИЖК (специализированная организация по ипотечному жилищному кредитованию, функционирующая при господдержке). На портале Агентства можно детально изучить условия сотрудничества и уточнить требования, предъявляемые к клиентам.

Уменьшение процентной ставки через суд

Самый сложный метод добиться снижения ставки. Банки обычно укомплектованы высококлассными юристами, поэтому заемщику, который решил обратиться в суд, понадобятся дорогостоящие услуги опытного, высококвалифицированного специалиста. Выиграть дело в суде удастся только при обнаружении серьезных нарушений в договоре жилищного кредитования.

Процентная политика Сбербанка

Если спросить у сотрудников Сбербанка, сколько составляет минимальная процентная ставка по ипотеке, вы можете услышать: 8,9%. Звучит очень заманчиво, но это не относится ко всем ипотечным продуктам банка. Как снизить процент по ипотеке в Сбербанке?

Действующие предложения

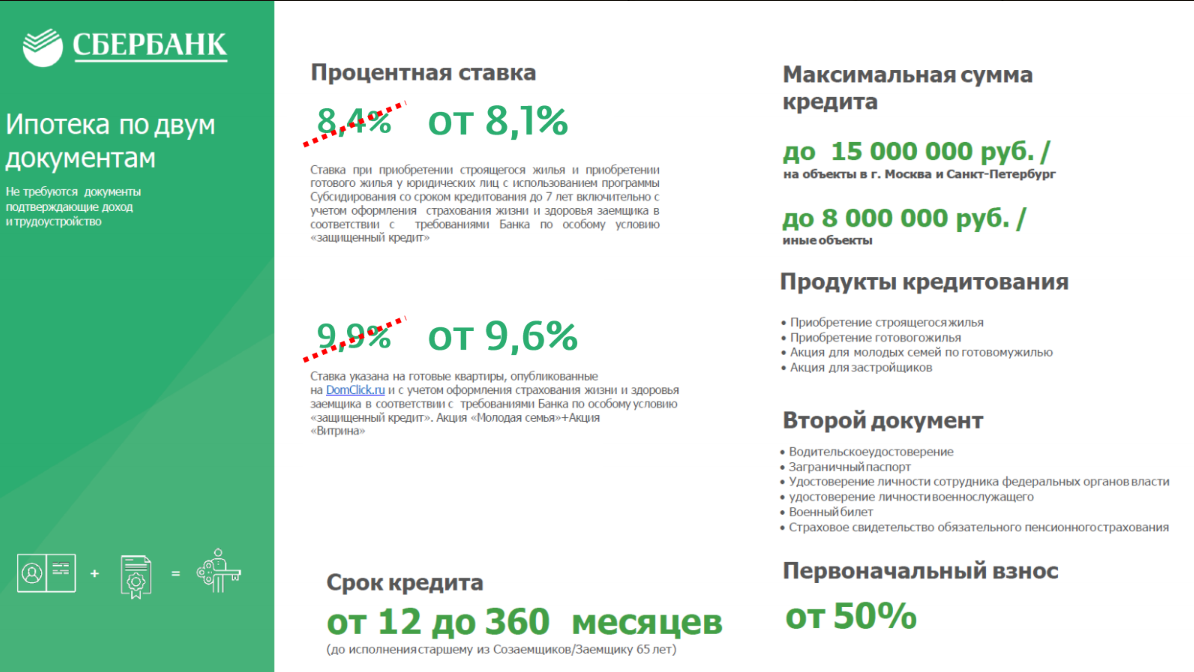

Рассмотрим линейку ипотечных продуктов, начиная с наиболее привлекательных.

Акция на новостройку

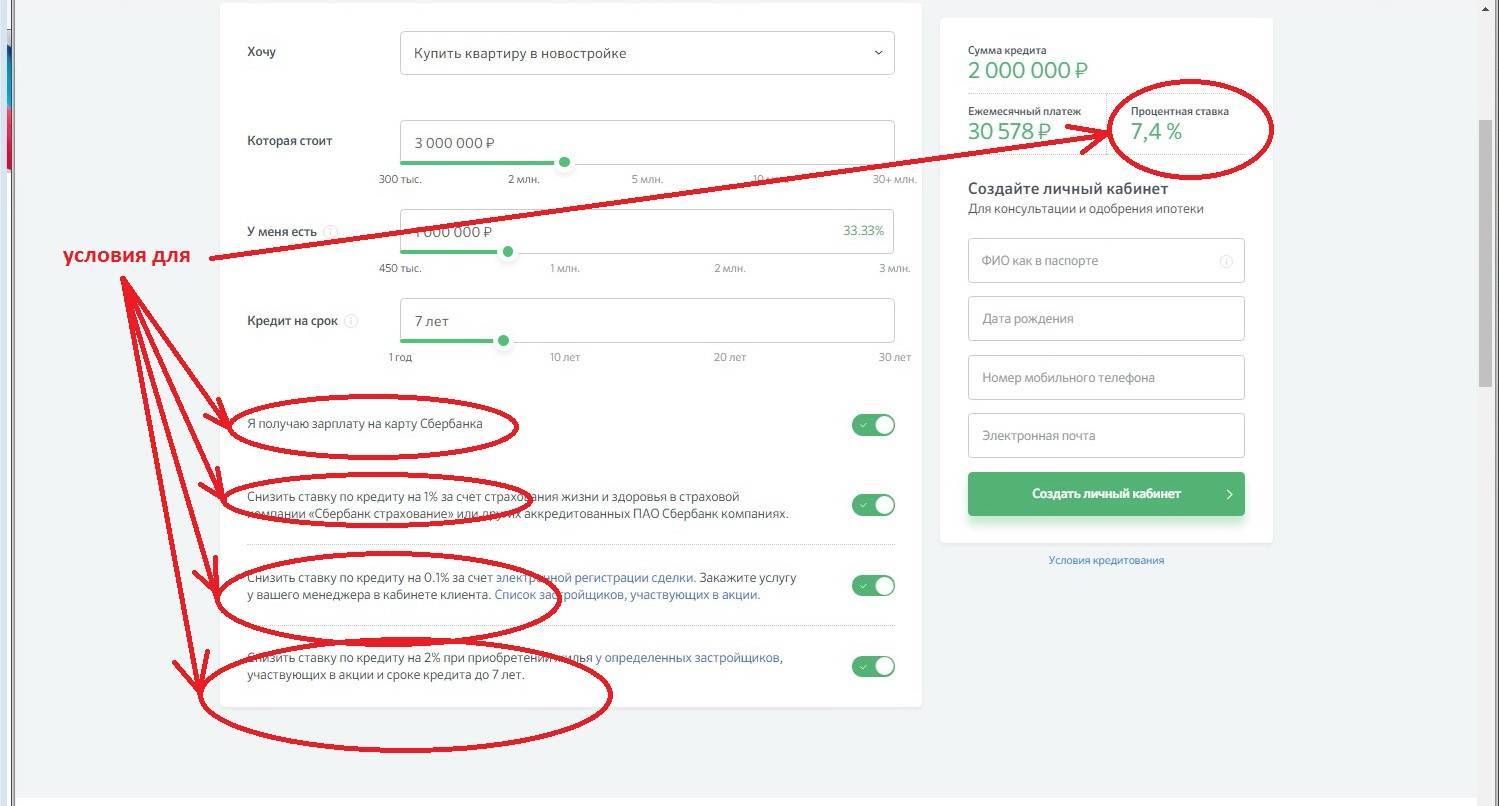

Предметом ипотеки является недвижимость на первичном рынке. Заявленная базовая ставка составляет 10,9% годовых. Программа работает в тестовом режиме, поэтому условия по ней часто меняются. Тем не менее сегодня существует реальная возможность снизить ставку до 8,9%. Это:

- зарегистрировать сделку электронно посредством сервиса ЦНС (Центр Недвижимости Сбербанка). Скидка составит 0,5%;

- получить скидку за счет застройщика, который проводит совместную акцию с банком. Ставка составит 8,9%;

- стать участником зарплатного проекта, т.е. перечислять заработную плату на карту СБ, сделают скидку на 0,2-0,3%.

Готовое жилье

Направлена на покупку любого жилого помещения на вторичном рынке.

Стартовая ставка составляет 11,5% годовых. Снизить ее можно, воспользовавшись программой молодая семья, если возраст супругов до 35 лет и в семье есть дети. В этом случае ставка снижается до 10,75%.

Также вам сделают скидку до 11,25%, если вы являетесь участником зарплатного проекта.

Загородная недвижимость

Выдается на покупку земельных участков с готовыми строениями, либо объектами незавершенного строительства, а также на дальнейшее строительство таковых. Минимальная ставка 11,75%.

Выдается под залог имеющейся недвижимости, на строительство дома. Минимальная ставка от 12,25%.

Под материнский капитал

Возможность использовать материнский капитал как первоначальный взнос по любой из действующих ипотечных программ. Ставка в этом случае от 12,5%.

Другие условия кредитования

Возрастной интервал заемщика от 21 года до 75 лет (на момент погашения ипотеки). Если заемщик не подтвердил факт занятости и не представил справку о доходе установленного образца, погашение кредита должно наступить по достижении 65 лет. Исключением является военная ипотека, где возраст заемщика не более 45 лет.

Кредиты оформляются на сумму от 300 тыс. руб. и на срок до 30 лет. Трудовой стаж (общий) за последние пять от одного года, а по действующему месту работы – не менее полугода.

Супруг (супруга) обязательно выступает созаемщиком, если между ними не заключен брачный контракт. Общее число созаемщиков не должно превышать трех человек. Первоначальный взнос по ипотеке должен быть не менее 20% от стоимости недвижимости. Место постоянной регистрации заемщика и местонахождения недвижимости должно находиться в пределах ведения отделения банка.

Вышеперечисленные условия также не распространяются на военную ипотеку. По ней заемщиками выступают военнослужащие, являющиеся гражданами РФ, проживающие в любом регионе РФ. Они должны являться участниками накопительноипотечной системы.

Что влияет на ставку извне

Любой банк старается позиционировать себя, как социально значимый, и поэтому любое снижение ставок звучит из его уст, как во благо народу. Но не стоит забывать о том, что целью банковской деятельности, как и любой другой коммерческой организации, является получение прибыли. Поэтому любое снижение ставки по кредиту – это, прежде всего, отголосок внутренней политики и экономической ситуации в стране.

Ставки по кредитам регулируются Центральным Банком РФ. Показателем в данном случае является величина ключевой ставки. А она, в свою очередь, зависит от экономической ситуации в целом и от колебания курса мировых валют. Например, на размер ключевой ставки может повлиять уровень инфляции. Если расчеты правительства окажутся верными, и уровень инфляции по итогам 2017 года снизится, то мы вполне можем рассчитывать на понижение ставок по ипотеке.

Государственная поддержка позволяет снижать ставки за счет субсидирования из федерального бюджета. Пока эти программы будут действовать, ставки на ипотечные кредиты останутся устойчивыми. Понятно, что все это зависит от экономики страны в целом и от уровня доходов строительной отрасли. Так благодаря всем положительным тенденциям прошлого года, Сбербанк снизил ставку по ипотеке в 2017 году на 1,35%.

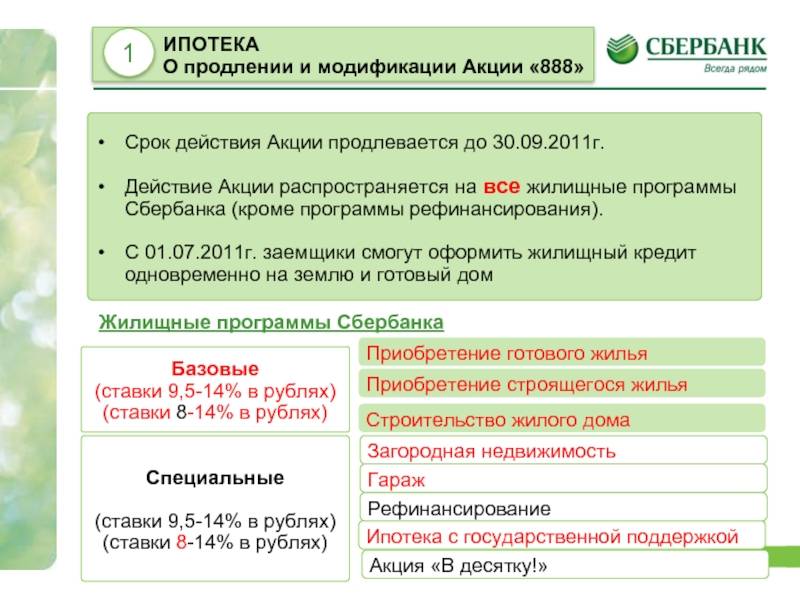

Актуальные ипотечные программы

Статистика говорит о том, что ипотеку именно в Сбербанке оформляет каждый второй заемщик. Поэтому нет ничего удивительного, что банк каждый год придумывает все новые и новые программы и возможности для своих клиентов. Тем более в последние пару лет после снижения спроса на недвижимость из-за прошедшего финансового кризиса.

После 9 июня 2022 года в банке присутствуют следующие программы по приобретению недвижимости в ипотеку:

- Приобретение жилья на вторичном рынке – покупка готовой квартиры или дома;

- Специальное предложение на строящееся жилье – одна из самых популярных программ с гибкой системой процентов и большим количеством проводимых акций;

- Предоставление займа на строительство индивидуального дома – кредит набирающий популярность, актуален для тех, у кого есть возможность на время строительства установить залог на другой объект необремененной недвижимости, находящийся в собственности;

- Программа предоставления кредитов на загородную недвижимость или строительство загородного дома, позволяет приобретать готовые, незавершенные строения или земли для проведения строительства;

- Покупка жилья на первичном и вторичном рынке недвижимости с помощью Росвоенипотеки, актуально для военнослужащих – участников специальной программы;

- Использование средств материнского капитала за второго и/или последующих детей для обеспечения наличия первого взноса или погашения части кредита.

Ипотечные продукты Сбербанка по состоянию на 10 августа 2017 года, после снижения ставок по ипотеке

| Программы | Максимальная сумма, тыс. руб. | Ставка, % | Срок, лет | Первый взнос | Примечание |

|---|---|---|---|---|---|

| Готовое жилье | 15 000 | 8,2 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,8% по ипотеке по двум документам: + 0,3% при отказе от покупки квартиры через сайт domclick; + 0,3% при отказе от электронной регистрации; Акция молодая семья – базовая ставка 7,8 % |

| Стройка | до 85% от стоимости недвижимости | 8,1 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,3% по ипотеке по двум документам: + 0,3% при отказе от электронной регистрации. |

| Строительство жилого дома | до 75% от стоимости залога | 9,3 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Загородная недвижимость | до 75% от стоимости залога | 8,5 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Военная ипотека | 2 788 | 8,4 | 20 | 20 | |

| Нецелевой кредит под залог недвижимости | до 60% от стоимости | 11,3 | 20 | + 0,5% – если не зарплатник; + 1% – при отказе от страхования жизни. | |

| Ипотека на гараж и машино-место | 9 | 30 | 25 | + 0,5% если не зарплатный проект, +1% при отказе от страховки. | |

| Семейная ипотека | до 6 млн. в регионах и до 12 млн. в Москве, МО, Санкт-Петербурге и ЛО. | 4,7 | 30 | 20 | + 0,3 при отказе от электронной регистрации; + 1% при отказе от страхования жизни. |

| Рефинансирование ипотеки | 8,5 | 30 | |||

| Акция “Свой дом под ключ” | до 8 000 000 ₽ для объектов в Москве и Московской области до 5 000 000 ₽ для объектов в Липецкой области | 10,9 | 30 | 20 | До регистрации ипотеки ставка 12,9% |

| Ипотека с господдержкой 2020 | Москва, МО и Санкт-Петербурга и ЛО до 8 млн. руб, регионы до 3 млн. | 6,1 | 20 | 20 | + 0,3% при отказе от электронной регистрации сделки, + 1% при отказе от страхования жизни |

| Сельская ипотека | Регионы до 3 млн. ЛО и Дальний восток до 5 млн. Москва, МО и Санкт Петербург не работают | 2,7 | 25 | 15 | Временно приостановлена |

Ипотека с использованием материнского капитала в качестве первого взноса или для погашения части кредита осуществляется по тем же ипотечным ставкам, что и покупка готового и строящегося жилья.

Как снизить ставку по ипотеке?

Однако даже наряду с этим, клиентов Сбербанка интересует возможность дополнительного уменьшения процентов.

Воспользоваться актуальными акциями и скидками Сбербанка

Данный вариант отличается своей простотой. Потенциальному заемщику достаточно просто изучить перечень актуальных предложений о данной кредитной организации и воспользоваться одним из них.

Акции у аккредитованных застройщиков

На данный момент, понижение процентной ставки по ипотеке гарантируется такими акциями:

- Электронная подача заявления. Если Вы подадите заявку на получение ипотеки в электронной форме, через специальный сервис, то процентная ставка по ипотечному кредиту будет гарантировано снижена на 0,1%. Причем, этот способ совместим с большинством программ по ипотечному кредитованию Сбербанка. То есть более того, что Вашу заявку рассмотрят значительно быстрее и Вам вместе с этим не придется даже посещать отделение банка, так еще и понизите свою процентную ставку;

- Акции аккредитованных в банке застройщиков. Строительные компании тоже практикуют привлечение заемщиков путем снижения процентных ставок. Так понижая процент по ипотеке за счет собственных средств. Однако стоит понимать, что это возможно лишь в случае с оформлением кредита на покупку строящегося жилья;

- Зарплатная программа Сбербанка. Данная кредитная организация предусматривает уменьшение ставок по ипотеке для своих зарплатных клиентов. Для них предусматривается автоматическое снижение на 0,5% и смягчение требований. Так зарплатный клиент не обязан подтверждать банку свой уровень дохода.

Государственные ипотечные программы

Сбербанк является участником большинства государственных программ по ипотечному кредитованию. Среди них:

Военная ипотека.

Воспользоваться этими деньгами в своих целях он не может, однако позже, при оформлении ипотечного договора, данные средства пойдут на оплату первого взноса.

Помимо того, что это существенно снижает расходы заемщика, такой вид ипотеки предусматривает минимальную процентную ставку;

Ипотека при поддержке материнского капитала.

Разница лишь в том, что первый взнос платится за счет средств из материнского капитала.

Процентная ставка также снижается до минимальной;

Ипотека при субсидировании за счет жилищного сертификата.

Так молодые семьи могут рассчитывать на субсидирование кредита и компенсацию процентов.

Рефинансирование

Рефинансирование ипотеки – это оформление нового кредита для погашения старого. Обычно, такое предложение предусматривает меньшую процентную ставку, и заемщику попросту выгоднее выплатить ипотеку досрочно, за счет банковских средств, а в дальнейшем уже платить кредит с уменьшенными процентами.

Если Вы только оформили ипотеку, при аннуитетном способе расчета, то можно воспользоваться этим вариантом. Этот способ расчета предусматривает ежемесячное внесение платежей, равных для всего срока кредитования.

Если же кредит выплачивается дифференцированным способом, то процентная ставка может уменьшаться постепенно.

Однако если в кредитном договоре предусмотрен мораторий на досрочное погашений займа, то рефинансирование будет попросту нецелесообразным.

Мораторий предусматривает запрет для заемщика, на полное погашение займа до определенного момента. Если такой пункт все же есть в договоре, то стоит дождаться окончания срока действия моратория, и только после этого брать кредит на рефинансирование ипотеки.

Реструктуризация

Естественно, такое прошение нужно обосновать, ведь ни один банк не будет пересматривать условия договора по первому требованию клиента.

Таким основанием может стать снижение зарплаты, падение уровня доходов или увольнение. Любое ухудшение финансового состояния может стать веской причиной для реструктуризации.

При ее проведении, кредиторы могут не только увеличить заемщику срок кредитования, но и снизить процентную ставку по ипотечным платежам.

Последнее менее вероятно, однако при ухудшении финансового положения кредитная организация может предпринять любые меры для того, чтобы клиент в итоге смог погасить долг.

Поэтому, если Вам все-таки удалось добиться реструктуризации, то требуйте снижения процентной ставки по ипотеке. Кредитор вполне может к вам прислушаться.

Как можно получить кредит на недвижимость

оформить заявку Онлайн или в офисе Сбербанка;

предоставить документы, подтверждающие платежеспособность, занятость и личность (1-2 документа);

заполнить заявку онлайн или в присутствии банковских служащих;

в течение 1-3 дней получить ответ по заявке на ипотеку;

получить одобрение и собрать документы по кредитуемому объекту недвижимости, плюс подтвердить первоначальный взнос в соответствии с выбранной программой кредитования;

заключить с банком кредитный договор, уделив внимание пунктам по начисляемым процентам и возможным штрафным санкциям;

передать документы на сделку в Росреестр, МФЦ или воспользоваться электронной системой Сбербанка;

при оформлении сделки в Росреестре – предоставить заверенный договор и справку о регистрации объекта недвижимости в отделение банка;

оформить страхование жизни в самом банке или аккредитованных страховых компаниях;

получить сам кредит, перечислить или передать его продавцу и стать честным и грамотным плательщиком.