Какие сложности подразумевает использование договора эскроу?

Несмотря на немалое количество введенных положений, регулирующих институт условного депонирования (эскроу), некоторые вопросы остаются открытыми. Например, один из них касается возможности реализации договора эскроу при депонировании валютных ценностей с участием депонента-нерезидента и бенефициара-резидента (и наоборот), так как отсутствует должное регулирование со стороны валютного законодательства, а позиция ЦБ РФ и ФНС четко не определена и может оказаться непредсказуемой. Из этого вытекает вопрос о возможности уплаты либо удержания вознаграждения эскроу-агентом из депонированных валютных средств.

Также возникают вопросы о возможности депонирования бездокументарных ценных бумаг, которые находятся в залоге: каким образом депозитарием будут фиксироваться записи о правах залогодержателя и эскроу-агента по счету депо и в каком порядке будут осуществляться права по бездокументарным ценным бумагам? К тому же неясно, есть ли возможность по договору эскроу наделить эскроу-агента правом осуществлять права по бездокументарным ценным бумагам, находящимся в залоге.

Непонятной остается ситуация, когда у банка, в котором открыт номинальный счет эскроу-агента для депонирования безналичных денежных средств, отзывается лицензия. Представляется, что риски понесут стороны договора эскроу, т.е. депонированные денежные средства могут попасть в конкурсную массу банка, после чего вероятность их возврата будет весьма небольшой.

Однако нужно отметить, что, несмотря на все вопросы, последние изменения законодательства приближают регулирование института эскроу к общемировой практике. Появление в российском законодательстве такого механизма, как эскроу, значительно упрощает процесс выполнения обязательств, взятых на себя сторонами сделки. Конструкция эскроу создает гарантии внесения платы за исполнение обязанностей по договору.

Что это меняет и для кого?

Проектное финансирование вряд ли повлияет на дома, которые уже почти готовы к сдаче. Но может привлечь гораздо больше внимания дольщиков к проектам, которые только находятся на этапе строительства. Застройщикам придётся привлекать дополнительный капитал, чтобы выполнить требования банка. И к изменениям нужно привыкнуть всем участникам рынка. В том числе и дольщикам. Очень многое зависит от работы девелоперов и банков с людьми: смогут ли они объяснить дольщикам, что новые условия для них выгодные?

Во-первых, введение счетов эскроу и правда понижает риски долевого строительства. Например, если вы заключили ДДУ, но спустя какое-то время квартиру покупать передумали. Тогда вы уступаете право требования по договору другому участнику строительства. Права и обязанности нового дольщика сохраняются. Во-вторых, деньги вы получите в любом случае при расторжении ДДУ.

Полная карта органов власти Свердловской области

Президент России

Государственная дума Федерального Собрания РФ

Портал государственных услуг

Национальный антитеррористический комитет

Полномочный представитель Президента в Северо-Кавказском федеральном округе

Правительство Российской Федерации

Председатель Правительства Российской Федерации

Министерство внутренних дел Российской Федерации (МВД России)

Министерство Российской Федерации по делам гражданской обороны, чрезвычайным ситуациям и ликвидации последствий стихийных бедствий (МЧС России)

Министерство иностранных дел Российской Федерации (МИД России)

Министерство финансов Свердловской области

Министерство образования и молодежной политики Свердловской области

Министерство промышленности и науки Свердловской области

Министерство по управлению государственным имуществом Свердловской области

Министерство социальной политики Свердловской области

Уполномоченные по правам предпринимателей РФ

Уполномоченный по правам ребенка в Свердловской области

Уполномоченный по защите прав предпринимателей в Свердловской области

Счетная палата Свердловской области

Избирательная комиссия Свердловской области

Серов

Кушва

Арамиль

Артемовский

Асбест

Преимущества и недостатки для участников сделки

Эскроу-счета гарантируют надежность сделки при покупке квартиры для обеих сторон, поскольку банк не просто резервирует финансы до момента соблюдения девелопером обязательств, но и контролирует их передачу. Однако новая схема имеет как преимущества, так и недостатки.

Для дольщиков преимуществ больше всего:

- Минимальная вероятность контакта с мошенниками, что исключает денежные потери.

- Прозрачность, а также строгий контроль всех финансовых поступлений.

- Гарантия успешного проведения сделки – получения квартиры или возврата инвестиций.

- Эскроу обходится дешевле, нежели альтернативные варианты – аккредитив или банковская ячейка.

- Финансы на счетах страхуются. Даже если у банка будет отозвана лицензия, средства вернут дольщику в размере, соответствующем стоимости недвижимости (но не больше 10 млн. рублей).

- Возможность перевести нужную сумму на счет безналичным платежом, что гораздо безопаснее и удобнее взноса наличными.

- Среди застройщиков формируется здоровая конкуренция – останутся только добросовестные.

- Возможны льготы и плавающие ставки для владельцев ипотечных кредитов, открывающих эскроу-счет в том же банке.

Среди недостатков:

- Ограниченное число банков, работающих со счетами данного типа.

- Беспочвенные опасения, что переход на эскроу-счета усложнит расторжение договора долевого участия с застройщиком, когда возникнет такая необходимость (например, изменилось финансовое положение покупателя). На самом деле процедура расторжения практически не отличается от обычной, просто выплата денег будет осуществляться банком.

- В отличие от депозита, сумма, что лежит на эскроу, замораживается, и на нее не начисляются проценты. При долгосрочном хранении стоит вспомнить об инфляции, а значит – о частичном убытке дольщика.

Некоторые застройщики не признают данную схему удобной для себя, поскольку она лишает их возможности напрямую привлекать деньги от дольщиков. Следовательно, большинству компаний придется вести строительство за свой счет либо брать солидный кредит в банке. Но для девелоперов здесь есть преимущество: чем больше средств у покупателей на эскроу-счетах, тем дешевле обойдется проектное финансирование (банк снизит процентные ставки).

Несомненно, необходимость сотрудничать с посредником-банком повлечет дополнительные комиссионные расходы и повысит общую стоимость операций. Подобные изменения существенно отразятся на работе девелоперов и приведут к повышению цен на жилье в новостройках. А в случае задержки сдачи объекта в эксплуатацию более, чем на 6 месяцев, любого застройщика могут признать банкротом (для правительства это очередной «рычаг управления» стройкой).

Но не стоит отметать еще один вариант развития событий: разорение значительной части строительных компаний, которое повлечет за собой сокращение рабочих мест. Не исключено также, что из-за необходимости открытия эскроу-счетов будет наблюдаться частичный переход застройщиков на «серые» схемы привлечения капитала. Но несмотря на все минусы, даже здесь есть приятный «бонус» для строительных организаций: больше не потребуются дополнительные формы обеспечения, а соответственно, лишние затраты в виде оплаты поручительства банков, страховых взносов, отчислений в компенсационный фонд.

Напоследок стоит вспомнить и о третьей стороне – банках. Да, они выиграют больше всех. Но теперь, скорее всего, начнут кредитовать только компании, которых уже обслуживали на протяжении нескольких лет и в чьей надежности убеждены, поскольку принимают на себя риски, связанные с незавершенным строительством.

А вот что касается уже запущенных объектов, которые нуждаются в финансировании, но не могут быть достроены по старой схеме за счет дольщиков, то здесь есть высокая степень риска, что они будут заморожены или переданы на завершение другим девелоперам. Однако, если компания ранее работала с банками, значит ее надежность уже подтверждена фактами и она сможет получить кредит, чтобы избежать неприятностей. Именно от этого следует отталкиваться инвестору, выбирая квартиру в новостройке.

Какие плюсы и минусы несет новый закон?

Любое изменение правил и законов несет свои плюсы и минусы для продавцов и покупателей недвижимости. Рассмотрим их подробнее.

Для покупателя:

Самый главный плюс новой системы расчетов – это надежность. Теперь даже если девелопер обанкротится, можно будет вернуть свои деньги. Также не нужно больше проверять надежность застройщика (теперь это будет задача банков).

Тем не менее, эта схема «таит в себе» и новые риски для покупателей:

- Все деньги на эскроу-счетах застрахованы Агентством по страхованию вкладов. Правда максимальная сумма страховки — всего 10 млн. руб. И если в регионах такого лимита вполне достаточно на покупку практически любой недвижимости, то покупатели коттеджей и таунхаусов в Московской или Ленинградской областях рискуют не вернуть все свои деньги, в случае банкротства банка;

- Если у депонента есть долги по алиментам, неоплаченные штрафы или налоги, то банк имеет право списывать задолженность с эскроу-счета. Более того, после принудительного списания задолженности, будет считаться, что покупатель не выполнил свои обязательства перед застройщиком, а договор может быть расторгнут в одностороннем порядке;

- Покупатель больше не сможет получить от застройщика неустойку или штраф. Причина в том, что теперь все обязательства обеспечивает банк. В случае если девелопер допустил просрочку сдачи дома или коттеджа, для покупателя остается возможность только расторгнуть договор и получить деньги назад.

Для продавца (застройщика):

Очевидно, что новый порядок несет для застройщиков коттеджных поселков больше минусов, чем плюсов:

- Самый главный из них — у девелоперов теперь не будет прямого доступа к деньгам покупателей. Все расчеты между сторонами должны проходить исключительно через банковские счета;

- Более того, застройщикам теперь запрещено брать деньги на строительство от покупателей напрямую, финансировать стройку должны банки;

- В свою очередь, банки, естественно, бесплатно работать не будут. Поэтому деньги на строительство будут выдавать в форме кредитов с процентами, приближенным к рыночным, что обязательно увеличит себестоимость жилья;

- Требования банков к застройщикам, обычно, более строгие, чем законодательные. Например, некоторые кредиторы просят, чтобы у застройщика был опыт ввода в эксплуатацию 75 тыс. кв. м. жилья. Как такое требование будут выполнять фирмы, которые специализируются на строительстве небольших поселков, неизвестно;

- Банки оставляют за собой право менять процентную ставку по кредитам, в зависимости от ситуации в экономике, что с нынешним нестабильным курсом рубля может привести к еще большему подорожанию жилья;

- По этой схеме застройщики по сути становятся «заложниками» конкретного банка. Они не могут его сменить, пригрозить уйти, а в случае его банкротства — рискуют остаться без денег вообще.

Однако, пожалуй самый главный недостаток новой схемы продаж новостроек – концентрация финансовых ресурсов среди одних и тех же банков и компаний, риск монополизации строительной отрасли.

Кредитных учреждений, которые готовы работать по этой системе, явно недостаточно. Хотя государство и утвердило список из 55 банков, которые могут кредитовать строительство, реальные программы на данный момент разработаны всего в 7 банках.

А как с плюсами? В строительстве многоквартирных домов по новому закону для крупных компаний есть плюс – большая стабильность. А вот в постройке небольших ЖК, поселков и загородной недвижимости плюсов нет, потому что, в большинстве случаев, финансовых ресурсов на стройку у компаний попросту не будет.

Счета эскроу: выгодно только банкам?

Одно из самых сложных нововведений реформированного 214-ФЗ – это эскроу-счета, признаются участники рынка. «Суть новеллы в том, что дольщик теперь оплату будет производить не строительной компании, а на спецсчет в банке. Средства с указанного счета застройщик сможет снять только после передачи квартиры дольщику», – объясняет адвокат Олег Сухов. Но эту идею застройщики восприняли крайне негативно.

«Фактически их (счетов эскроу – прим. ред.) появление ведет к заморозке всех денежных средств дольщиков на депозитах в банке, кредитующем застройщика, и строительству объекта застройщиком только за счет кредитных средств банка, а при их недостаточности – за свой собственный счет», – объясняет суть поправок Владимир Шмаков, директор департамента правового сопровождения недвижимости «Группы ПСН».

В Минстрое успокаивают: механизм банковского проектного финансирования строительства с открытием счетов эскроу для размещения средств дольщиков изначально разрабатывался в качестве альтернативного. Правда, в профессиональном сообществе уже слышны опасения, что использование эскроу-счетов может стать обязательным, говорит Василий Фетисов, коммерческий директор ГК «КОРТРОС». И «при таком сценарии за все деньги дольщиков, которые составляют порядка 70% объема финансирования проекта, застройщику придется платить», – отмечает девелопер.

В доступе к деньгам дольщиков, которые ранее попадали напрямую к застройщикам, заинтересованы банки, которые предпримут все возможное, чтобы получить этот доступ в максимальном объеме, считает Дмитрий Котровский («Химки Групп»): «Уже сейчас у банков есть возможности «прогибать» застройщиков под себя в части условий кредитования, залога и пр. Когда у банковского сектора появится возможность держать деньги дольщиков на своих счетах, да еще и контролировать расходование их застройщиком, то, безусловно, банки будут заинтересованы в привлечении средств на эскроу-счета».

Уровни процентных ставок, под которые банки будут брать деньги дольщиков и кредитовать застройщиков, в законе не прописаны и оценить их банкиры не берутся. По прогнозу Фетисова из ГК «КОРТРОС», банки, скорее всего, «предложат минимальный процент за эти деньги, и это будет полноценная банковская ставка на ключевой объем проекта. Умножим текущую ставку 14-15% на средний цикл строительства в два года и получим почти 20% удорожания», – говорит эксперт.

Пока одни застройщики привыкают к поправкам, для других новая практика оказалась давно апробированной. Принцип проектного финансирования после кризиса 2008-го уже внедрила ФСК «Лидер», правда, на внутреннем уровне. «Тот элемент контроля, который в новых пожеланиях закона выполняют эскроу-счета, открытые в том или ином банке, мы в своей компании регулируем на уровне внутренней структуры финансирования проектов. У нас проект просто не выходит на площадку, если по нему нет полной финансовой «подушки безопасности», достаточной для достройки объекта даже без единого рубля поступлений со стороны потенциальных дольщиков», – объясняет Павел Брызгалов.

Примерно такой же схемы придерживаются и многие другие крупные компании – договоренности о кредитных линиях служат гарантией своевременной сдачи объектов в случае проблем с продажами. Однако строят девелоперы все равно в основном на деньги дольщиков, которые, в отличие от банковских, достаются им бесплатно.

Внедрение счетов эскроу призвано защитить дольщика от банкротства застройщика. Неясным остается пока то, что защитит его в случае, если «лопнет» банк, в котором будут храниться деньги. В Сбербанке признают: «В настоящее время эскроу-счета не входят в систему страхования накоплений».

Кто сможет принимать деньги за новостройки напрямую

Со счетами эскроу была проблема: банки часто отказывали застройщикам и не открывали им такие счета. И до сих пор отказывают. А застройщики не могли продолжать строительство, хотя в доме уже была продана часть квартир и построено несколько этажей. В итоге хороший замысел мог превратиться в проблему.

Тогда правительство придумало, как облегчить застройщикам жизнь. Некоторым из них разрешили принимать деньги напрямую, даже если ДДУ регистрируются после 1 июля, — на свои счета в банках. Это значит, что застройщик имеет доступ к деньгам еще до того, как сдаст дом. Ему не придется брать кредит или замораживать стройку.

Чтобы работать без счетов эскроу, застройщику нужно подтвердить определенную степень готовности объекта. На этапе котлована принимать деньги напрямую точно никто не сможет. А вот если треть дома достроена и в нем продали, например, 15 из 100 квартир, два офиса и пять машино-мест — эскроу не понадобится.

Есть два основных критерия оценки для расчетов напрямую:

- Объем проданных площадей. Это значение для всех объектов одно — 10% квартир, нежилых площадей и машино-мест. Считают именно по площади, а не по количеству проданных объектов. Проверяют по зарегистрированным ДДУ и сравнивают с проектной декларацией.

- Степень готовности объекта. Она зависит от проекта и категории застройщика и может составлять 6, 15 или 30%. Но степень готовности выбирает не сам застройщик: критерии установило правительство.

Со степенью готовности ситуация такая.

Если проект крутой или важный, то степень готовности может быть 6%. Крутой — это когда на участке строятся социальные объекты, застройщик системообразующий и строит как минимум 4 млн квадратных метров как минимум в четырех регионах России. Или если застройщик доделывает чужой проблемный объект.

Чуть строже с проектами средней крутости: когда идет комплексное освоение территории, строят детские сады, школы и поликлиники, сносят ветхое жилье. Тогда степень готовности для прямого финансирования — 15%.

Для всех остальных проектов степень готовности должна быть 30%. То есть если застройщик строит один дом по обычному проекту, то ему достаточно достроить объект на 30%, продать там 10% площадей — и можно работать без эскроу.

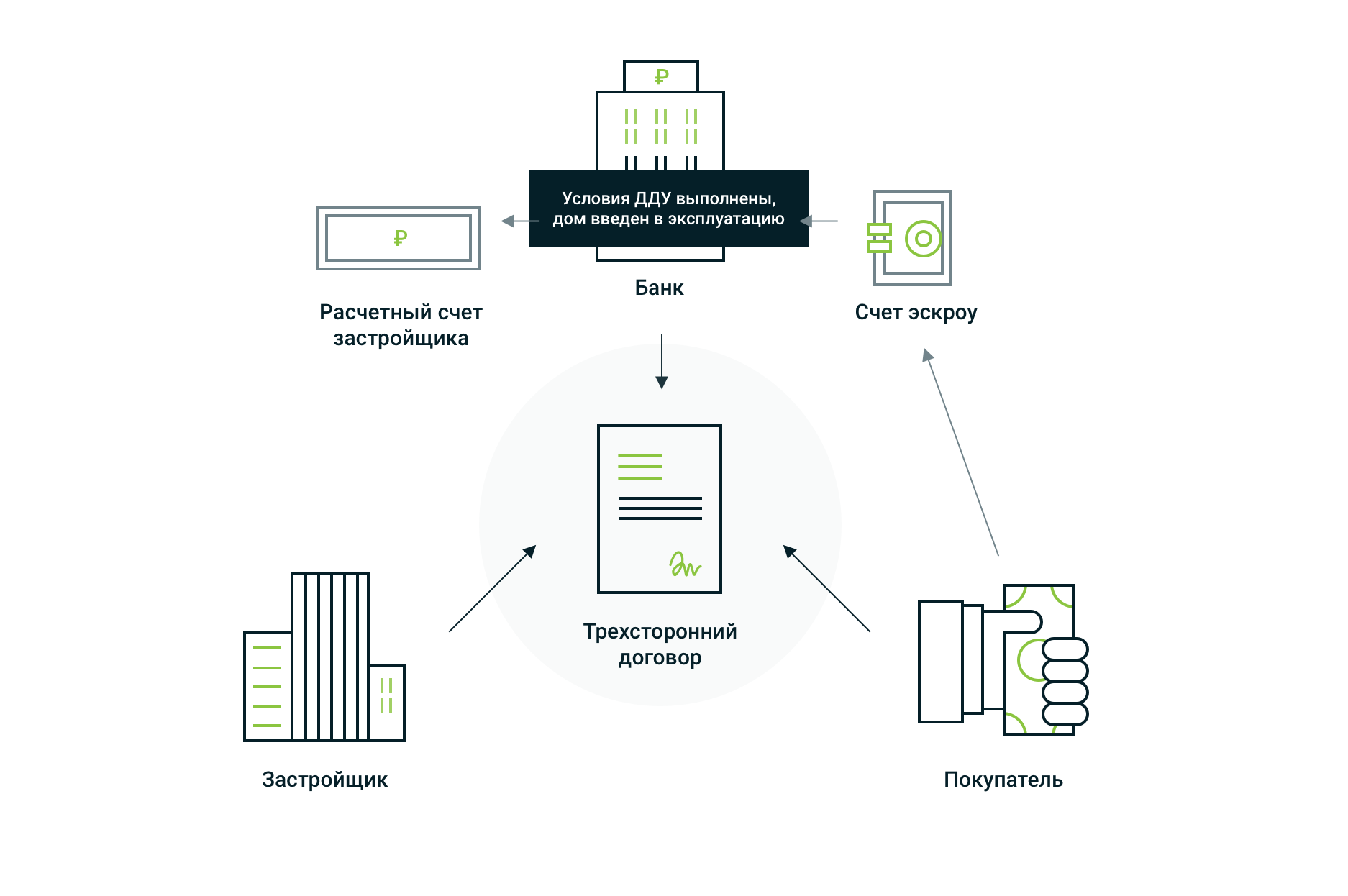

Схема работы счетов эскроу

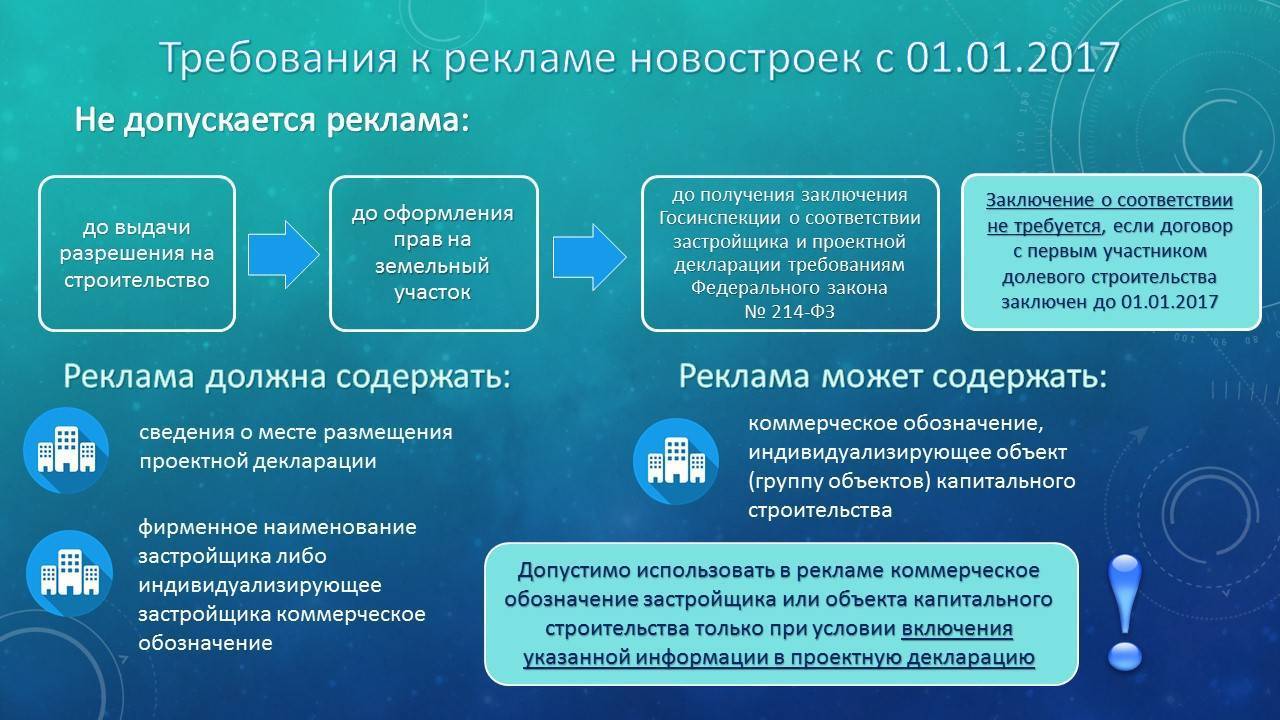

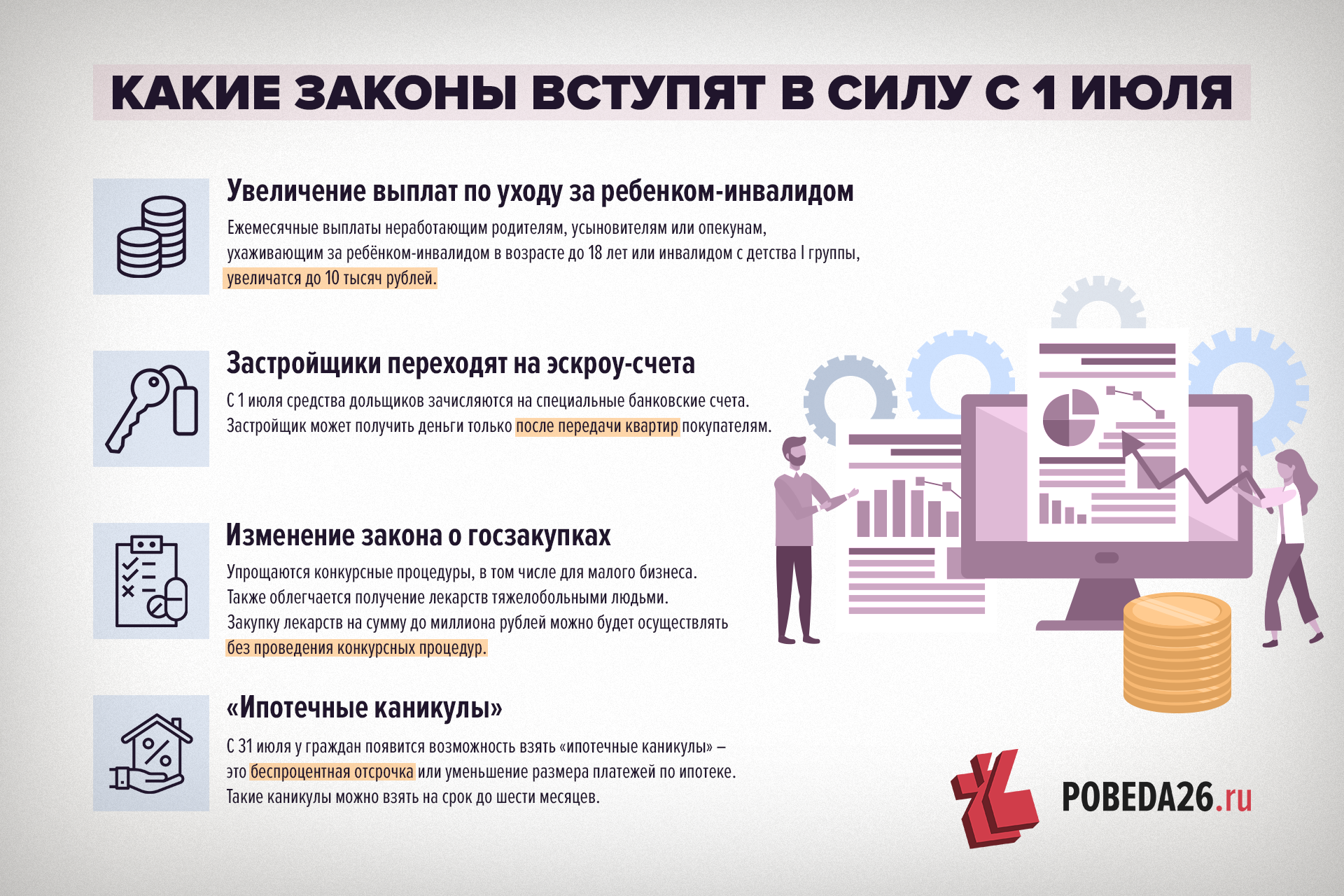

С 1 июля 2018 года в России вступили в действие поправки к Закону 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и внесении изменений в некоторые законодательные акты Российской Федерации», призванном регулировать строительство жилья в Российской Федерации. Согласно этим поправкам, все застройщики обязаны с 1 июля 2019 года продавать недвижимость с применением эскроу-счетов.

Важно! В переходный период (с 01.07.2018 по 30.06.2019) возможно использование двух механизмов продаж недвижимости: по договору долевого участия и с применением счетов эскроу.

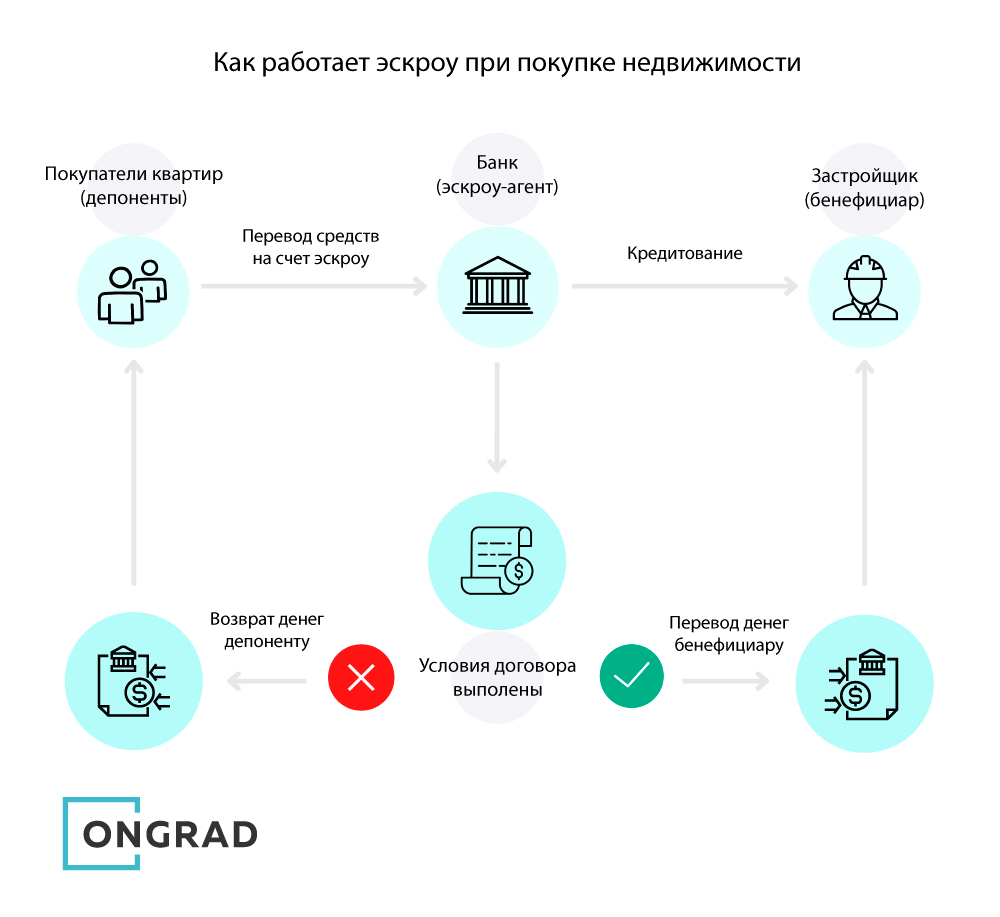

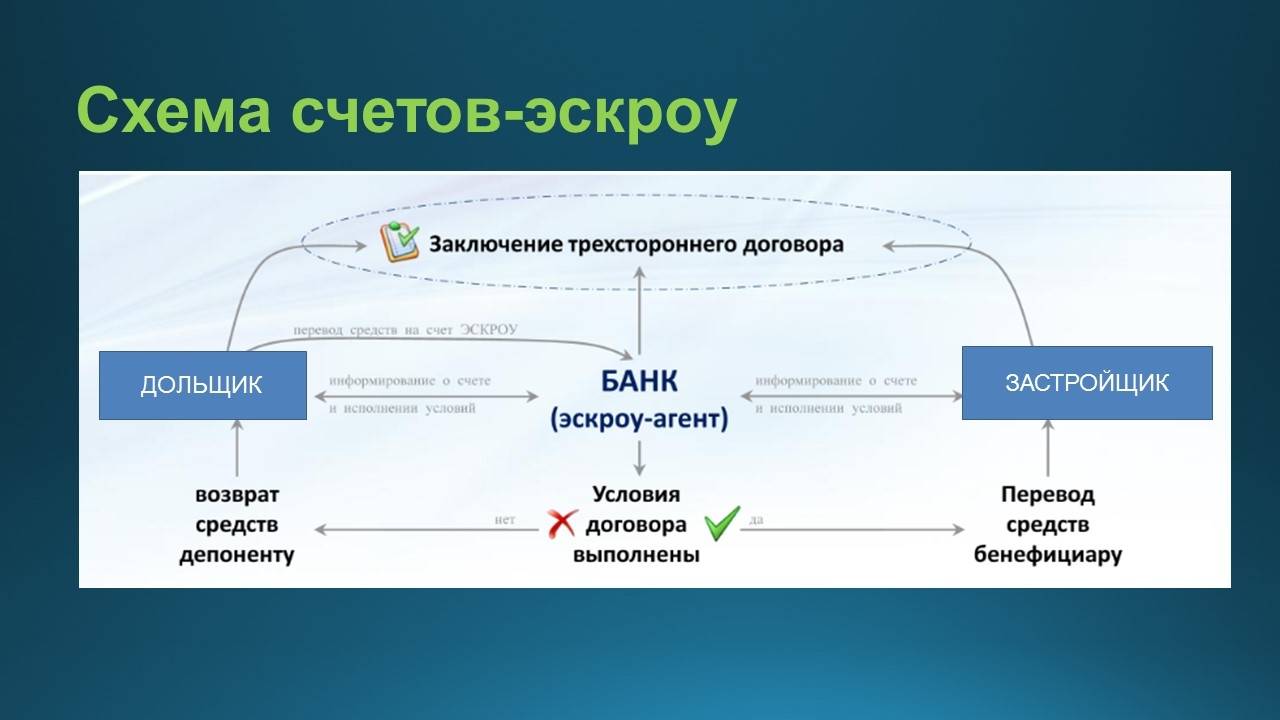

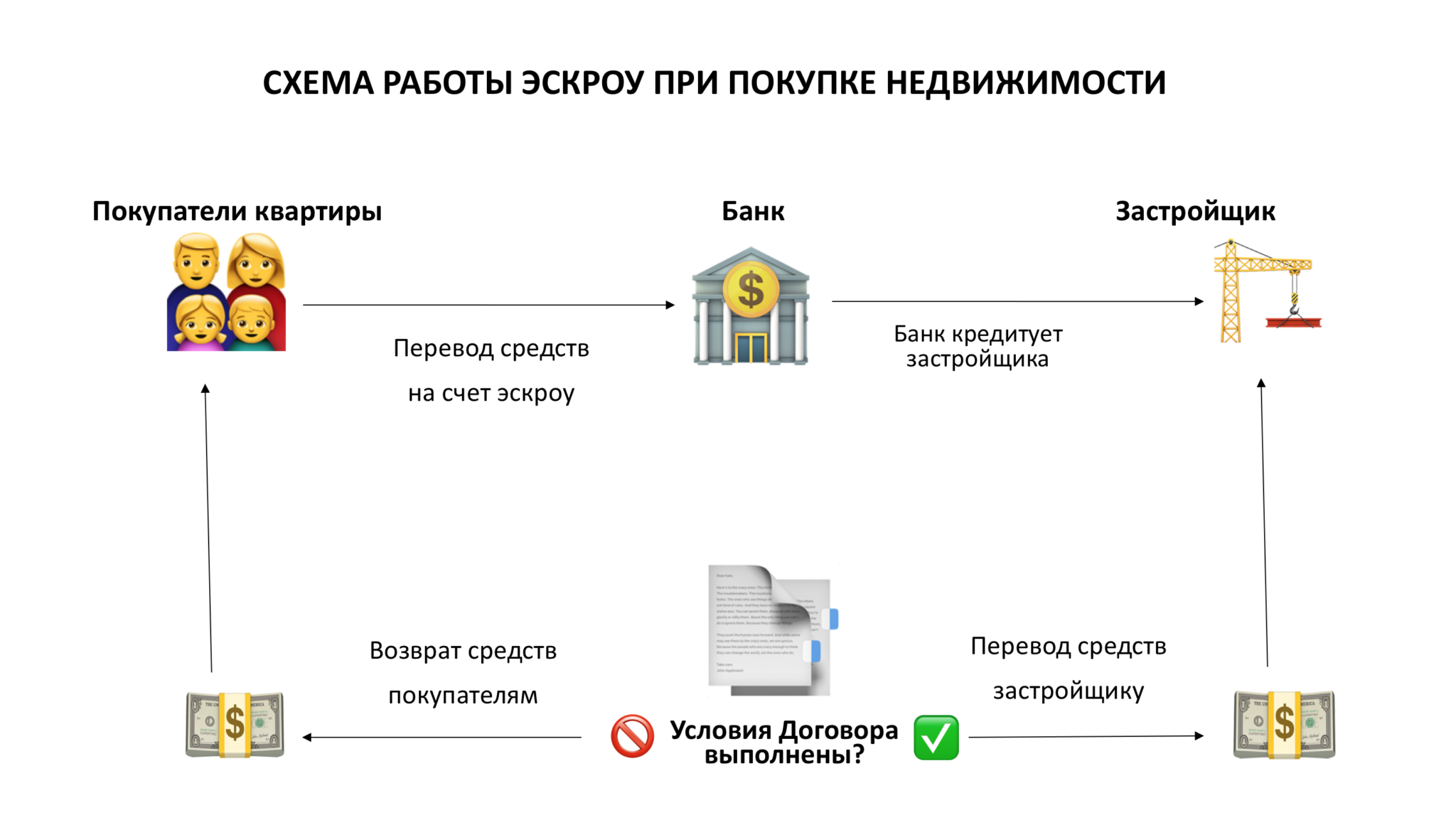

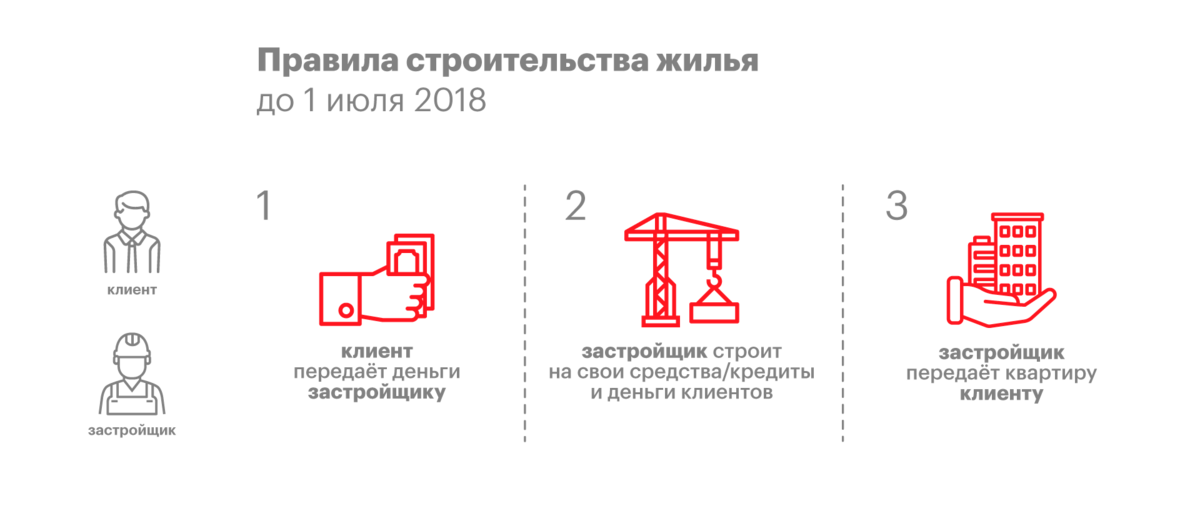

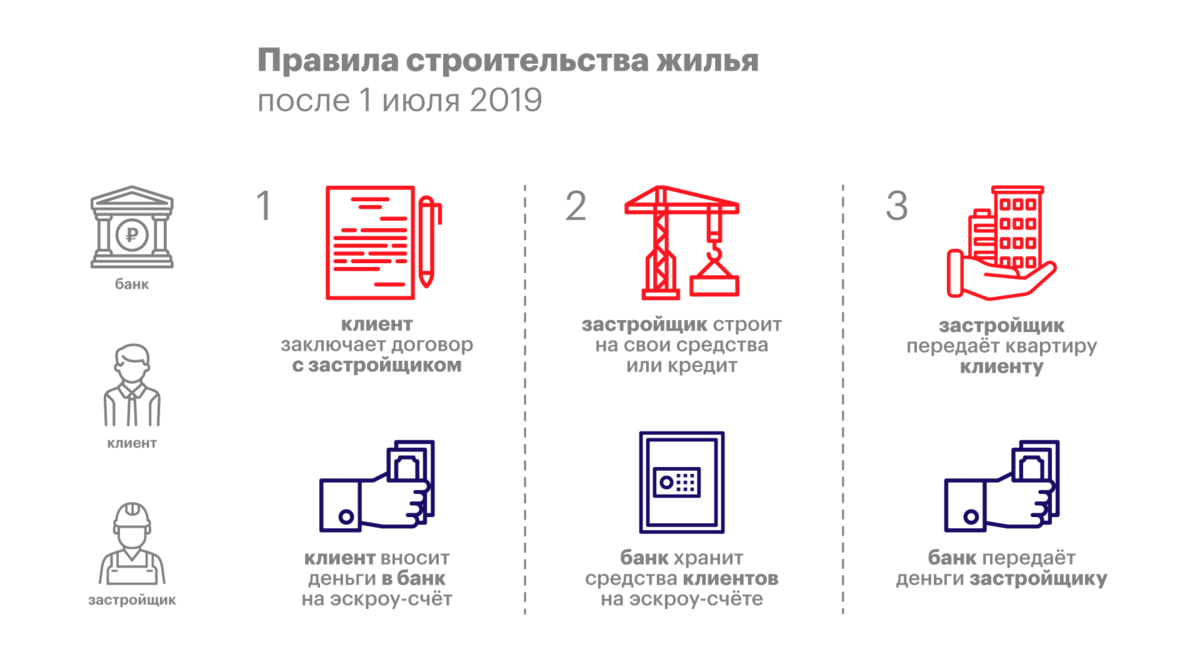

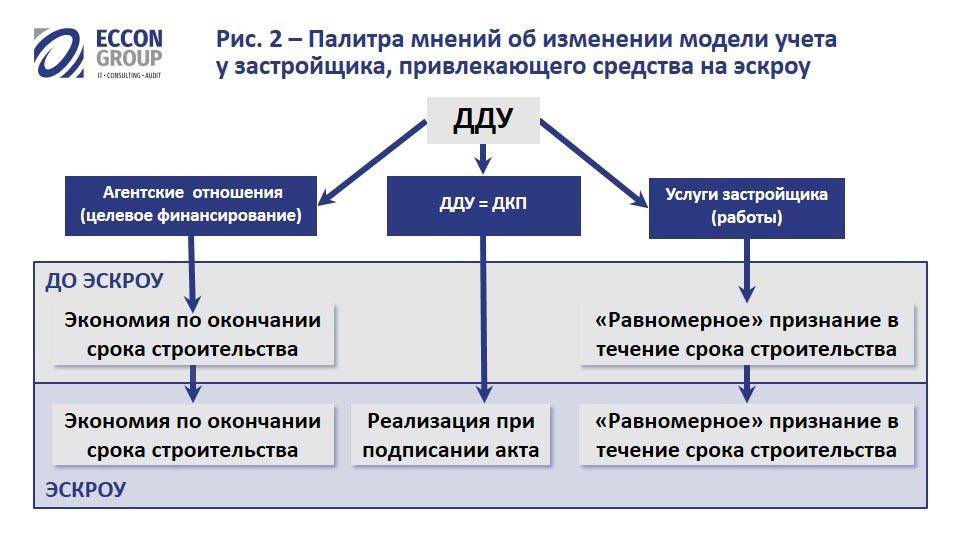

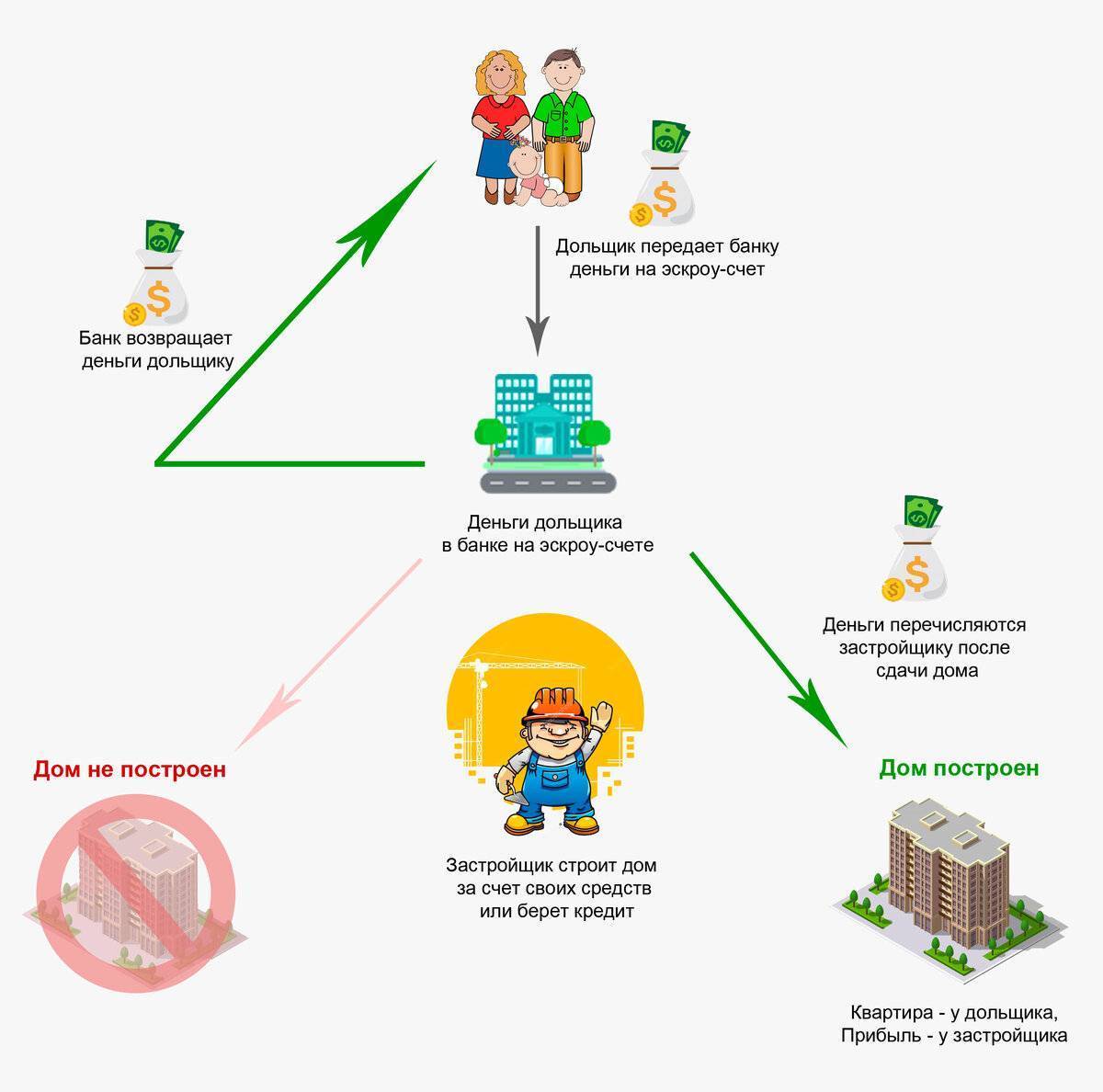

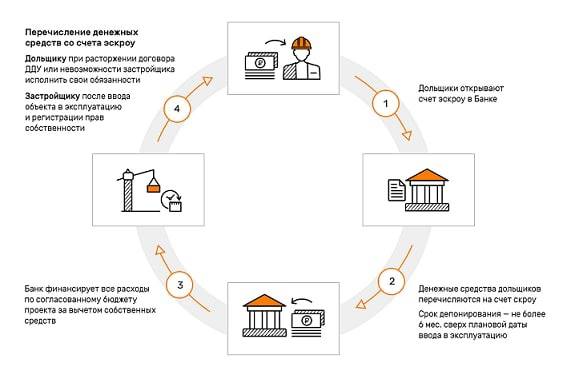

Для того чтобы точнее понять, что это, счета эскроу, следует разобраться в схеме их работы. По действующей в настоящий момент схеме ДДУ денежные средства граждан, приобретающих недвижимость в новостройках, поступают непосредственно на счета застройщика. Согласно новому механизму, деньги дольщика будут поступать на специальные эскроу-счета в банках, аккредитованных Центробанком, и лишь после сдачи недвижимости поступят на счет застройщика.

Однако, где же застройщику брать средства для строительства? Для этого банк с целью финансирования строительства выдает кредит до 100% суммы, требуемой для выполнения проекта. Процентная ставка не регламентируется законом и устанавливается банками самостоятельно в зависимости от величины собственного вклада застройщика в проект, а также от привлекательности и экономической эффективности этого проекта. Годовая ставка будет уменьшаться по мере продвижения строительства и увеличения количества проданных квартир или домов.

После сдачи недвижимости деньги покупателей, заблокированные на эскроу-счетах, в требуемом объёме направляются на погашение кредита, выданного строительной компании, а остаток перечисляется на счет застройщика. Застройщик получает свои деньги после сдачи дома в эксплуатацию и оформления в собственность одной квартиры из этого дома В случае невыполнения обязательств или банкротства строителей денежные средства вернутся покупателям.

Для покупателя недвижимости схема покупки по новому законодательству будет такой:

- выбор объекта недвижимости и аккредитованного банка;

- заключение договора ДДУ (нотариальное заверение не требуется), в котором в обязательном порядке прописано, что все расчеты осуществляются через счета эскроу;

- регистрация ДДУ в Росреестре;

- сбор документов. Банк потребует справку о зарплате и копию трудовой книжки, заверенную работодателем;

- открытие ипотечного договора и оплата первого взноса (в случае покупки в кредит);

- перечисление в банк суммы, равной полной стоимости квартиры, прописанной в договоре (при покупке за наличные);

- подписание акта приема-передачи и оформление жилья в собственность по завершении строительства.

Справка! При приобретении недвижимости в ипотеку первый взнос, вносимый клиентом, также зачисляется на эскроу счет.

Для того чтобы узнать о том, что такое счета эскроу простыми словами, следует посмотреть видео:

Популярное за неделю

Лучшие бюджетные смартфоны: 6 удачных моделей до 16 000 ₽

2971

Как уволиться по соглашению сторон

843

30 самых ожидаемых игр 2023 года

2928

11 платформ для начинающих тестировщиков

25148

Какими будут iPhone 15 и 15 Plus: обзор характеристик, версий и цен

91

10 способов экономить на ЖКХ десятки тысяч рублей в год

726

Единый налоговый платеж и счет: как бизнес платит налоги и сдает отчеты с 2023 года

2242

Как я на «Озоне» столкнулся с классическим разводом с «Авито»

673

Новые японские санкции против автомобильного рынка: какими будут последствия

172

Как живет репетитор по литературе в Шымкенте с доходом 150 000 ₽

1710

Предыстория проблемы. Почему отменили ДДУ?

Схема покупки новостройки «на этапе котлована» со временем стала очень популярна. Даже слишком, что вызвало определенные спекуляции на рынке недвижимости. После серии нескольких скандалов с недостроями и мошенничеством с деньгами покупателей, появился закон 214-ФЗ, который ввел понятия «ДДУ» (договор долевого участия), «дольщик», а с ним — обозначил его права и обязанности.

Несмотря на то, что после введения закона ФЗ-214 сделки по покупке новостроек стали более безопасными, он не смог избавить рынок от «обманутых дольщиков».

В 2017 году правительство ужесточило требования для застройщиков. Для того, чтобы начать строительство, они должны были предоставить одну из следующих гарантий:

- Поручительство банка (почти не использовалось);

- Страхование строительства;

- Перечисление денег в Компенсационный фонд долевого строительства;

- Расчеты через Экскроу-счета.

Однако проблему обманутых дольщиков решить не получилось. Во всех крупных регионах России то и дело возникали случаи обмана покупателей застройщиком. Банкротство одного из крупнейших девелоперов Подмосковья — Urban Group в 2018 году (в портфеле которого было 2.137 млн. кв. м. жилой недвижимости, 2-ое место по объему продаж квартир или 10% от всего рынка) стало «последней каплей». Государству пришлось снова вмешаться.

Согласно президентскому указу, начиная с июля 2018 года, у девелоперов осталось только два способа обеспечить гарантии по договору долевого строительства: взносы в компенсационный фонд и счета экскроу. А, начиная с 01 июля 2019 г. останется только последний вариант. Рассмотрим его подробнее.

Кому выгодно

Если детально не вникать в тему, то может показаться, что выплата процентов по эскроу счетам выгодна в первую очередь дольщикам. Многие покупают квартиры в ипотеку, дополнительный доход в такой ситуации не будет лишним.

Однако при использовании счетов эскроу строительство ведется за счет кредитных средств. Компании получают деньги от банка под небольшую ставку. Если законодательство обяжет кредитные организации выплачивать проценты на счета эскроу, банки будут вынуждены поднять стоимость финансирования для застройщиков. В этом случае для многих компаний новые проекты станут невыгодными. Это приведет к удорожанию стоимости строительства и снижению предложения. Отразится закон также на стоимости квадратного метра – квартиры в новостройках подорожают.

На сегодняшний день от схемы с эсроу счетами выигрывают все – банки получают огромную прибыль, застройщики могут вести строительство без перебоев, дольщики защищены от потери денег. Если кредитная организация будет вынуждена начислять проценты, деньги покупателей будут инвестироваться, что также ведет к риску их потери.

Получается, что новый закон принесет выгоду только очень крупным застройщикам, которые могут позволить себе вести строительство за счет собственных средств, не прибегая к помощи банка.

Особенности использования если покупатель юрлицо

При покупке квартиры в новостройке через счета эскроу участниками схемы обычно являются как физические лица (дольщики), так и юридические (застройщики). Однако некоторые покупатели также могут выступать в качестве юрлиц. При том, что часть мелких застройщиков иногда значатся в роли физлиц. К примеру: при покупке-продаже недвижимости на эскроу-счете разместить средства может дольщик-юрлицо (покупатель), а после соблюдения условий договора получить их в форме оплаты за квадратные метры имеет право продавец-физлицо (застройщик).

Но тут есть важный нюанс, который каждый дольщик должен учесть заранее: средства, внесенные им, как физическим лицом, будут застрахованы. А деньги, поступившие на эскроу-счет от юрлица – нет. То есть, покупателям, что являются юридическими лицами, государство не предоставляет никаких гарантий (п. 1 ст. 12.1 закона от 23.12.2003 № 177-ФЗ).

И еще несколько важных моментов. Срок хранения денег на счетах ограничен – до 5 лет. После исполнения застройщиком соответствующих пунктов договора, банк должен передать ему заблокированные средства на протяжении 10 суток. В случае несоблюдения требований, сумму возвращают владельцу в течении 20 дней.

Как будут работать застройщики

Перечисленные нововведения фактически ликвидируют такой способ приобретения жилья, как долевое строительство. Граждане, не получив существенную скидку после перехода на эскроу-счета, наверняка не захотят ждать несколько лет в ожидании окончания строительства, а предпочтут вложить деньги в готовые квартиры. При таком варианте и застройщику будет невыгодно возводить жилье по относительно низким ценам.

Чтобы сохранить рынок долевого жилья хотя бы в ограниченном формате, в марте 2019 года Минстрой РФ разработал комплекс критериев, при которых застройщики смогут продолжить работу на льготных условиях:

- старые правила, в том числе без использования эскроу-счетов, можно применять при фактической готовности объекта не менее 15%, если он возводится в рамках комплексного освоения территорий или по заказу местных властей;

- если возводимый объект отнесен к категории проблемных, т.е. учтен в государственных программах по защите прав дольщиков, его можно достраивать по старым правилам при готовности не менее 6%;

- можно обойтись без использования эскроу-счетов по иным видам объектов, если их готовность составляет не менее 30%;

- количество договоров, фактически заключенных на перечисленные объекты, должно составлять не менее 10% общей площади жилых и нежилых помещений МКД.

Если строительная компания заинтересована в сохранении для себя прежних условий работы, она должна за свой счет заказать экспертизу и подтвердить степень готовности. Только на основании экспертного заключения, размещенного в открытом доступе для потенциальных дольщиков, можно получить разрешение на работу без эскроу-счетов.

При рассмотрении указанных поправок, эксперты Правительства РФ привели цифры по объемам готового жилья на рынке долевого строительства – на стадии 30% готовности находится почти 80% домов. При таких условиях, почти все объекты можно спокойно достраивать и без перехода на эскроу-обслуживание.

К дополнительным требованиям, которые коснутся каждого застройщика, можно отнести:

- ужесточение требований к срокам сдачи объекта, в том числе к отдельным этапам строительства (например, при нарушении отдельных этапов, ранее оговоренных в проектной документации, дольщик сможет взыскать повышенные штрафные санкции и забрать деньги с эскроу-счета);

- для каждого застройщика сохраняется обязанность по отчислениям в компенсационный фонд (это особенно актуально для объектов, которые будут достраиваться по старым правилам);

- все средства, размещенные на эскроу-счетах, будут застрахованы государством на сумму, не превышающую 10 млн. руб. (это означает, что в случае банкротства банка дольщик сможет вернуть эту сумму без предъявления требований в арбитраж).

Откуда возьмут деньги на строительство компании, если средства с эскроу-счетов будут заблокированы? Банки, получившие аккредитацию от государства, будут осуществлять кредитование строительных компаний, заключивших договор на эскроу-обслуживание. При этом государство обещает выделение кредитов на льготных основаниях, а гарантия банку будет обеспечиваться за счет денег на эскроу-счетах. На данный момент средняя ставка по такому направлению кредитования составляет 10-13%, однако по мере увеличения продаж и поступления денег на эскроу-счета, она будет снижаться.

Застройщики, перешедшие на систему эскроу-счетов еще в прошлом году, уже смогли воспользоваться кредитованием от аккредитованных банков. Максимальный размер кредита составил 1.2 млрд.руб. Именно такую сумму получил один из застройщиков в Сбербанке под гарантию эскроу-обслуживания. Главной проблемой эскроу-счетов является отсутствие индексации или начисления процентов на вложенные деньги, поэтому дольщик и застройщик могут получить только ту сумму, что была указана в договоре.

https://youtube.com/watch?v=a864fPc8LhI

Что такое эскроу-счет

В 2019 году заработала новая схема продажи строящегося жилья. Застройщики больше не могут получать оплату за такую недвижимость на обычные счета. Для этого они должны открыть специальный эскроу-счет.

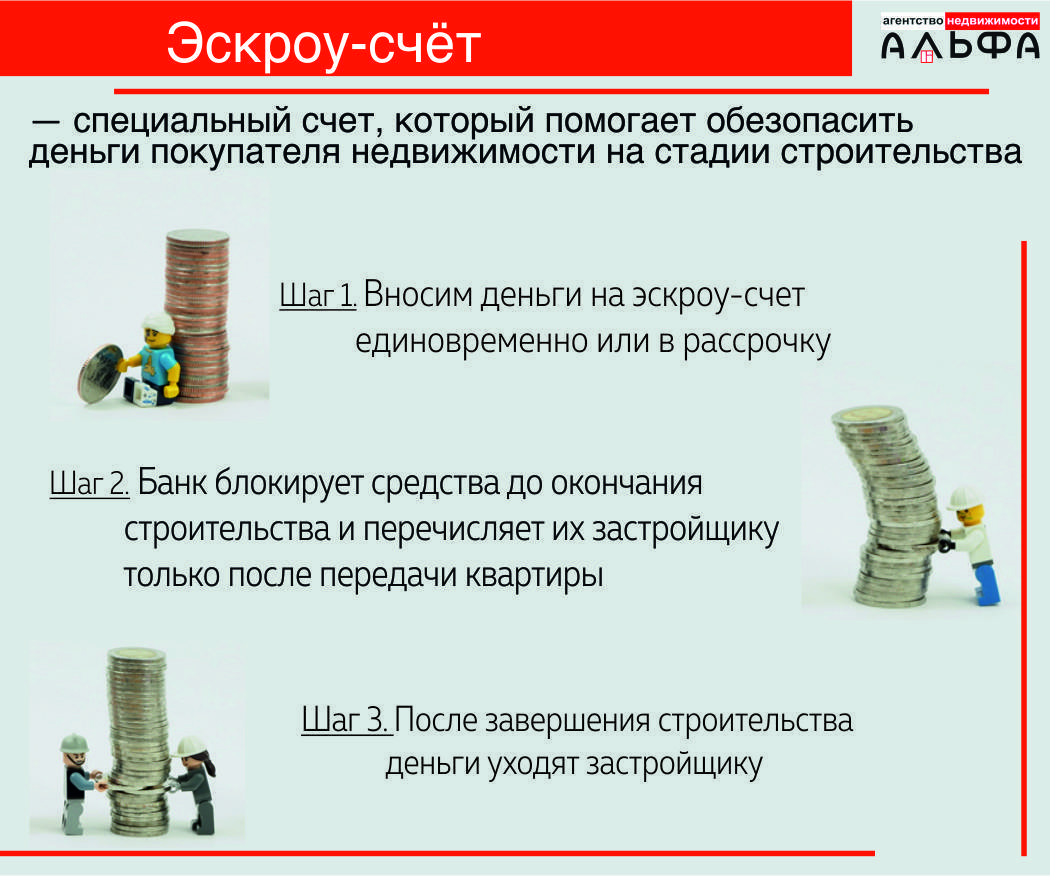

По закону средства на эскроу-счете принадлежат не застройщику, а покупателю. Но никто из них не может ими распоряжаться. Банк блокирует эти деньги на срок сдачи объекта. В зависимости от результатов строительства, средства перечислят застройщику или вернут покупателю.

Застройщик получит деньги, если сдаст дом в эксплуатацию в обещанные сроки. Средства переведут, как только дольщик зарегистрирует квартиру на себя. Доказать это можно с помощью выписки из ЕГРН или акта приема-передачи.

Средства вернут покупателю, если:

- Застройщик не успел сдать дом вовремя. Покупатель может запросить возврат, даже если срок сдачи еще не истек, но очевидно, что застройщик не успеет выполнить условия договора. Например, если по договору жильцы должны получить ключи через три месяца, а у дома только залит фундамент.

- Компанию застройщика признали банкротом или ликвидировали по решению суда. Если дом уже достроен, покупатель может не забирать деньги, а обратиться в суд с просьбой передать ему квартиру. Если строительство еще идет, дольщики могут объединиться и найти нового застройщика, который завершит проект.

Эскроу растет

Согласно новым правилам, по которым рынок живет уже год, деньги дольщиков поступают не напрямую застройщику, а на специальный счет эскроу в банке, который является гарантом сохранности средств покупателя. Деньги со счета девелопер может получить только после окончания строительства, а в случае нарушения обязательств банк вернет их дольщику. Деньги на строительство застройщики получают за счет проектного финансирования – то есть по сути кредита в том же банке, но под более низкий процент.

Незадолго перед вступлением в силу поправок к 214-ФЗ они были существенно смягчены. Новостройки, готовые не менее чем на 30% и распроданные не менее чем на 10%, разрешили продавать по старым правилам. А для комплексных проектов и системных застройщиков были установлены даже более низкие требования. Поэтому подавляющее большинство столичных новостроек сохранили старую схему продаж (см. «Час X настал: что будет с новостройками после перехода на эскроу-счета»).

Сейчас доля новостроек, продающихся через счета эскроу, постоянно растет, поскольку все новые корпуса выводятся на рынок по этой схеме продаж. Если год назад доля столичных новостроек, продающихся через эскроу-счета, составляла около 20%, то сейчас на эскроу приходится уже около трети квадратных метров в общем объеме предложения (35%, по данным «Дом.рф» на апрель 2020 года). При этом Москва занимает лишь десятое место по этому показателю. «Это связано с тем, что в Москве изначально больше проектов смогли работать по старым правилам – то есть были готовы более чем на 30% и распроданы более чем на 10%. К тому же в Москве больше системообразующих застройщиков и крупных комплексных проектов, для которых были сделаны послабления при переходе на эскроу-счета», – объясняет руководитель проектов IRN.RU Юлия Рышкина.

Данные «Метриум», где считают долю в квартирном выражении, даже выше: на сегодня около 52% строящихся квартир в московских новостройках массового сегмента реализуется с использованием эскроу-счетов. Еще в первом квартале 2020 года этот показатель составлял 39%. «Столь заметный скачок обусловлен выходом нескольких новых проектов, в одном из которых сосредоточено 14% от всех строящихся в Москве массовых квартир», – говорит управляющий директор компании «Метриум» (участник партнерской сети CBRE) Надежда Коркка.

Прекращение использования cookie-файлов

На Сайте Компании используются cookie-файлы двух разных типов:

- сеансовые cookie-файлы. Это временные файлы cookie, которые хранятся на устройстве пользователя до того момента, когда пользователь покидает Сайт Компании;

- постоянные cookie-файлы. Эти cookie-файлы остаются на устройстве пользователя на длительный срок или вплоть до момента их ручного удаления.

Прекращение использования cookie-файлов на Сайте Компании возможно путем:

- отключения использования cookie-файлов в настройках веб-браузера;

- отказа от использования Сайта Компании.

Отключение используемых Сайтами Компании cookie-файлов может привести к снижению удобства использования Сайта. Большинство браузеров позволяют просматривать, удалять и блокировать cookie-файлы c веб-сайтов. Информация по управлению cookie-файлами может быть найдена в документации на используемый браузер.