Основные риски при покупке квартиры в новостройке через эскроу-счет

Главной причиной покупки жилья от застройщика являются более выгодные цены за квадратный метр, чем на вторичном рынке и возможность приобрести современное жилье. Но такое решение влечет за собой и большие риски дольщика. Основные из них:

Банкротство застройщика.

Формально в случае банкротства застройщика, дольщик получит деньги со своего эскроу-счета, т.к. застройщик не сможет воспользоваться ими не завершив стройку

Но деньги за это время обесценятся, даже если мы не берем во внимание ипотечные деньги, которые «стоят» дороже. Следовательно, за эту сумму на рынке уже невозможно будет купить похожее жилье

Обсуждается инициатива начисления ежегодного банковского процента на эксроу-счет дольщика, что логично

Но пока закон не принят

Обсуждается инициатива начисления ежегодного банковского процента на эксроу-счет дольщика, что логично. Но пока закон не принят.

Срыв сроков.

Застройщик вправе переносить сроки сдачи, но согласно закона в этом случае он должен выплачивать дольщикам сумму за каждый день просрочки. Для семей, которые остро нуждаются в жилье, задержка сдачи дома будет критична.

Банкротство банка.

Стоит отметить, что покупатель не может выбрать банк во время покупки через эскроу-счет. Застройщик в случае отзыва лицензии у банка найдет другой уполномоченный банк. Но в такой ситуации риску подвержены покупатели квартиры, стоимость которой превышает 10 млн.руб. Т.к. агентство по страхованию вкладов сможет вернуть только сумму не больше указанной. В основном это может коснуться желающих приобрести сразу несколько квартир, элитное жилье, а также при покупке новостроек в Москве и Санкт-Петербурге.

Деньги со счета могут списать приставы

Приставы могут списать деньги с эксроу-счета дольщика на основании исполнительного листа. В таком случае дольщик окажется лицом, которое не исполнило свои обязательства по ДДУ. Квартиру в данной ситуации получить не выйдет.

Увеличение стоимости квартиры.

Застройщик указывает в договоре стоимость квадратного метра, но площадь квартиры иногда меняется в ходе строительства, особенно на верхних этажах. Дольщику в этом случае придется доплачивать.

Невозможность оценить внешний вид квартиры до сдачи в эксплуатацию.

Например, вместо качественной отделки в квартире может быть отделка из дешевых материалов, которую придется переделывать.

Возврат только части кредита.

Если расторгается ДДУ при ипотечном займе, то возвращается только тело кредита, без возврата процентов. А они в свою очередь в первое время обслуживания кредита составляют существенную долю выплат.

Что могут извлечь из этого постановления дольщики

Правила о моратории действуют и в отношении платежей дольщиков по договору. Если вы купили квартиру в рассрочку, то по всем просрочкам платежей после 29 марта 2022 года застройщик не сможет взыскать с вас неустойку. Постановление упоминает мораторий в том числе и на пени, которые застройщик может взыскать с дольщика за нарушение сроков оплаты.

Например, по условиям договора с застройщиком вы сразу оплатили часть квартиры, а остаток стоимости оплачиваете ежемесячно в фиксированной сумме до определенной даты или пока не построят дом. Если после 29 марта вы не внесете вовремя платеж и тем самым нарушите срок оплаты, застройщик не может взыскать с вас неустойку. Разумеется, это не касается платежей по кредитным договорам, потому что такие договоры заключаются с банками. А мораторий работает только в отношении застройщиков.

Означает ли это, что можно вообще перестать платить, сказать сложно. Постановление упоминает только ответственность в виде неустойки. Но кроме этого, у застройщика еще есть право расторгнуть договор долевого участия, если дольщик нарушает условия оплаты. О моратории на расторжение договоров речи нет, соответственно, совет перестать платить я дать не могу.

При этом нельзя исключить, что, если застройщик расторгнет договор, а дольщик обратится в суд и скажет, что перестал платить в связи с тяжелым финансовым положением, в текущей ситуации суд может его и поддержать. Но гарантий никаких, и судебной практики такой нет. А если она и будет, то не скоро, если будет вообще.

Основные риски при покупке квартиры в новостройке через эскроу-счет

Главной причиной покупки жилья от застройщика являются более выгодные цены за квадратный метр, чем на вторичном рынке и возможность приобрести современное жилье. Но такое решение влечет за собой и большие риски дольщика. Основные из них:

Банкротство застройщика.

Формально в случае банкротства застройщика, дольщик получит деньги со своего эскроу-счета, т.к. застройщик не сможет воспользоваться ими не завершив стройку

Но деньги за это время обесценятся, даже если мы не берем во внимание ипотечные деньги, которые «стоят» дороже. Следовательно, за эту сумму на рынке уже невозможно будет купить похожее жилье. Обсуждается инициатива начисления ежегодного банковского процента на эксроу-счет дольщика, что логично

Но пока закон не принят

Обсуждается инициатива начисления ежегодного банковского процента на эксроу-счет дольщика, что логично. Но пока закон не принят.

Срыв сроков.

Застройщик вправе переносить сроки сдачи, но согласно закона в этом случае он должен выплачивать дольщикам сумму за каждый день просрочки. Для семей, которые остро нуждаются в жилье, задержка сдачи дома будет критична.

Банкротство банка.

Стоит отметить, что покупатель не может выбрать банк во время покупки через эскроу-счет. Застройщик в случае отзыва лицензии у банка найдет другой уполномоченный банк. Но в такой ситуации риску подвержены покупатели квартиры, стоимость которой превышает 10 млн.руб. Т.к. агентство по страхованию вкладов сможет вернуть только сумму не больше указанной. В основном это может коснуться желающих приобрести сразу несколько квартир, элитное жилье, а также при покупке новостроек в Москве и Санкт-Петербурге.

Деньги со счета могут списать приставы

Приставы могут списать деньги с эксроу-счета дольщика на основании исполнительного листа. В таком случае дольщик окажется лицом, которое не исполнило свои обязательства по ДДУ. Квартиру в данной ситуации получить не выйдет.

Увеличение стоимости квартиры.

Застройщик указывает в договоре стоимость квадратного метра, но площадь квартиры иногда меняется в ходе строительства, особенно на верхних этажах. Дольщику в этом случае придется доплачивать.

Невозможность оценить внешний вид квартиры до сдачи в эксплуатацию.

Например, вместо качественной отделки в квартире может быть отделка из дешевых материалов, которую придется переделывать.

Возврат только части кредита.

Если расторгается ДДУ при ипотечном займе, то возвращается только тело кредита, без возврата процентов. А они в свою очередь в первое время обслуживания кредита составляют существенную долю выплат.

Как поддержат строителей?

«Распространение коронавируса привело к новым рискам, поэтому необходима поддержка отрасли жилищного строительства», — заявил он на совещании с вице-премьерами.

Мишустин уточнил, что со 2 апреля до 1 января 2021 года к застройщикам не будут применять штрафы за срыв обязательств по контрактам. На этот же период многоквартирные дома не будут включаться в реестр проблемных активов. Это значит, что дольщики до конца года не смогут требовать с застройщиков компенсации в виде пени за задержку сдачи дома. Как объясняют чиновники, это позволит бизнесу не опасаться угрозы банкротства и сохранить перспективные строительные проекты за собой. А покупателям — получить свои квартиры в новостройках. В противном случае на рынке начнётся волна строительных банкротств.

Популярное за неделю

Лучшие бюджетные смартфоны: 6 удачных моделей до 16 000 ₽

2971

Как уволиться по соглашению сторон

843

30 самых ожидаемых игр 2023 года

2928

11 платформ для начинающих тестировщиков

25148

Какими будут iPhone 15 и 15 Plus: обзор характеристик, версий и цен

91

10 способов экономить на ЖКХ десятки тысяч рублей в год

726

Единый налоговый платеж и счет: как бизнес платит налоги и сдает отчеты с 2023 года

2242

Как я на «Озоне» столкнулся с классическим разводом с «Авито»

673

Новые японские санкции против автомобильного рынка: какими будут последствия

172

Как живет репетитор по литературе в Шымкенте с доходом 150 000 ₽

1710

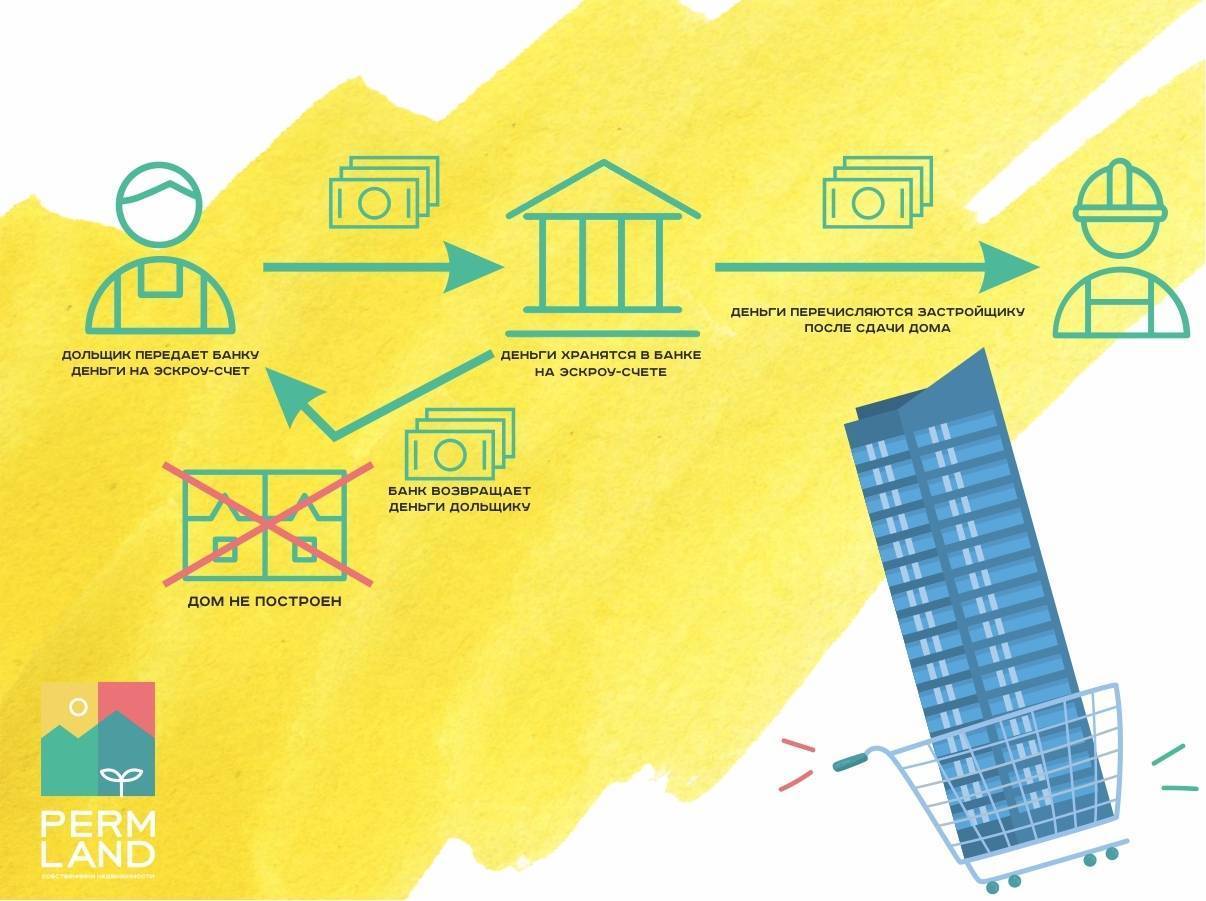

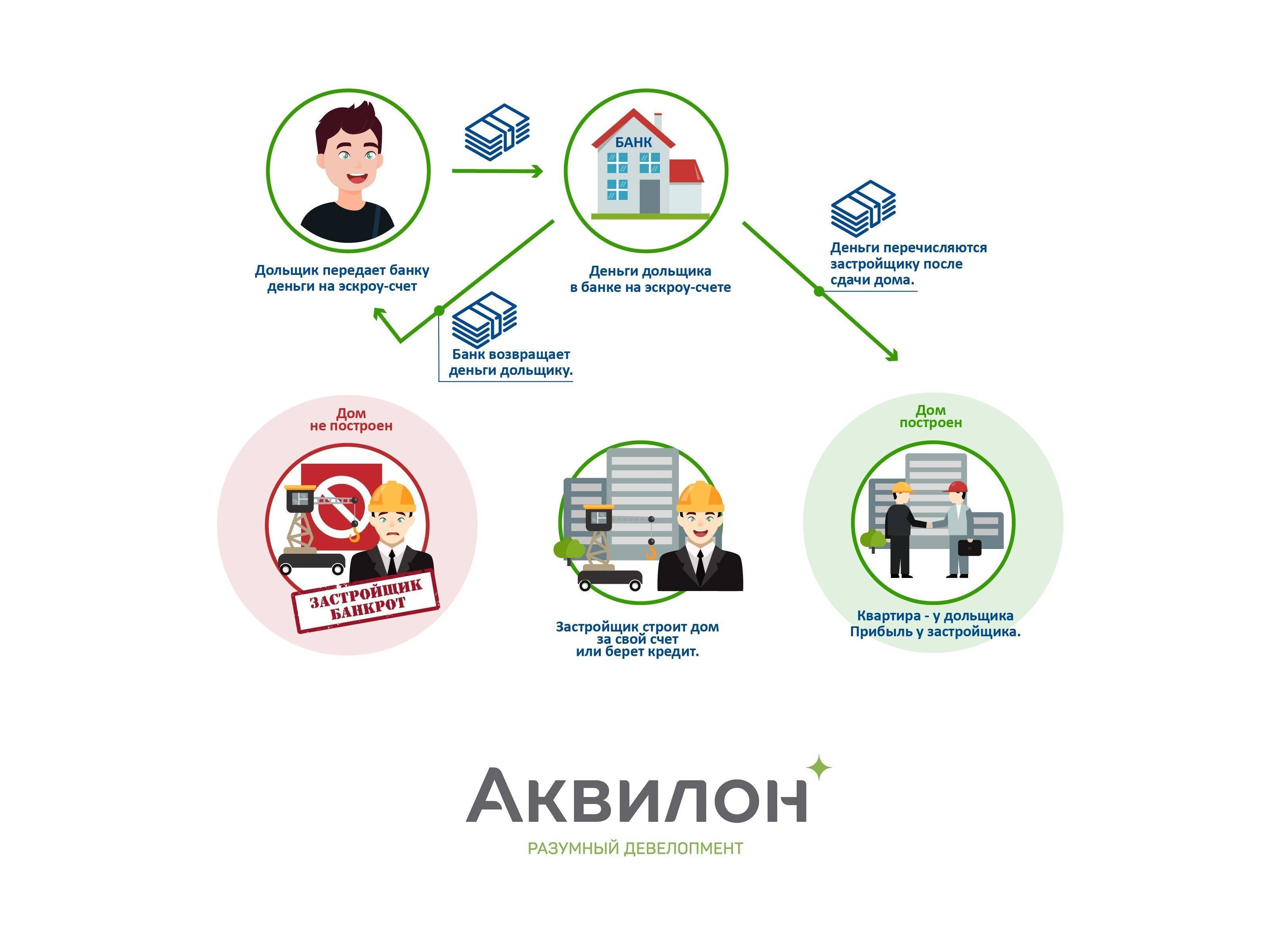

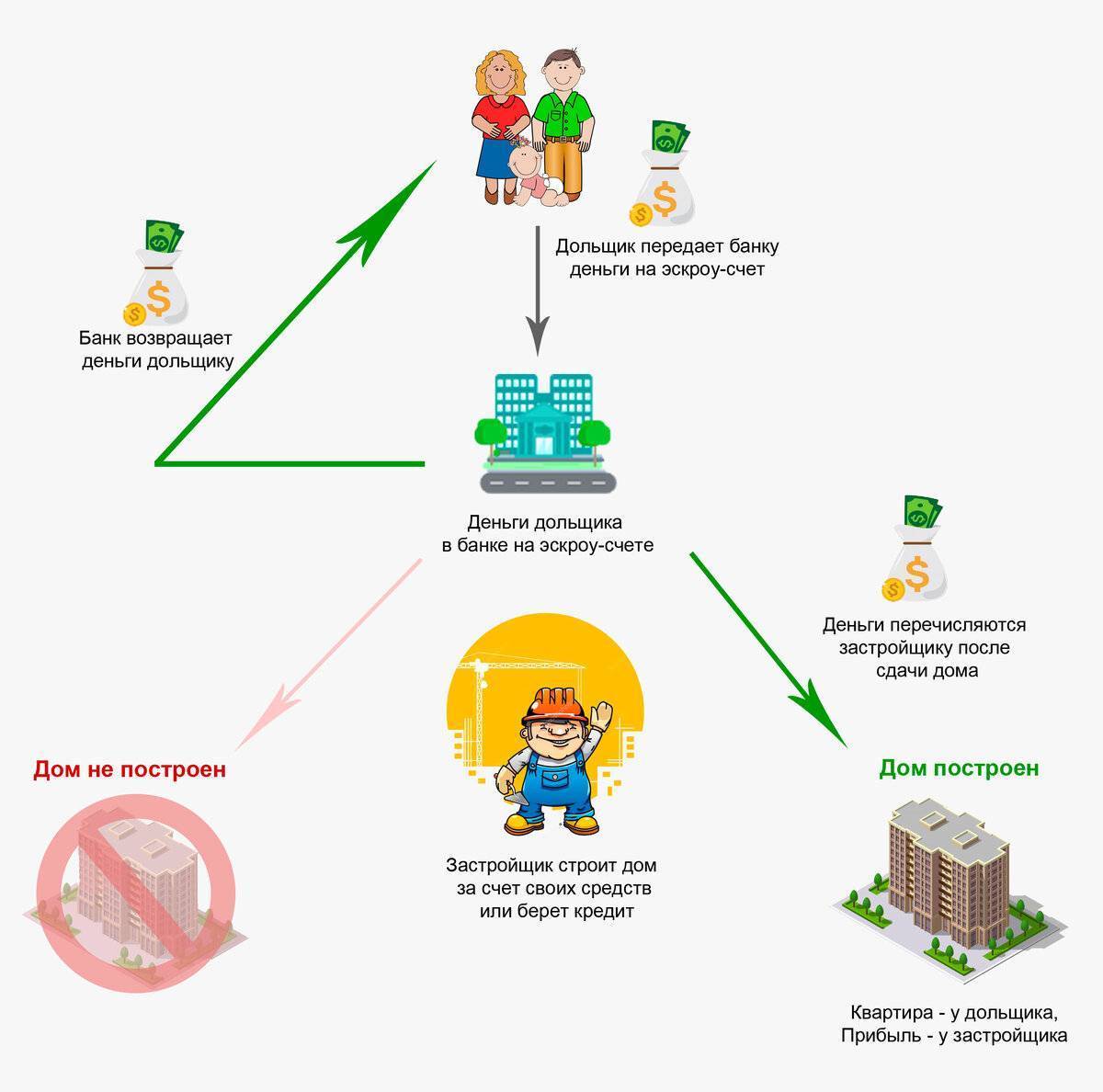

Как обеспечат сохранность денежных средств дольщиков?

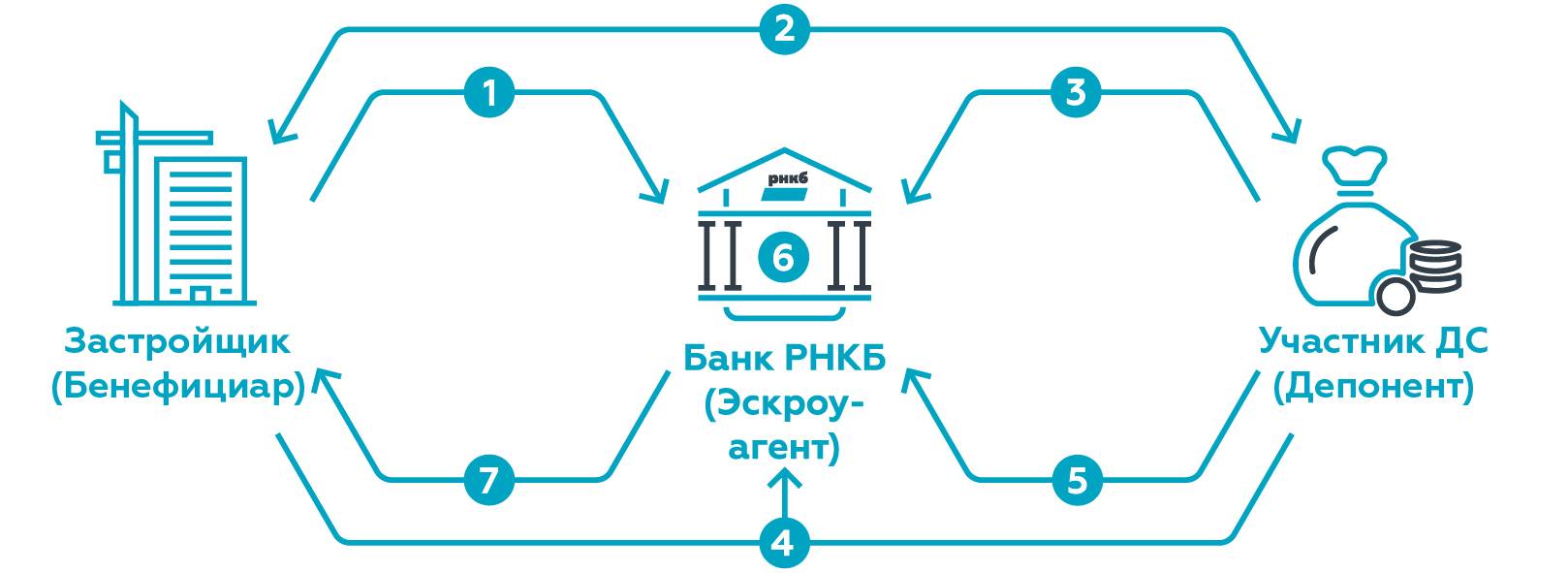

По новым правилам между банком, покупателем недвижимости и застройщиком будет заключаться договор счета эскроу. По договору банк (эскроу-агент) открывает специальный счет. На него перечисляются денежные средства покупателя (владельца счета – депонента) для передачи их застройщику (бенефициару).

До ввода в эксплуатацию объекта недвижимости дольщик должен внести денежные средства на счет эскроу в сроки и размере, которые установлены договором участия в долевом строительстве. Если для осуществления строительства застройщик взял кредит, дольщики вносят средства на счета, открытые в банке, который предоставил этот кредит.

Денежные средства на счет эскроу вносятся после регистрации договора участия в долевом строительстве на срок, который не может превышать более чем на шесть месяцев срок ввода в эксплуатацию объекта недвижимости, указанный в проектной декларации.

Перечисленные средства блокируются. Застройщик не получит к ним доступ, пока не будет сдан объект недвижимости. Причем до этого момента распорядиться ими не смогут также банк и покупатель. То есть на время действия договора счет заморожен, и по нему не совершаются никакие операции. Иные денежные средства зачислить на него нельзя. Наложить арест на счет, приостановить операции либо списать средства тоже не получится. Также на денежные средства не начисляются проценты.

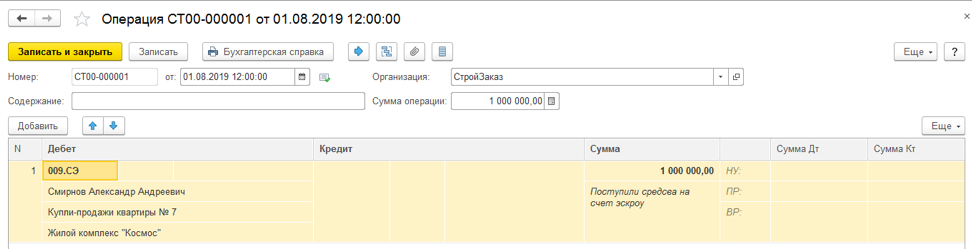

Этапы работ по счету эскроу и их отражение в учете.

1. Открытие счета эскроу

Покупатель недвижимости предоставляет заключенный договор участия в долевом строительстве банку и открывает счет эскроу. Застройщик предоставляет в банк правоустанавливающие документы. Банк, покупатель и застройщик подписывают трехсторонний договор, в котором оговаривается срок действия счета эскроу и условия для перехода права владения счетом от покупателя к продавцу. В долевом строительстве условиями выступают: ввод дома в эксплуатацию и получение как минимум одного из участников строительства квартиру в собственность.

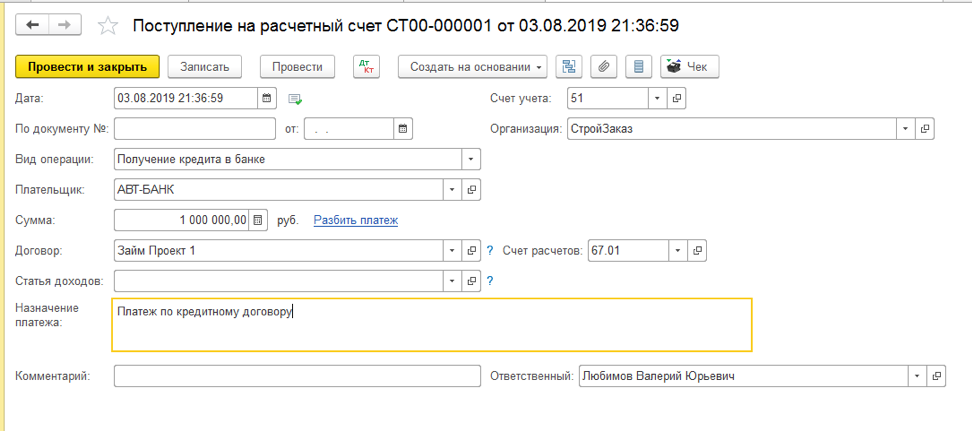

2. Зачисление средств

Покупатель недвижимости вносит на счет эскроу денежную сумму, которую должен передать застройщику после заключения сделки купли-продажи.

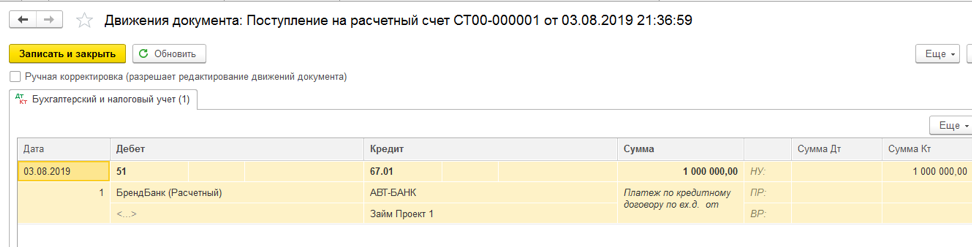

Продемонстрируем, как в программе БИТ.СТРОИТЕЛЬСТВО отразить данные операции.

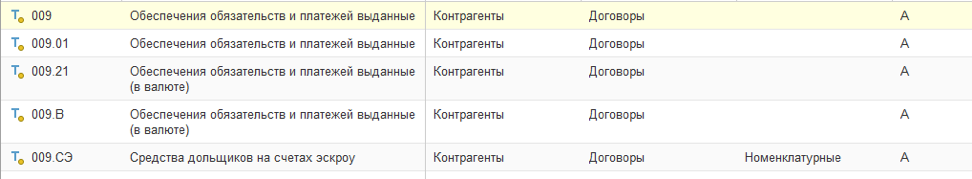

В бухгалтерском учете отражаем эту информацию на забалансовом счете 009

Дт 009.СЭ «Средства дольщиков на счетах эскроу».

Для более точного учета в программе БИТ.СТРОИТЕЛЬСТВО добавлен субсчет 009.СЭ.

3. Сделка

Продавец и покупатель без участия банка осуществляют намеченную сделку купли-продажи.

Данная операция в бухгалтерском учете не отражается.

6. Передача документов

Застройщик предоставляет в банк акт выполненных работ и документы на ввод дома в эксплуатацию, которые подтверждают наступление условий по договору.

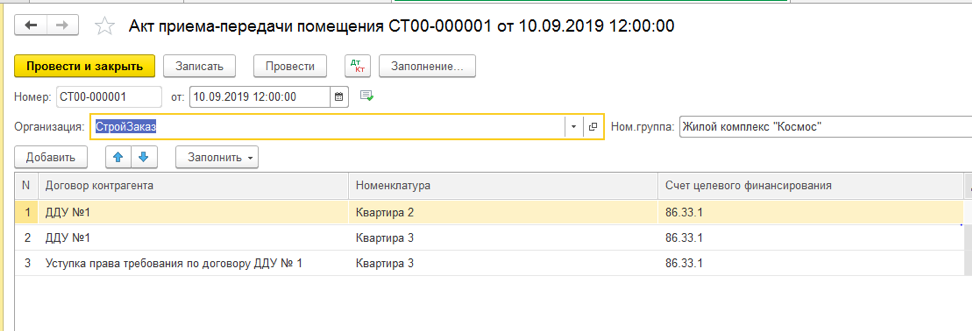

7. Передача квартиры дольщику

Передача квартир отражается документами «Разрешение на ввод объекта в эксплуатацию» и «Акт приема-передачи помещения».

8. Выручка от продажи квартиры

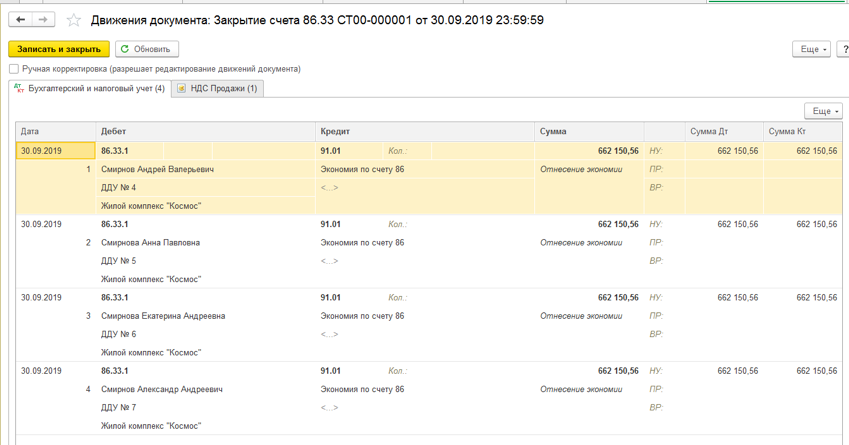

Выручка от продажи квартиры — это разница между ценой договора и стоимостью строительства.

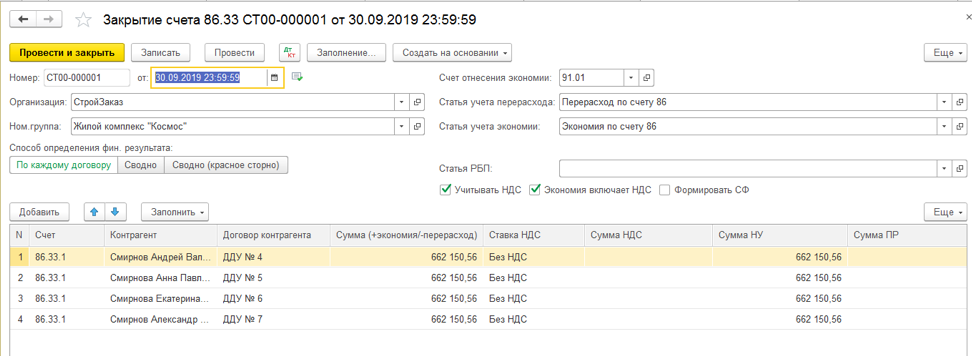

Выручка от продажи отражается документом «Закрытие счета 86.33»

9. Наступление права пользования счетом

Банк проверяет предоставленные документы. Если с ними все в порядке, переводит право пользования счетом эскроу от покупателя к продавцу.

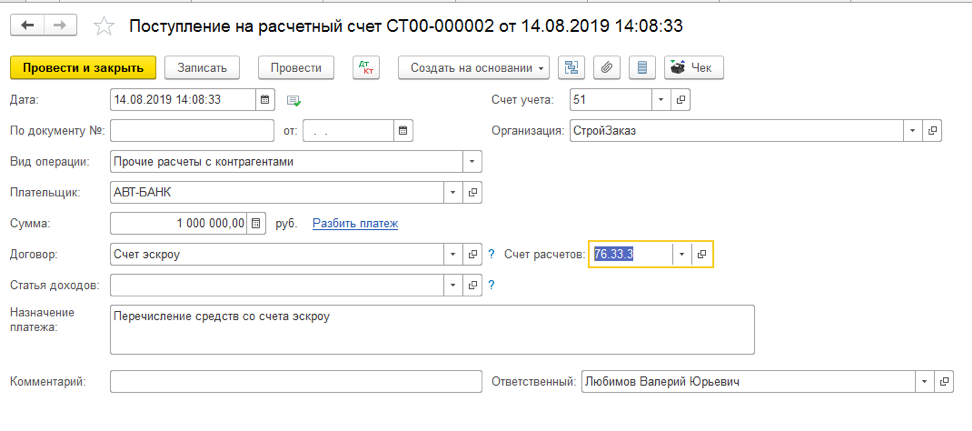

12. Остаток средств

Остаток средств со счета-эскроу поступил на расчетный счет Дт. 51 Кт. 76.33.3 (76.33.4) «Расчеты с дольщиками (инвесторами) по средствам на финансирование строительства».

Представленные методы ведения бухгалтерских операций, реализованы в специализированной программе БИТ.СТРОИТЕЛЬСТВО/Заказчик.

Основные возможности программы:

- Учет помещений и площадей инвестиционных объектов

- Учет договоров инвестирования и долевого участия

- Учет с применением счетов эскроу

- Учет содержания заказчика-застройщика

- Организация синтетического учета затрат на строительство, готовых объектов и расчетов с инвесторами и дольщиками

- Раздельный учет НДС по строительству инвестиционных объектов

- Распределение общих затрат по объектам

Как автоматизировать бизнес-процессы компании-застройщика? Примеры внедрения и интеграции от экспертов компании “Первый Бит”:

Остались вопросы по программе? Получите бесплатную консультацию у специалистов в Вашем городе.

Что это такое SLA Исполнительный лист на вашего сотрудника

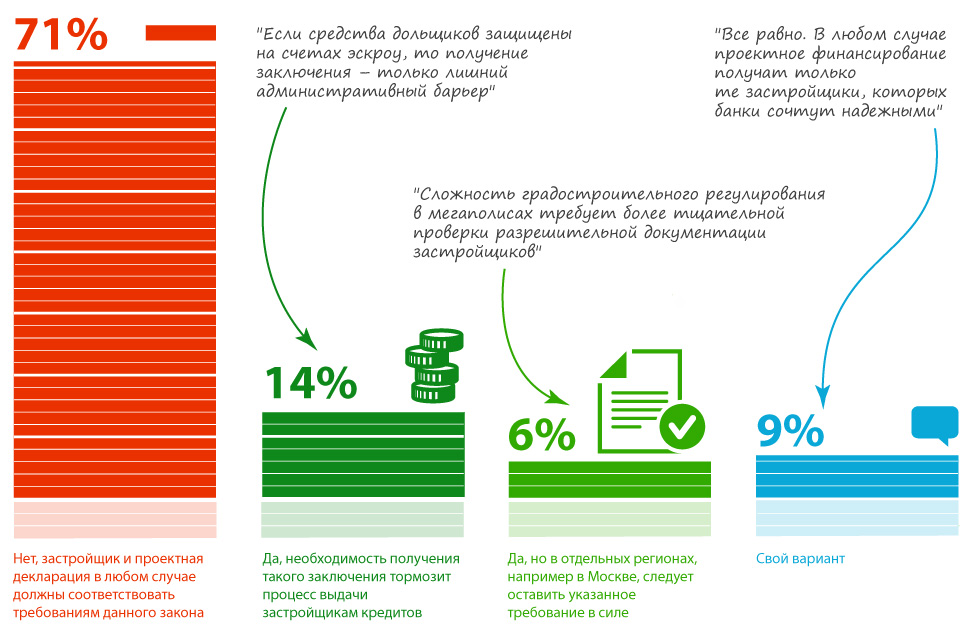

Новые препятствия для девелоперов

По словам главного финансового директора Группы «Эталон» Кирилла Багаченко, в глобальной мировой практике механизм депонирования полной стоимости жилья на счетах эскроу вплоть до окончания строительства практически не применяется. Как правило, застройщик получает их траншами по мере прохождения значимых стадий строительства. Если монолитный каркас уже есть, имеет ли смысл чрезмерно страховать клиента, храня все его деньги на спецсчете? Ведь из-за этого растут издержки застройщика и себестоимость строительства – а значит, и цены на квартиры, говорит эксперт.

Также, по словам Багаченко, девелоперы до конца не знают, как взаимодействовать с банковским обществом. Всё ещё не известно, во сколько будут обходиться деньги, привлекаемые застройщиками в виде кредитов для ведения строительства.

Судя по имеющейся информации, необходимо убеждать Центральный Банк РФ (далее-регулятор) смягчать условия для застройщиков, поскольку мы говорим, что банки могут бесплатно пользоваться средствами на эскроу-счетах. Но это не совсем так: есть отчисления в АСВ, операционные издержки, и деньги будут эффективно обходиться примерно в 1,8-2%. Следовательно, сложно будет выдавать их менее чем под 4-4,5%. Багаченко надеется, что регулятор сможет каким-то образом добиться снижения ставок.

Проблемы с запасом прочности

Помимо логистических трудностей, строители столкнулись и с ростом цен: на фоне валютных колебаний цены на металл выросли почти на 36%, на лифты — до 31%, на фасадные системы — до 21%, а на цемент — на 18,6%. На отдельные позиции подорожание составило свыше 43%.

Уменьшается и количество обращений покупателей. Около 70% застройщиков при этом продолжают продавать жильё по старым правилам: по договорам долевого участия (ДДУ), а не через эскроу-счета. По сути, они строят на деньги дольщиков, и когда заканчиваются эти деньги — встаёт и стройка.

С началом нерабочего месяца повсеместно остановилась работа многофункциональных центров (МФЦ), что практически перекрыло доступ застройщиков к деньгам дольщиков. Именно МФЦ служили основными каналами взаимодействия дольщиков с Росреестром по вопросам регистрации ДДУ и договоров ипотеки.

Что сделали для защиты прав дольщиков?

Для защиты прав обманутых дольщиков был принят Федеральный закон от 29 июля 2017 г. № 218-ФЗ «О публично-правовой компании по защите прав граждан – участников долевого строительства при несостоятельности (банкротстве) застройщиков и о внесении изменений в отдельные законодательные акты Российской Федерации». В соответствии с этим законом с 1 января 2017 г. в России стала осуществлять деятельность публично-правовая компания «Фонд защиты прав граждан – участников долевого строительства». Одной из ее задач является возмещение ущерба при неисполнении застройщиками своих обязательств перед дольщиками. Фонд формируется из обязательных страховых отчислений застройщиков, и за время функционирования он показал свою эффективность.

Однако этих мер для защиты прав граждан оказалось недостаточно, так как по-прежнему отсутствовал контроль за использованием денежных средств застройщиками. Поэтому правительство решило отказаться от долевого строительства в пользу проектного финансирования. На него застройщики перейдут с 1 июля 2019 г.А для того чтобы покупатели недвижимости и застройщики могли взаимодействовать по новым правилам, были внесены изменения в Гражданский кодекс РФ и Федеральный закон от 30 декабря 2004 г. № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации».

Как эскроу-счета защитят дольщиков

Т.к участились случаи, когда строительные компании обманывают дольщиков, в 2019 году законодательно был принят новый порядок финансирования жилищного строительства. Теперь при покупке квартиры в новостройке дольщик платит не застройщику, а кладет деньги на эскроу-счет в уполномоченном банке. Снять эти деньги застройщик сможет после завершения строительных работ, когда дольщик станет собственником недвижимости.

В этом случае заключается трехсторонний договор с покупателем, застройщиком и банком. Кредит на строительство строительная компания берет в этом же банке, поэтому для физических лиц покупателей в основном счета открываются бесплатно. Если у компании достаточно собственных средств, чтобы строить жилье – ДДУ заключается по старой схеме без применения эскроу-счетов. В целом, риски дольщика без эскроу-счета гораздо выше, чем с ним.

Застройщик заинтересован быстрее сдать объект, чтобы получить деньги дольщика со счета.

Эскроу-счета таким образом ускоряют процесс строительства.

Не время для продажи

- При умеренном сценарии 20 крупнейших застройщиков могут потерять до 90 млрд рублей выручки (10% совокупного дохода за 2019 год). При этом спрос на жильё снизится на 5–10%, а его восстановление начнётся только в третьем квартале. Это значит, что в апреле-июне застройщики будут предлагать скидки и временно сократят предложение.

- При негативном сценарии ограничительные меры на работу и передвижение людей снимут не раньше середины 2020 года. В этом случае падение спроса составит 15–20%, а доходы начнут восстанавливаться не ранее четвёртого квартала. В этой ситуации застройщикам придётся снизить цены на 10% и потерять 130–170 млрд рублей до конца года.

- При кризисном сценарии режим самоизоляции продлится до сентября, ВВП упадёт на 6–7%, а снижение цен на жильё в новостройках достигнет 20–30%. Примерно на столько же (25%) упадёт и спрос на жильё. Выручка 20 крупнейших застройщиков сократится на 200 млрд в год, а для восстановления спроса потребуется от двух до четырёх лет. При этом крупные застройщики смогут справиться с негативными последствиями без критичных потерь. А вот значительная часть мелких компаний может обанкротиться ещё до начала затяжного кризиса.

В НКР отметили, что каждый из этих сценариев имеет предпосылки для того, чтобы стать реальностью, хотя представители отрасли рассчитывают, что потери будут «умеренные». Кроме того, агентство предположило, что банки не будут существенно повышать ставки по ипотеке, чтобы поддержать спрос в отрасли.

При этом эксперты уверены, что доля одобренных заявок заёмщиков может снизиться. Кредит рискуют не получить работники наиболее пострадавших от коронавируса отраслей: туризма, рекламы, авиаперевозок, общепита, непродовольственного ретейла и др.

Отсечь неудачников

Как утверждают банкиры, в доведении до ума новостроек в первую очередь заинтересованы даже не дольщики, а банки, выдающие проектное финансирование и открывающие счета эскроу. У дольщиков всегда есть шанс в сложной ситуации в новостройке, продающейся по новым правилам, забрать свои деньги. Банку вернуть выданный кредит может быть куда проблематичнее. Основной источник его погашения — те самые средства дольщиков, что до окончания строительства хранятся на счетах эскроу. Если застройщик, не выполнив своих обязательств перед дольщиками, не получит доступ к этим деньгам, то и с банком расплатиться не сможет.

Более того, с переходом на эскроу банкам взаимодействовать с застройщиками стало сложнее.

Сергей Бессонов, вице-президент Сбербанка:

«С внедрением этого механизма увеличились риски банков, так как они участвуют в структуре проекта большей суммой (базово — до 85% от бюджета проекта финансируется банком). А при старой схеме риски распределялись между застройщиком, банком и дольщиками. Участие банка составляло до 70% от бюджета проекта, при этом часть кредита могла быть погашена на стадии строительства за счет средств от реализации квартир».

Поэтому в первую очередь банк еще в момент принятия решения о выдаче проектного финансирования стремится минимизировать возможную проблему недостроя. «Банк оценивает адекватность всех заявленных параметров как с точки зрения финансов, так и с точки зрения маркетингового потенциала,— объясняют в банке “Открытие”.— В расчет принимаются все возможные параметры и детали: опыт и репутация застройщика, наличие и чистота исходно-разрешительной документации, расположение и перспективы площадки строительства, адекватность класса жилья местоположению и текущей рыночной конъюнктуре, бюджет строительства, цены и темпы планируемых продаж, архитектурно-планировочные решения. Основная цель такого кропотливого анализа — минимизация риска неудачи проекта с точки зрения как незавершенности строительства, так и невозможности продать квадратные метры в расчетном количестве в заявленные сроки».

Особенности использования если покупатель юрлицо

При покупке квартиры в новостройке через счета эскроу участниками схемы обычно являются как физические лица (дольщики), так и юридические (застройщики). Однако некоторые покупатели также могут выступать в качестве юрлиц. При том, что часть мелких застройщиков иногда значатся в роли физлиц. К примеру: при покупке-продаже недвижимости на эскроу-счете разместить средства может дольщик-юрлицо (покупатель), а после соблюдения условий договора получить их в форме оплаты за квадратные метры имеет право продавец-физлицо (застройщик).

Но тут есть важный нюанс, который каждый дольщик должен учесть заранее: средства, внесенные им, как физическим лицом, будут застрахованы. А деньги, поступившие на эскроу-счет от юрлица – нет. То есть, покупателям, что являются юридическими лицами, государство не предоставляет никаких гарантий (п. 1 ст. 12.1 закона от 23.12.2003 № 177-ФЗ).

И еще несколько важных моментов. Срок хранения денег на счетах ограничен – до 5 лет. После исполнения застройщиком соответствующих пунктов договора, банк должен передать ему заблокированные средства на протяжении 10 суток. В случае несоблюдения требований, сумму возвращают владельцу в течении 20 дней.

Как будет развиваться рынок долевого строительства?

Пока не видно всей картины регулирования отношений банка, застройщика и гражданина-дольщика, а потому некоторые важные вопросы остаются открытыми. Потребуется настройка банков на реализацию нового сложного банковского продукта: ипотечное кредитование дольщика, хранение денежных средств гражданина на счете эскроу, открытие и ведение счета застройщика, целевое кредитование застройщика.

Возможна консолидация застройщиков путем реорганизации в результате установления новых требований и уход с рынка строительных компаний, не интегрированных с банковскими структурами. Недостаточность собственных средств у застройщиков, их несоответствие требованиям уполномоченных банков, контроль банками целевого расходования средств – возможные риски использования нового механизма финансирования строительства.

Преимущества появятся у банков. Они смогут предоставить гражданам ипотечный кредит и разместить эти средства на счетах эскроу. Денежные средства участников долевого строительства, «замороженные» на счетах эскроу, будут являться долгосрочной пассивной базой банков и использоваться для проведения активных текущих операций. Это положительно отразится на стоимости целевого кредита для застройщика. Также положительным моментом будет являться залог объекта недвижимости у банка как обеспечение исполнения обязательства.

Открытие счета

Счет открывается только при составлении трехстороннего договора.

- От юридического лица необходимо нотариально заверенные копии устава или учредительного договора, документ, подтверждающий полномочия, а также информацию о финансовом состоянии компании.

- От физического лица — паспорт.

Сколько стоит открыть эскроу счет:

Согласно ДДУ счет бесплатный. Для приобретения недвижимости на вторичном рынке — не менее 3-5 тысяч рублей.

Как открыть счет при покупке квартиры в ипотеку

Необходимые документы для открытия счета — паспорт и оригинал ДДУ, который заранее был зарегистрирован в Росреестре. Для открытия счета необходимо заключить договор с застройщиком и банком. Далее банк, в которым была оформлена ипотека, переводит средства на счет. Только после ввода в эксплуатацию нового здания, банк переведет средства застройщику.

В каком банке можно открыть эскроу счет

Список банков обновляется каждый месяц. Для получения более точной информации следует перейти на сайт Банка России. На 1 июля 2020 года в списке 94 банка.

Как работает эскроу счет в сбербанке:

- Покупатель переводит финансовые средства на счет. Сбербанк «замораживает» деньги на время строительства.

- После ввода в эксплуатацию нового здания средства уходят застройщику.

Открыть эскроу счет в сбербанке онлайн инструкция:

- Застройщик, с помощью СберAPI или СберБизнес, формирует договор, который подписывается цифровой подписью.

- Покупатель недвижимости используя приложение Сбербанк онлайн соглашается с условиями договора.

- Банк запускает работу счета.

Эскроу счет дом рф пошаговый процесс:

- Оставьте заявку на сайте, заполните документы в банке и ваш счёт готов к пополнению.

- Пополнить счет можно в отделении банка, через интернет‑банк или в мобильном приложении банка.

- Когда приобретаемое вами жильё введено в эксплуатацию и средства переведены застройщику, счёт будет закрыт.

Порядок открытия счета в ВТБ. Открыть депозит довольно просто. Со стороны вкладчика необходимо предъявить паспорт и оригинал договора ДДУ. Можно обратиться в отделение банка лично или через представителя, действующего на основании нотариально заверенной доверенности.

Как открыть эскроу счет в банке «Открытие»:

Необходимо обратиться в банк с просьбой открыть счет. Затем между банком, застройщиком и вами заключается трехстороннее соглашение. Перевести деньги в банк можно сразу после подписания договора, но не позднее чем через три месяца с даты открытия привязанного счета. Банк «заморозит» средства до завершения строительства.

Как открыть эскроу счет в Альфа банке:

- Оставьте заявку.

- Ознакомьтесь с договором и внесите необходимые условия.

- Согласуйте договор с каждой из сторон.

- Банк открывает счет.

- Перечислите средства на счет.

- Банк «замораживает» средства.

- Ожидайте, пока вторая сторона выполнит условия договора.

Эскроу агенты — кто это?

Эскроу агент — это независимая сторона, которая выступает в качестве гаранта сделки. До вступления закона о финансовых сделках в силу — в качестве агента может выступать только банк.

Кому принадлежат деньги на счете эскроу

Деньги принадлежат покупателю до выполнения второй стороной условий договора. После этого финансовые средства будут принадлежать застройщику.

Начисление процентов по эскроу счетам

находится в разработке. После вступления в силу закона будет возможно получение процентов от банка. Процентная ставка будет равна среднерыночной, примерное 5% в год.

Особенности использования эскроу счета застройщиком

Не все компании застройщиков имеют возможность работать данным финансовым инструментом. Для это требуется выполнить ряд условий:

- Опыт работы — от 3 лет.

- Сданное жилье — от 10 тысяч м².

- Не более 10% трат на административные расходы от общей суммы.

Можно ли вывести деньги с эскроу счета в любой момент

Нет, снять средства можно только при расторжении договора или при невыполнении второй стороной условий. Снять средства со счета можно только после его закрытия. В соответствии со статьей 860.10 ГК РФ банк закрывает счет по истечении срока действия или расторжению договора привязки по иным причинам. Другие основания приведены в статье 15.5.

Кто сможет принимать деньги за новостройки напрямую

Со счетами эскроу была проблема: банки часто отказывали застройщикам и не открывали им такие счета. И до сих пор отказывают. А застройщики не могли продолжать строительство, хотя в доме уже была продана часть квартир и построено несколько этажей. В итоге хороший замысел мог превратиться в проблему.

Тогда правительство придумало, как облегчить застройщикам жизнь. Некоторым из них разрешили принимать деньги напрямую, даже если ДДУ регистрируются после 1 июля, — на свои счета в банках. Это значит, что застройщик имеет доступ к деньгам еще до того, как сдаст дом. Ему не придется брать кредит или замораживать стройку.

Чтобы работать без счетов эскроу, застройщику нужно подтвердить определенную степень готовности объекта. На этапе котлована принимать деньги напрямую точно никто не сможет. А вот если треть дома достроена и в нем продали, например, 15 из 100 квартир, два офиса и пять машино-мест — эскроу не понадобится.

Есть два основных критерия оценки для расчетов напрямую:

- Объем проданных площадей. Это значение для всех объектов одно — 10% квартир, нежилых площадей и машино-мест. Считают именно по площади, а не по количеству проданных объектов. Проверяют по зарегистрированным ДДУ и сравнивают с проектной декларацией.

- Степень готовности объекта. Она зависит от проекта и категории застройщика и может составлять 6, 15 или 30%. Но степень готовности выбирает не сам застройщик: критерии установило правительство.

Со степенью готовности ситуация такая.

Если проект крутой или важный, то степень готовности может быть 6%. Крутой — это когда на участке строятся социальные объекты, застройщик системообразующий и строит как минимум 4 млн квадратных метров как минимум в четырех регионах России. Или если застройщик доделывает чужой проблемный объект.

Чуть строже с проектами средней крутости: когда идет комплексное освоение территории, строят детские сады, школы и поликлиники, сносят ветхое жилье. Тогда степень готовности для прямого финансирования — 15%.

Для всех остальных проектов степень готовности должна быть 30%. То есть если застройщик строит один дом по обычному проекту, то ему достаточно достроить объект на 30%, продать там 10% площадей — и можно работать без эскроу.

Выводы и итоги

Эскроу-счета в российской экономике покажут свои преимущества не хуже, чем в экономиках других стран, где этот инструмент используется дольше, чем в Российской Федерации. Даже после перехода рынка строительства на новые правила покупателям жилья не следует терять бдительность. Существуют определенные риски. Они связаны с различными факторами, в том числе с отзывом лицензии у банка, процедурой взыскания неисполненных обязательств участников перед другими лицами. Перед заключением договора желательно проконсультироваться с практикующим юристом.

Если у Вас остались вопросы – обратитесь к нашему юристу

Спасибо за внимание

Выводы и итоги

Эскроу-счета в российской экономике покажут свои преимущества не хуже, чем в экономиках других стран, где этот инструмент используется дольше, чем в Российской Федерации. Даже после перехода рынка строительства на новые правила покупателям жилья не следует терять бдительность. Существуют определенные риски. Они связаны с различными факторами, в том числе с отзывом лицензии у банка, процедурой взыскания неисполненных обязательств участников перед другими лицами. Перед заключением договора желательно проконсультироваться с практикующим юристом.

Если у Вас остались вопросы – обратитесь к нашему юристу

Спасибо за внимание